【AREホールディングス】配当利回り4.5%超の高配当株!株価軟調で今が狙い目?

貴金属のリサイクルをメインで行うAREホールディングス。配当利回りの高い魅力的な銘柄ですが株価は軟調。中長期投資先としての投資妙味について考察していきます。

- 配当利回り4.5%を超える高配当株を探している方

- 国策銘柄を探している方

- 日経平均に対して株価が出遅れている銘柄を探している方

- 新NISAの成長投資枠用の銘柄を探している方

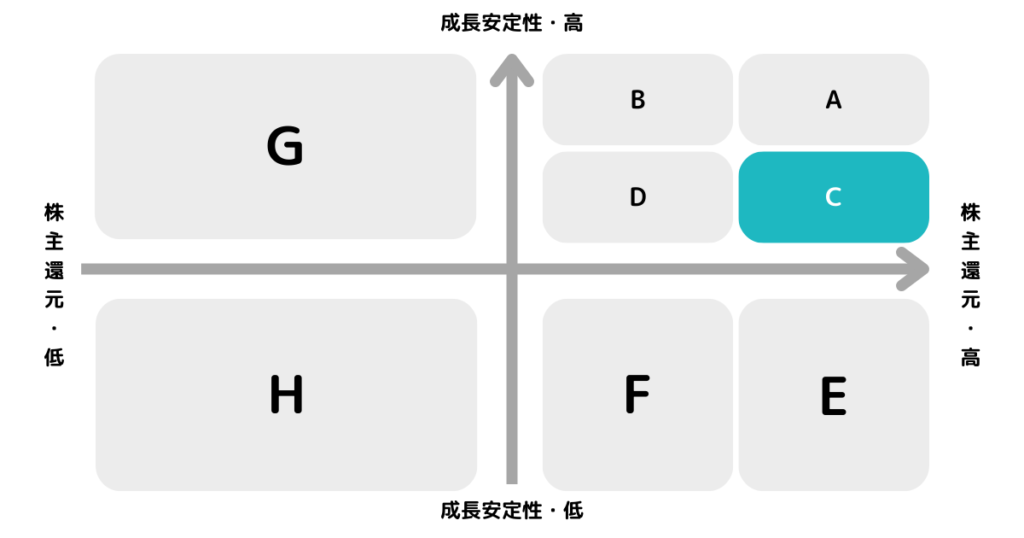

※A〜Hの投資分類はこちらを参考にしてください。

業績の成長次第では「A」への成長にも期待。

AREホールディングス

旧アサヒホールディングス

貴金属リサイクルを行う「アサヒプリテック」を主要子会社として有する持株会社であり、兵庫県神戸市に本社を構えます。旧社名は「アサヒホールディングス」であり、2023年7月1日より「AREホールディングス」に商号変更。

1952年に写真定着液からの銀のリサイクル事業を大阪で開始し、現在も貴金属のリサイクル事業を主業としています。

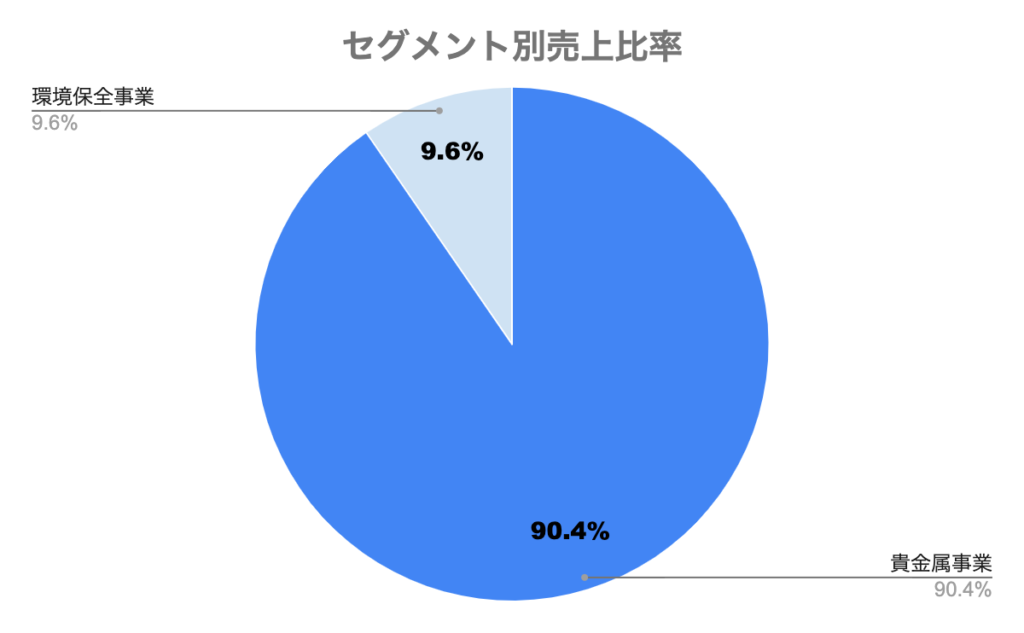

事業内訳

貴金属事業と環境保全事業の2本柱で事業を展開しますが、その9割以上を貴金属事業が占めます。貴金属事業の内訳は以下の通り。自動車の廃車数や、パソコン・スマホ等の流通量により回収量が決まり、販売単価は貴金属の市況価格によって決まります。

- デンタル:歯の治療に使用されるパラジウム等の回収及びリサイクル

- 宝飾:貴金属ジュエリーの回収及びリサイクル

- 触媒:自動車触媒、化学触媒から貴金属、レアメタルの回収及びリサイクル

- エレクトロニクス:パソコン、スマホ等の金・銀・パラジウムの回収

- 北米精錬事業:顧客から預かった原材料の精錬を行い、返却・加工等

上場視野

環境保全事業は事業会社による上場を検討しています。元は「ジャパンウェイスト社」が担っていましたが、2023/10/26の基本合意により、株式交換の上「レナタス社」として上場を目指していくとしています。

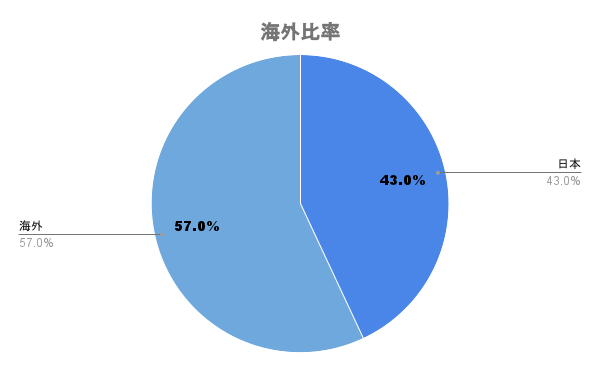

海外比率

海外比率は約57%。主にアジア地域においてはデンタル業界やエレクトロニクス業界を中心とした貴金属リサイクル事業を。2015年に北米精錬事業がグループに参画したことにより、事業エリアを北米にも展開中。

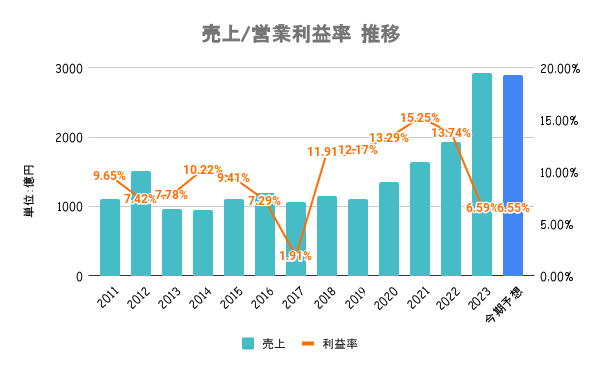

業績推移

売上/営業利益率

増収理由

23/3期に大幅増収。金価格高騰の影響を受けて宝飾リサイクル需要が高まったことにより、回収量が増加。ただ、他製品に比べて利益率が高くない分野だけに収益性は悪化しています。

減益理由

ロジウムやパラジウムなどの市況価格下落による影響が大きいです。ロジウムは一時期より7割下落しており、大幅な減益要因となります。

また、高収益分野の触媒やエレクトロニクスの回収量が落ち込んでいることも要因の一つ。中国不況などの影響により回収量が落ち込んでいるとしています。

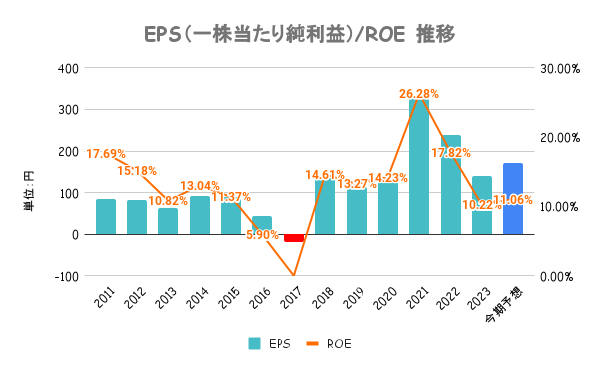

EPS/ROE

ROEは比較的高い水準ですが、市況価格や回収量は景気にも影響されやすく、景気敏感株な側面もあります。23/3期、24/3期は市況が悪く、その後挽回できるかは注意する必要があります。また、会社再編を進めており、安定収益体制へと移行できるかも注目。

会社再編

従来は貴金属事業と環境保全事業を「アサヒプリテック社」1社で担っていましたが、3社に分社化し、経営のスピードアップを図る狙いがあります。これに伴う、一時的な人件費・広告宣伝費増により利益を圧迫。

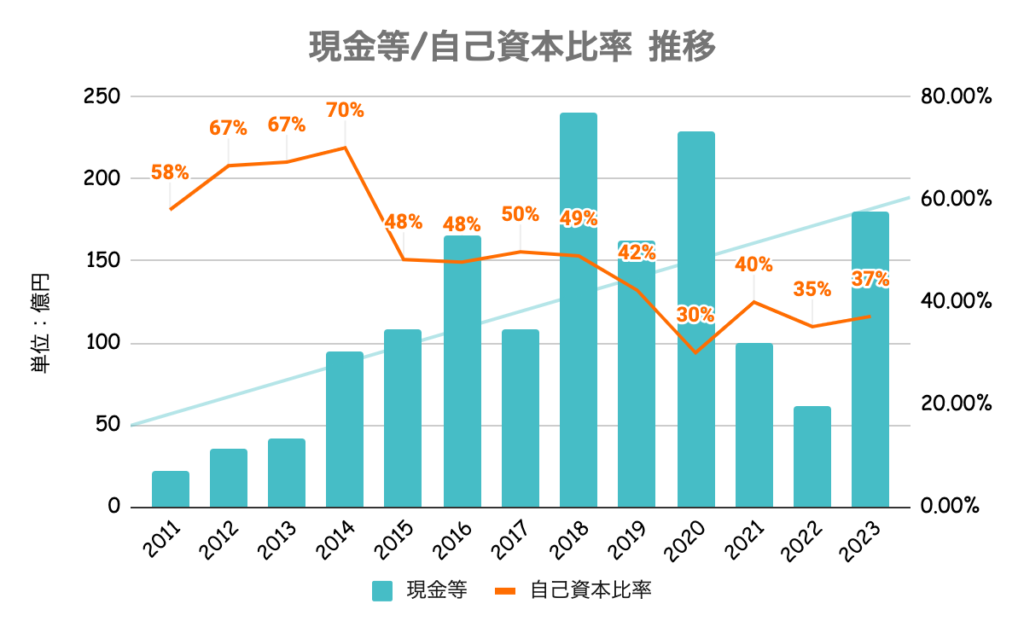

財務

15/3期以降自己資本比率が急落していますが、これは北米精錬事業において「前渡し」処理を行なっているためです。北米精錬事業を除くと、自己資本比率は約70%と非常に高い値になります。

「前渡し」処理

顧客から原材料を預かった時点で、顧客の要望により、契約上の納期をまたずに有利子で精錬済みの地金を返却するものです。当社は、金融機関からの低利の借入によって地金を調達して前渡しを行っていますから、金融的な利益が得られます。

AREホールディングス 統合報告書

つまり、一部金融取引を行なっている関係上、銀行からの借入が増えているわけです。ただ、これに関しては原材料を受け取ってから地金を返却しているため、与信リスク、貸し倒れリスクはないとしています。

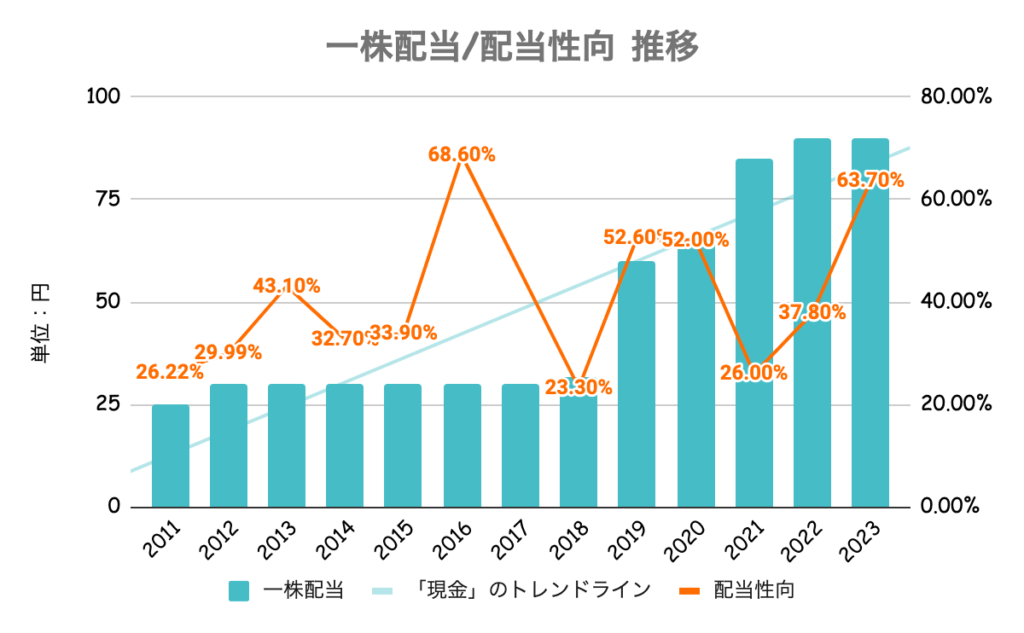

配当

- 配当利回り:4.67%

- PER:11.20倍

- PBR:1.24倍

- 株主優待制度:なし

今期も減益ながら一株配当は維持の方針。過去の推移を見ても、多少の減益では減配しない安心感はあります。株価を役員の報酬と連動させるなど、株主還元姿勢はかなり高い会社かなと考えています。

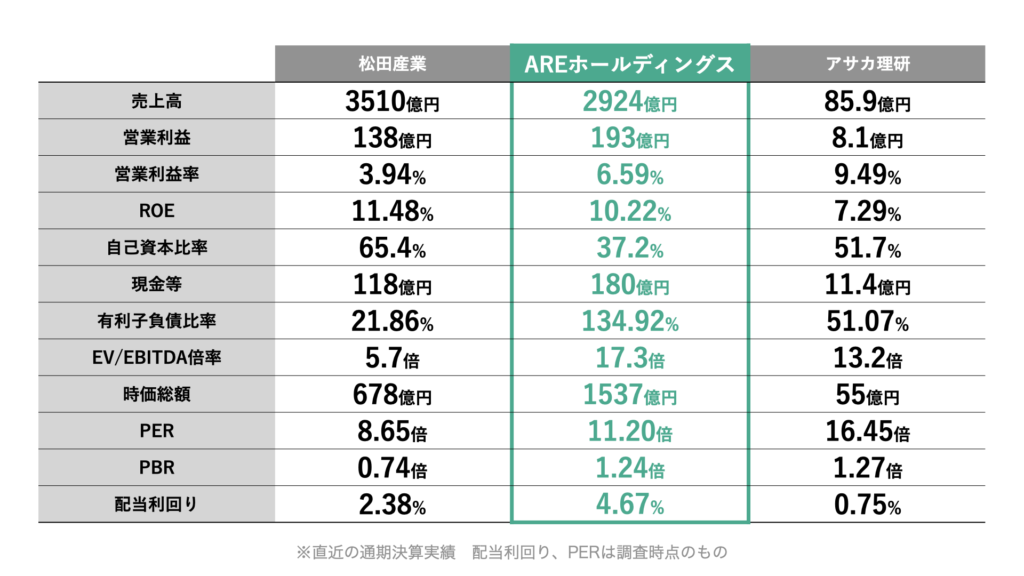

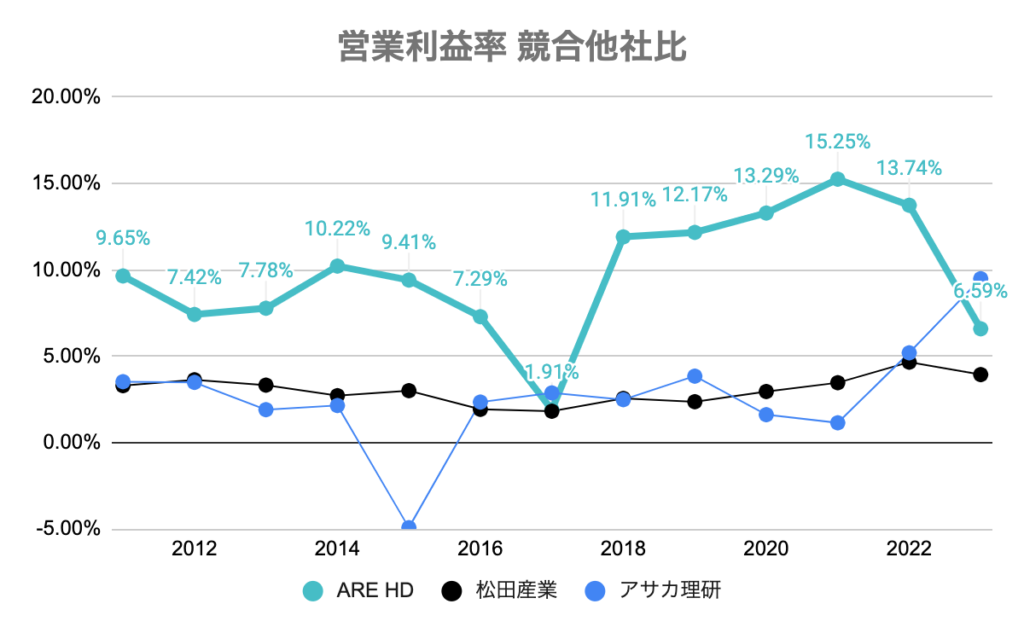

競合比較

同業他社比で見ても高収益な企業でしたが、ここ2年はロジウムやパラジウムの市況悪化の影響を受け苦戦している様子が分かります。ただ、非資源国の日本において、「都市鉱山」銘柄としても注目を集めるだけに今後の成長にも期待できるのではないかと考えています。

将来性

「都市鉱山」国策銘柄

「都市鉱山」と呼ばれる使用済みの電子機器から金属を回収して再資源化する量を2030年度までに倍増させる方針を環境省が示しています。2023/11/24にも西村経済産業大臣が工場視察のプレスリリースが出ており、今後「都市鉱山」銘柄として注目を集める可能性も高いのではないでしょうか。

今後の市場の動向は?

電気自動車(EV)や風力・太陽光発電装置などに再利用し、脱炭素社会の実現に繋げるためであり、ESGが叫ばれる昨今においては追い風の事業であると考えられる。特に非資源国の日本においては必要不可欠な産業だと考えています。

東南アジアでは日本のようにリサイクルは積極的に行われておらず、今後このような海外からいかに回収できるかが重要になっていくのではないでしょうか。

株価

日経平均比、競合他社比で見ても株価は軟調であることが分かります。中国市場の景気減速懸念や貴金属価格の下落によって敬遠されていると考えられます。

配当利回りも高く、高配当銘柄として検討の余地はありだと考えています。あわよくば国策銘柄として株価上昇も狙える銘柄ではないでしょうか。

まとめ

- 貴金属価格の下落、中国の景気後退により利益面が停滞

- 社名変更や子会社の分社化など、安定収益化に向けて会社再編中

- 減益でも減配を行わず、株主還元姿勢高く、配当利回り4.5%超

- 国策銘柄として今後注目される可能性もあり、株価上昇の期待も

- 配当目的として保有しつつ、あわよくば株価上昇を狙うというスタンスで検討したい

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。