【分析の3要素】優良高配当銘柄探しに絶対必要な考え方

導入と結論

結論

企業分析では時系列分析、相対分析、絶対分析の3つの要素が重要です。どれか一つでも抜けてしまうと、その企業の姿を正しく捉えられてない可能性があるためです。

これは何?

高配当投資の理想は、買った銘柄が元本割れることなく、安定して配当を出すこと(究極は買った時より値上がりして、配当金も増え続けること)。

そのためには、長期にわたって安定した業績、財務、配当実績のある企業を分析する必要があります。

分析の指標として、代表的なものとして売上、営業利益、営業利益率…なとが挙げられますが、それらをどのように見ればよいのか3つの視点で解説します。

伸びていればOK?

見るべき指標とその指標の意味が分かったあと、その数字の良し悪しをどのように判断していますか?ただ業績が伸びていればオッケーでしょうか?例えば以下のような場合、業績をどう評価すべきでしょうか?

- 例)企業Aは年平均5%売上・利益を伸ばしている。ただ、競合B・競合Cは年平均20%伸ばしている。

-

この場合、確かに業績は伸びているが、見方を変えると競合に対して伸び負けてるということが分かる。市場が伸びてるうちは良いかもしれないが、市場が頭打ちになった場合、真っ先に淘汰されてしまうかもしれないという視点も加わる。

このように、ただ伸びていればOKかと言うと、一概にそうはなりません。では、具体的にどのような観点で分析すれば良いのかを3つに分けて解説していきます。

①時系列分析

分析の一丁目一番地

まず確認すべきは、各指標が時系列で見た場合に成長しているか否かです。

ある一時期の指標を見ただけでは、その会社の規模は分かるものの、指標が良化傾向なのか悪化傾向なのかを判断することができません。高配当株投資では、安定した業績を上げ続けることができるかが重要ですので必ず時系列で確認しましょう。

おすすめのサイトは「IR BANK」です。直近10年近くの指標を簡単に確認することができます。

各指標が減少傾向であったり、アップダウンが激しかったり、直近で赤字決算がある場合などは高配当株銘柄としては不適格です。この段階で選別していきましょう。

前年マイナスはNGか?

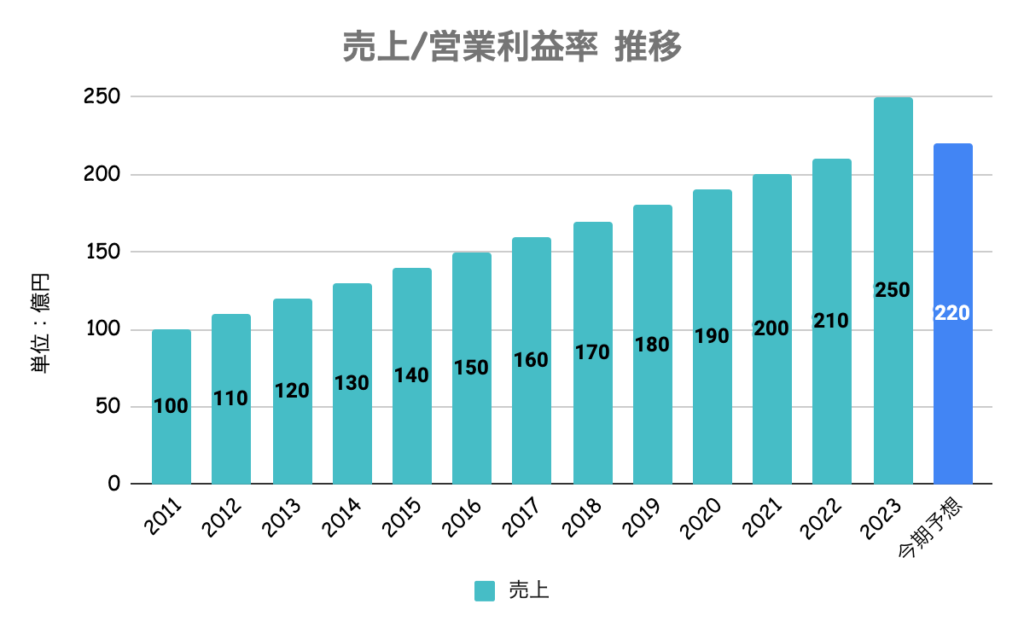

もちろん、業績は伸び続けていることに越したことはありませんが、下図のような場合どうでしょうか?

前年比で見た場合、12%のマイナス予想となりますが、見方を変えれば前年が異常値でもとの成長曲線に戻ったとも考えることができます。

②相対分析

競合他社比

冒頭でも問題提起した通り、時系列分析だけでは業績の良し悪しを判断することは難しいです。競合他社と比較することで、より正しく企業の状態を測ることができます。

業績が急伸/急減しているタイミングで、競合他社はどうなっているかも確認しましょう。同じように変化しているようであれば、業種・業界的に共通の外的要因が生じたと考えることができますし、連動していなければ競合他社との強み/弱みを知ることができます。

マイナスの期があったとしても、競合他社がそれ以上にマイナスしている場合、競争優位性は高いとも捉えることができます。

おすすめのツールは「バフェット・コード」です。競合他社と比較して見ることができます。あとは、「IR BANK」で2社並べて比較するのもおすすめです。

市場との比較

競合他社との比較のほかに、市場と比較するという手法があります。

例えばハウスメーカーであれば、日本国内の新築住宅着工件数と自社の業績を比較するというものです。新築住宅着工件数が前年よりマイナスしているのに、自社の売上が増えている場合、市場に勝っていると捉えることができます。

③絶対分析

目標の達成度合い

3つ目は自社で定めた「目標(予想)」に対する達成度合いです。

ここでは、「達成率が高い=良い会社」というわけではありません。自社の見通しを正しく立てることができているか、サプライズがあったとしても納得できるサプライズかどうかが重要です。

まとめ

以上のように、時系列分析、相対分析、絶対分析を踏まえて分析することで、その企業の姿を正しく捉えることができます。

この分析の3要素は企業分析の際だけでなく、どのような場面でも有効ですので、ぜひ頭に入れて活用していきましょう!