【日本カーボン】株価急騰も将来性は?好業績を背景に好調な銘柄の今後を考察

2023年12月期決算を受けて株価急上昇の日本カーボン。依然配当利回りは3.5%を超える高配当銘柄でもあり注目が集まっていますが、そんな日本カーボン株価上昇の理由や将来性について考察していきます。

- 日本カーボンへの投資判断に悩んでいる

- 高配当株投資に適する銘柄を探している

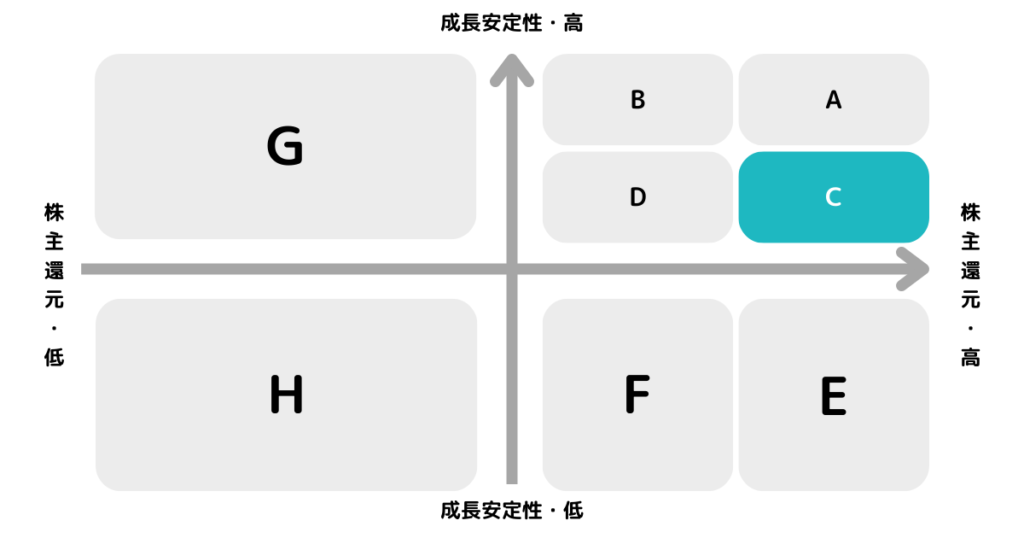

※A〜Hの投資分類はこちらを参考にしてください。

日本カーボン会社概要

炭素製品メーカー

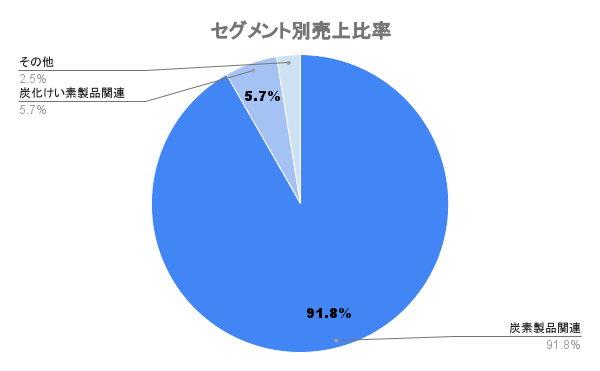

1915年(大正4年)創業の炭素製品メーカー。鉄鋼業界の電炉向け黒鉛電極を軸に、半導体向けやリチウムイオン電池、航空機向けに製品の供給を行います。

事業ポートフォリオ

- 炭素製品:ファインカーボン製品、黒鉛電極、リチウムイオン電池負極材

- 炭化けい素製品:ニカロン

半導体向け

ファインカーボン製品(断熱材、ヒーターなどの各種部材)は半導体や太陽電池、光ファイバーなど様々な産業に必要不可欠。今後もSiC化パワー半導体向けなど先端産業向けに需要が拡大しています。

GEと提携

航空機エンジン用「ニカロン」の製造に向けてGE等と合弁会社を設立。既存の素材よりも燃費を大幅に改善すると言われています。

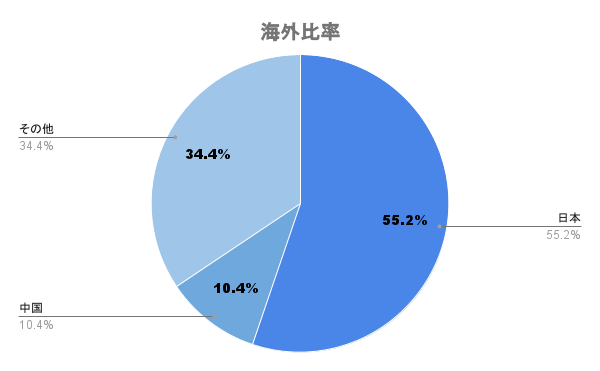

海外比率

海外比率は約45%。国別には日本に次いで中国が多く、中国の景気後退や安価な中国メーカーの台頭などはリスク要因として考える必要があります。

日本カーボン過去業績

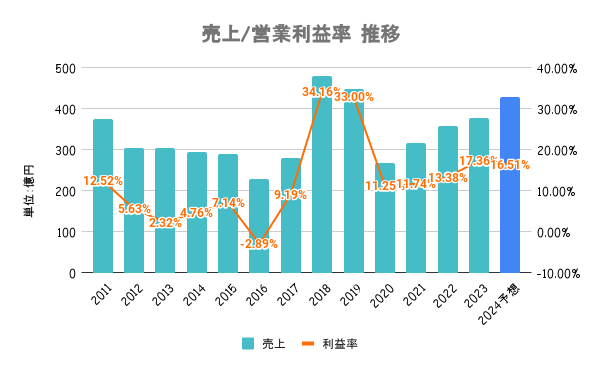

売上/営業利益率

業績上昇理由

半導体市場の堅調な需要を背景にファインカーボン関連製品が好調。黒鉛電極は低調も収益性の高いファインカーボン製品の伸長により利益率も上昇傾向。

2018、2019年好業績の理由

中国国内の電炉需要が急拡大したため。中国政府が違法創業の電炉で排除したことにより、電炉需要が大幅に拡大。黒鉛電極が逼迫したことで製品価格が上昇し、一時的に業績を大幅に押し上げる形となりました。

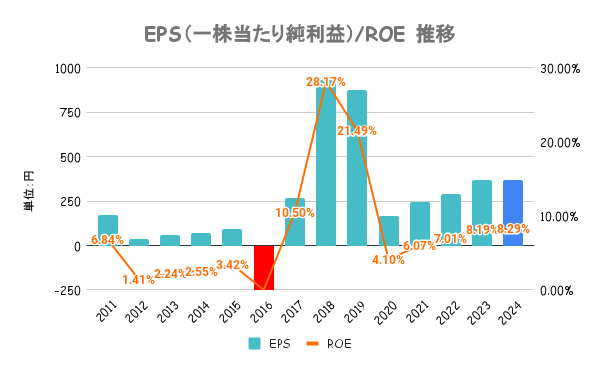

EPS/ROE

企業価値向上策/資本政策

EPS/ROEは上昇傾向で及第点の水準。資本政策に関してはESG以外の記述がほとんどなく、積極的に取り組んでるとは言えません。ただ、後述しますが配当への意識は高いです。

逆に伸びしろとも言えますが、PBRも1倍超えてるのできっかけがあまり見当たらないですね。

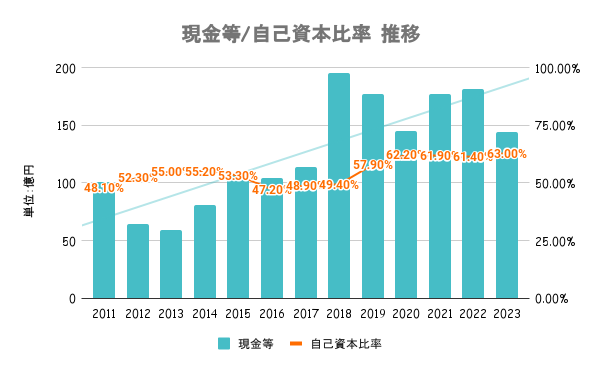

自己資本比率/キャッシュ

- 有利子負債比率:17.9%

- 有利子負債額:88.5億円

- 流動比率:247%

財務の健全性は?

有利子負債以上に手元の現金を有しており、実質無借金経営。その他いずれの指標も高い水準であり、財務は全く問題ありません。

キャッシュが豊富な点は配当の維持という観点でも安心材料です。

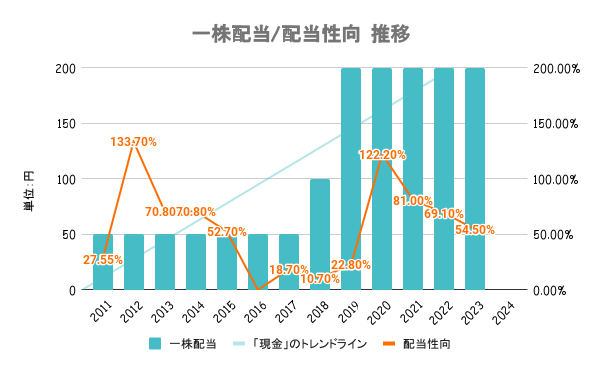

配当/配当性向

- 配当利回り:3.69%

- PER:14.60倍

- PBR:1.21倍

- 総還元性向:54.6%

- 株主優待制度:なし

株主還元方針/配当方針

収益状況に応じた配当を行うことを基本としつつ、将来における安定した配当の維持を重要と考えているとしています。定量的な基準は示していませんが、過去の実績見ると配当性向に関わらず、配当を維持させていることが分かります。

配当性向100%超えても配当を維持するなど、安定配当への意識の高さを感じます。

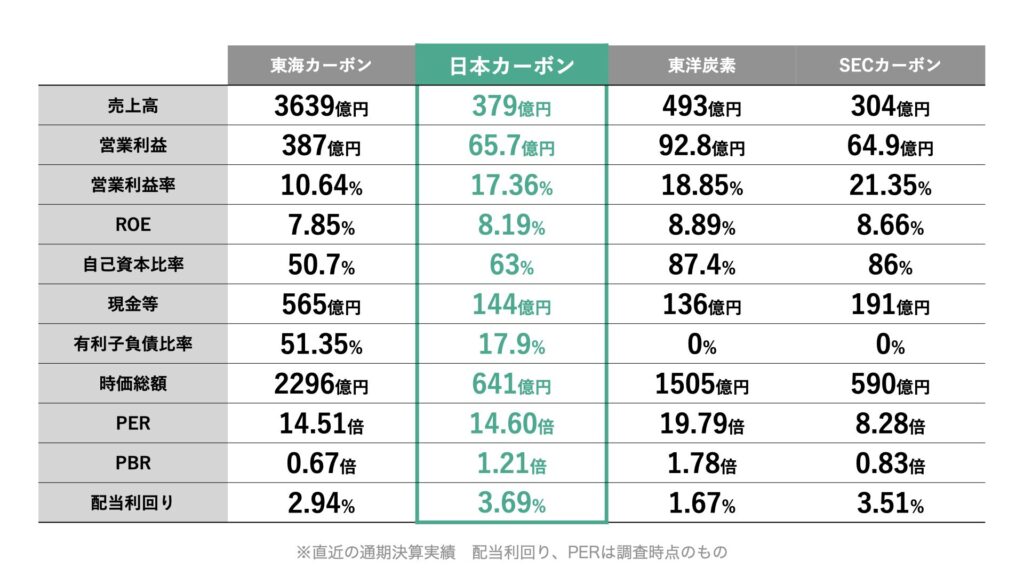

日本カーボン

PER/PBRの割安度

全社比、競合比で見てもPER/PBRは割安とも割高とも言えません。直近の株価上昇により、割安感は無くなっています。

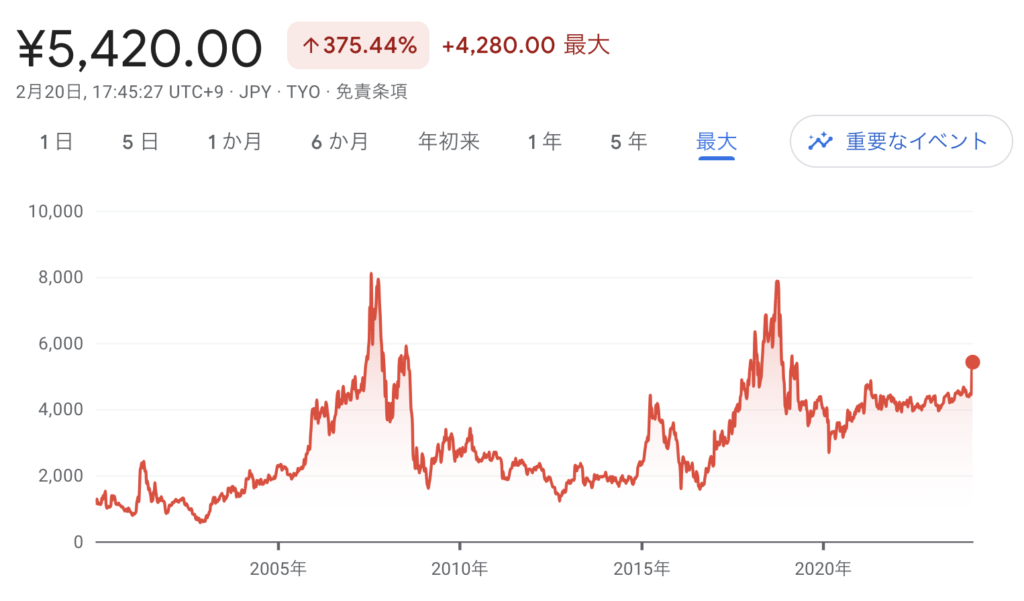

日本カーボン株価/将来性

株価上昇理由

直近1年は日経平均をアンダーパフォーム。ただ、足元では株価が急上昇しており、上昇の理由は以下と考えられます。

好調な2023年決算

2023年の決算を受けて株価が大幅に上昇。11月時点の予想経常57億円から、最終71億円と大幅に上振れて着地したことがポジティブサプライズとなりました。

割安感

直近の大幅上昇前はPBR1倍弱の水準。好調な業績の一方で、競合比(東洋炭素)で見ても割安感があったことや、配当利回りの高さも一つの要因であったと考えられます。

リスク

黒鉛電極は鉄鋼業界(電炉鋼)向けに販売しており、同業界の景気変動により業績に影響を及ぼす可能性があります。また、近年好調の半導体向けは同業他社も狙ってくる市場と考えられることから、競争の激化はリスクと考えられます。

黒鉛電極は近年も不振なので、後者の方が今後を左右しそう。

日本カーボンまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。