【KDDI】22期連続増配予定!株主優待付きの人気銘柄をNTT、ソフトバンクと徹底比較!

個人株主増加数ランキングでも上位に位置するKDDI。配当だけではなく、株主優待も贈呈される人気の銘柄です。そんなKDDIの魅力を競合のNTT、ソフトバンクと徹底比較して考察していきます。

- 長期で業績/配当が安定している銘柄を探している

- 連続増配年数が長く、長期保有向きの銘柄を探している

- 配当のみならず、株主優待も狙える銘柄が好き

- KDDIへの投資を検討している

KDDI

「au」ブランドを中心に展開

「au」ブランドなど携帯電話事業を中心に手掛ける通信事業者。2000年に第二電電(DDI)とケイディディ(KDD)、日本移動通信(IDO)の合併により誕生した企業です。合併元の流れを受け、京セラ、トヨタ自動車が今でも主要株主となります。

- パーソナルユニット

- 沖縄セルラー電話、JCOM、UQコミュニケーションズ、ビッグローブ、auフィナンシャルホールディングス、カカクコム、auカブコム証券 etc…

- ビジネスユニット

- KDDIエボルバ、KDDIまとめてオフィス、中部テレコミュニケーション etc…

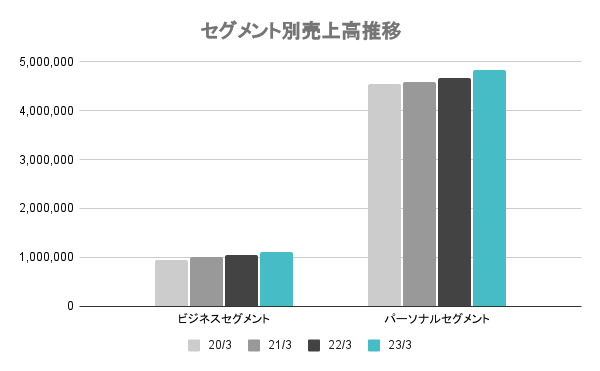

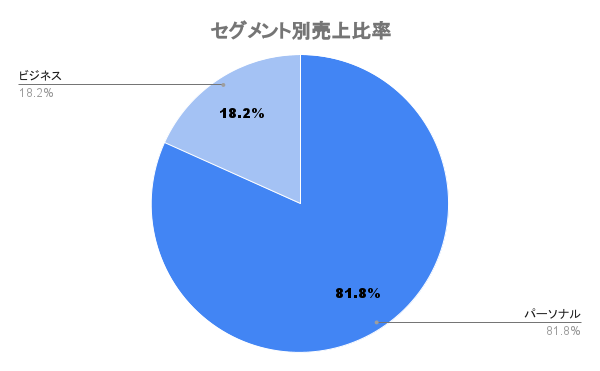

パーソナル/ビジネスユニットの二事業

個人向けのパーソナルと法人向けのビジネス、2つのセグメントで事業を展開。ビジネス向けはシェアこそ2割弱ですが、売上規模は1兆円を超える規模でデータセンターの通信構築などを手掛ける成長市場です。

- パーソナルユニット

- 個人消費者向けサービスを展開。「au」ブランドの通信事業を中心にコマース、金融、エネルギー、エンターテイメント、教育などの事業を展開

- ビジネスユニット

- 国内外の法人向けサービスを展開。法人向けにスマホなどのデバイス、ネットワーク、クラウドなどのサービスに加え、「TELEHOUSE」ブランドのデータセンターサービスなどの事業を展開

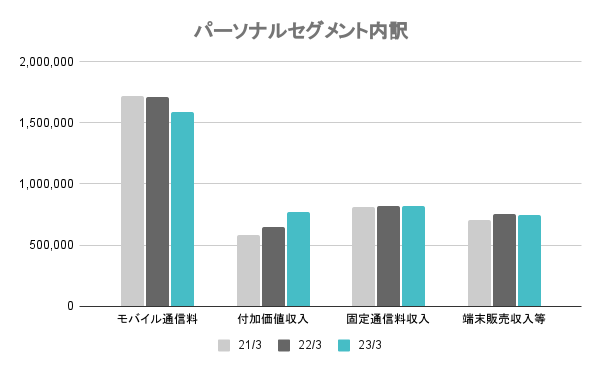

金融、DX、エネルギー等が成長領域

総務省主導の通信料引き下げにより、格安ブランド(UQモバイル、povo)へのユーザー移行もあり、モバイル通信料は低下傾向。付加価値収入はauでんき等や、金融事業(aupay、住宅ローン業務)など、au経済圏による収入です。

モバイルは頭打ち?成長領域は?

今後人口減が見込まれるため、主力のモバイル収入は頭打ちになることが想定されます。そこで今後の成長領域と位置付けるのがDX、金融、エネルギーなど。

ビジネスセグメントの一環である、法人向けのDX支援事業。パーソナルセグメントの金融事業、エネルギー事業を成長領域と位置付けています。

海外比率

海外法人を設けてミャンマーやモンゴルなどに進出。ただ、全社売上比率の1割未満であるため、詳細の比率などは公表されていません。

業績/財務/配当推移

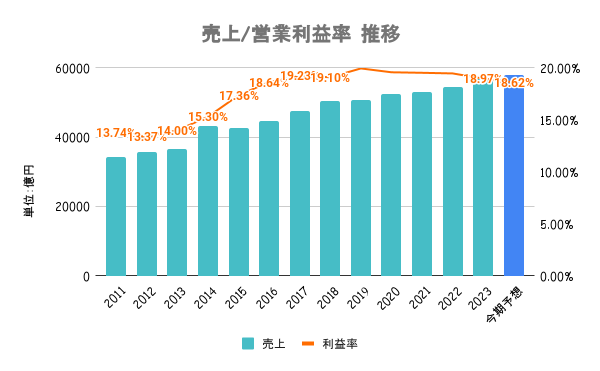

売上/営業利益率

22期連続増益を達成

政府が主導した価格の引き下げもあったが、寡占状態の通信料収入を中心に安定した業績を残しています。楽天モバイル参入も、KDDIは提携関係にあるため影響は軽微。

楽天モバイルとのローミング協定見直しにより

24/3期はローミング料収入の減収により前期比600億円程度影響がある見込みだったが、ローミング協定の見直しにより100〜200億円程度の影響に軽減されるとしています。

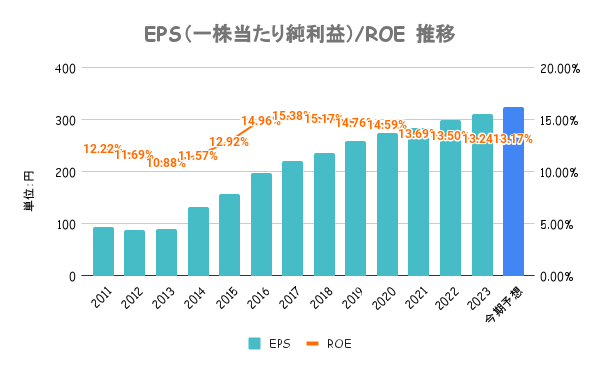

EPS/ROE

定期的な自社株買いを実施

堅調な業績に加え、17/3期以降1000〜2500億円程度の自社株買いを毎年実施。結果的にEPSは右肩上がりで上昇し、ROEも10%超えの高い値が継続しています。

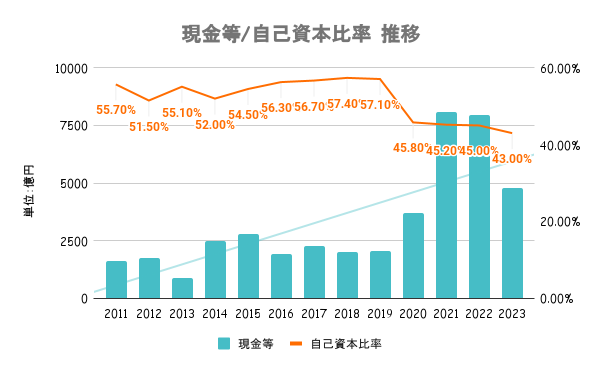

自己資本比率など財務指標

有利子負債比率は32%と低く、流動比率は200%超えの高水準。競合他社比で見ても自己資本比率は安定しています。

自己資本比率はそこまで高くない?

業界的に基地局の建設など設備投資を必要とするため、総じて低めです。40%台前半ですが、競合他社に比べると安定している値です。競合比はまた後述します。

また、KDDIは金融事業も有しており、預金が負債として計上されるため、それも自己資本比率が低くなる理由です。

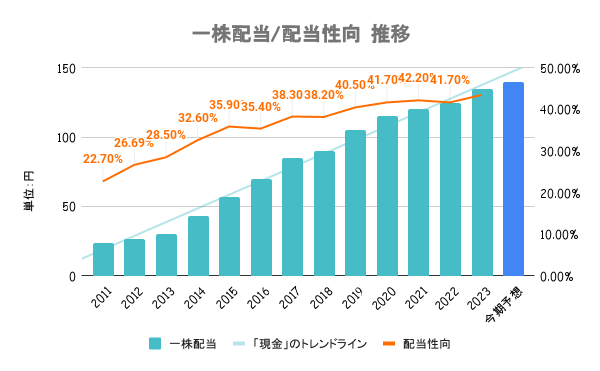

配当/配当性向

- 配当利回り:3.06%

- PER:14.45倍

- PBR:1.86倍

- 株主優待制度:あり

22期連続増配

24/3期も増配予定でこれで22期連続の増配となります。16/3期の一株70円から、8年で2倍に成長する勢いで増配しています。

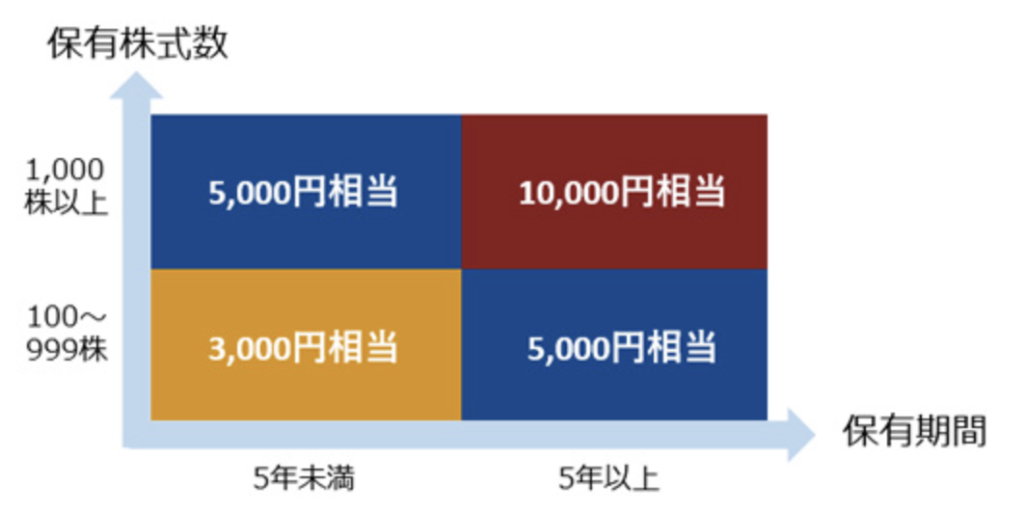

株主優待制度

保有株数と保有期間に応じて金額の異なる「カタログギフト」を贈呈。

高配当株投資としては配当利回りが物足りない?

調査時点では配当利回り約3%と高配当株としてはやや物足りないです。ただ、前述の通り8年で2倍に増額している実績があります。短期ではなく、長期で保有することで配当が増えていく期待が持てる銘柄です。

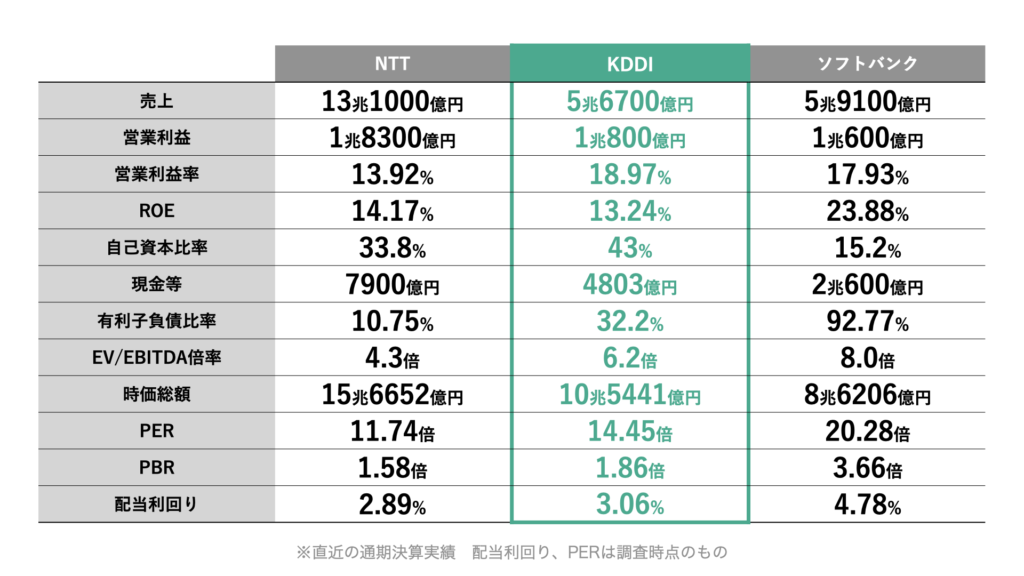

競合比較/各社の特徴

NTTの特徴

業界1位の安定性。IOWN構想を掲げており、この構想の成否によりまだまだ業績の拡大が狙える可能性も。通信事業での安定収益を持つディフェンシブ銘柄ながら、爆発力も持つグロース株的な期待もできる銘柄。

ソフトバンクの特徴

攻めの経営スタンス。他社比でも銀行からの借入多く、積極的にM&Aなど投資を仕掛け、貪欲に成長を追求しています。3社比で業績は最も安定性には欠けますが、成長の期待も持てる銘柄。

KDDIの特徴

堅実な経営スタンス。業績、財務、配当いずれも派手さはないものの堅実な実績を残している銘柄です。中長期で安定して配当や、株主優待も得られる銘柄です。

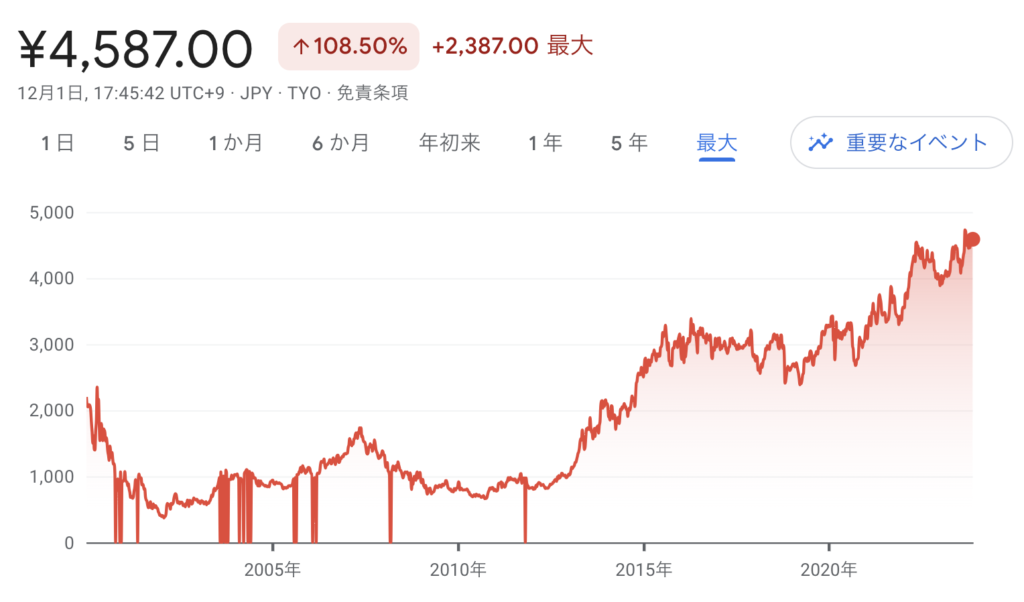

株価

日経平均比、競合他社比で見ても年初来アンダーパフォーム。ただ、長期で見ると右肩上がりに上昇し続けている銘柄です。

株価の上昇余地は?

人口減により、通信事業もいずれ頭打ちになることが想定されます。利益成長していくためには金融等の成長領域で業績を伸ばしていくことが鍵になります。

まとめ

- 22期連続増益、増配の安定銘柄

- NTT、ソフトバンク比で見ると堅実な経営スタンスが特徴

- 通信量収入から、金融、エネルギー、さらには法人向けと成長領域に注力

- 中長期で保有することで、増配も期待できる銘柄

- 株価の上昇は成長領域での業績拡大次第

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。