【住友林業】米国市場への進出で業績拡大中!安定の配当と株価上昇も狙える銘柄?

他ハウスメーカー比で積極的に海外へ進出を進めてきた住友林業。2023年は米金利上昇の影響を受けるも、業績及び株価急上昇中の銘柄です。今回はそんな住友林業の配当方針はどうか、株価の上昇も狙えるのかについて考察していきます。

住友林業

国内4位のハウスメーカー

住友グループに属するハウスメーカー。1948年に住友金属鉱山(当時の別子銅山)の植林事業から派生して設立された企業です。

住友林業の強み/特徴は?

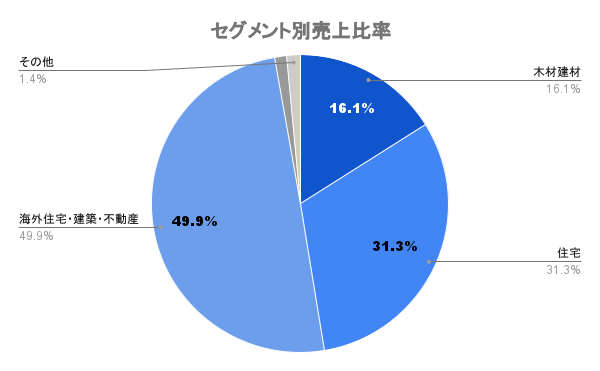

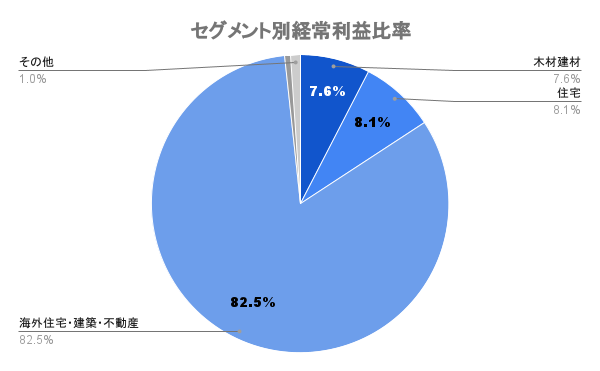

住宅の建築・販売の川下事業だけではなく、川上事業から手掛けていること。売上比率の海外事業が多いことが住友林業の特徴です。

事業ポートフォリオ

- 木材建材(5.9%):木材・建材等の仕入、製造、加工、販売

- 住宅(3.0%):戸建・集合住宅の請負・メンテ、リフォーム等

- 海外住宅・建築・不動産(19%):海外分譲住宅、戸建住宅等の販売

- 資源環境(6.8%):バイオマス発電、森林事業

川上から川下まで

資源環境事業(森林経営)から流通、建築・販売、バイオマス発電まで「木」を軸に川上から川下まで手掛けています。他ハウスメーカーには無い、住友林業ならではのバリューチェーンを構築しています。

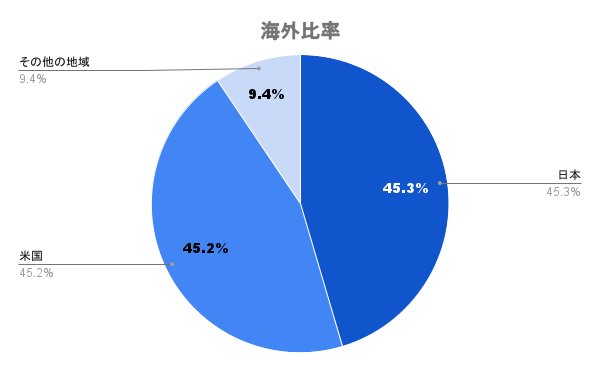

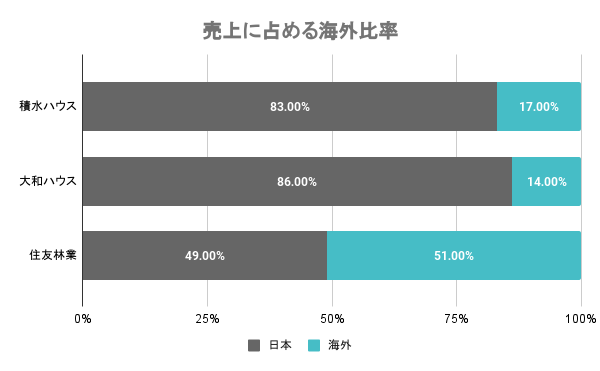

海外が主力

売上に占める約5割、経常利益ベースで約8割が海外における住宅・建築・不動産事業が占めます。

海外比率

アメリカ中心に事業展開

日本と違い人口が増え続けており、住宅の供給量が不足しているアメリカを中心に海外事業を展開。アメリカの住宅市場の約9割を占める中古物件の在庫不足が続いていることから、今後も新築の需要は高まっていく見込みです。

業績/財務/配当等のIR情報

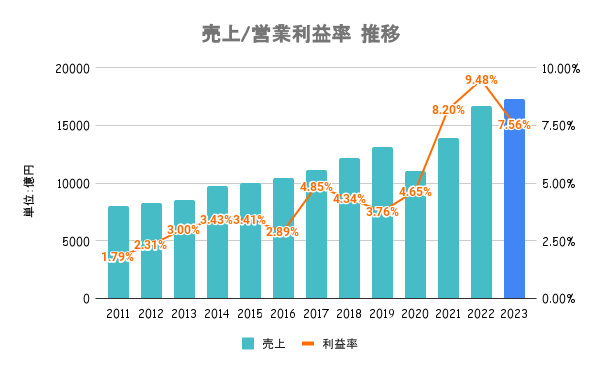

売上/営業利益率

業績上昇理由

海外(アメリカ)の住宅販売が好調。堅調な業績に加え、販売単価の上昇も重なり業績は大きく伸長。円安による為替効果も収益を押し上げる要因に。

金利上昇の影響

一方で2023年度は米金利上昇に伴い、増収ながら減益予想。アメリカの住宅ローン金利が8%近くと高止まりしており、様子見の消費者が増えているとしています。

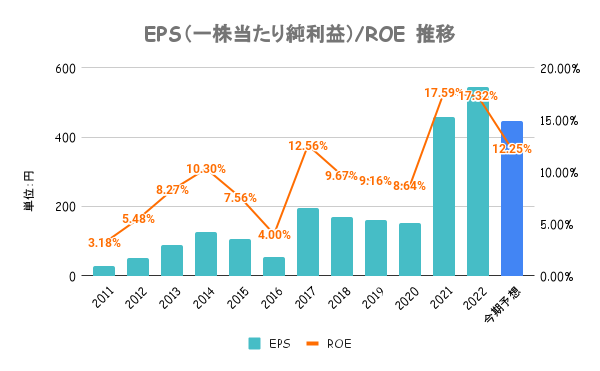

EPS/ROE

企業価値向上策は?

資本財務戦略として中期経営計画にてROEの目標を15%以上に定めています。WACC(資本コスト)を意識した経営で、成長投資も積極的。

成長投資

事業拡大に向けた各セグメントへの投資に加え、脱炭素関連投資を加速させていくとしています。具体的には木材コンビナート投資、海外木造非住宅投資、森林ファンド関連投資に3年で600億円以上を投資予定。

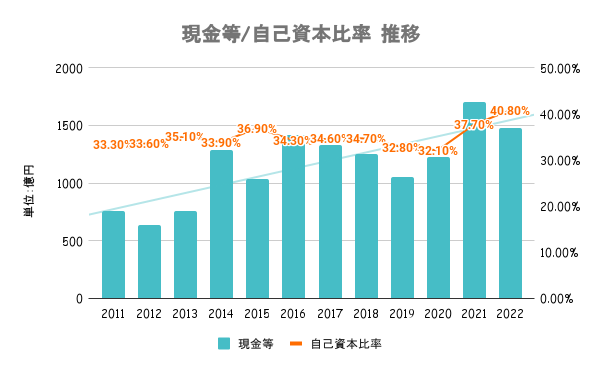

自己資本比率/キャッシュ

- 有利子負債比率:51.62%

- 流動比率:217%

財務の安定性は?

自己資本比率40%以上、ネットD/Eレシオ0.7倍以下を維持しながら将来に向けた成長投資を行っていくとしています。

過剰に内部留保を持ちすぎず、成長投資とバランスを意識している点は好感がもてます。

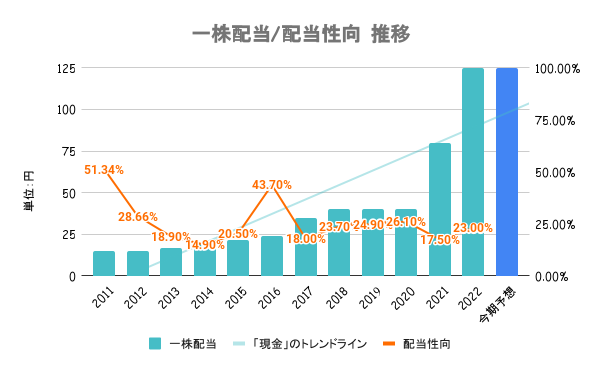

配当/配当性向

- 配当利回り:3.03%

- PER:9.05倍

- PBR:1.12倍

- 株主優待制度:なし

配当方針

継続的かつ安定的に実施することを基本方針としています。具体的は目標数値や配当の下限設定などは行っていません。

減配のリスクは?

決算期変更があった20/12期を除いて、10年以上非減配となります。減益予想の23/12期も配当は維持する方針を示しており、減配のリスクは低い銘柄と考えられます。

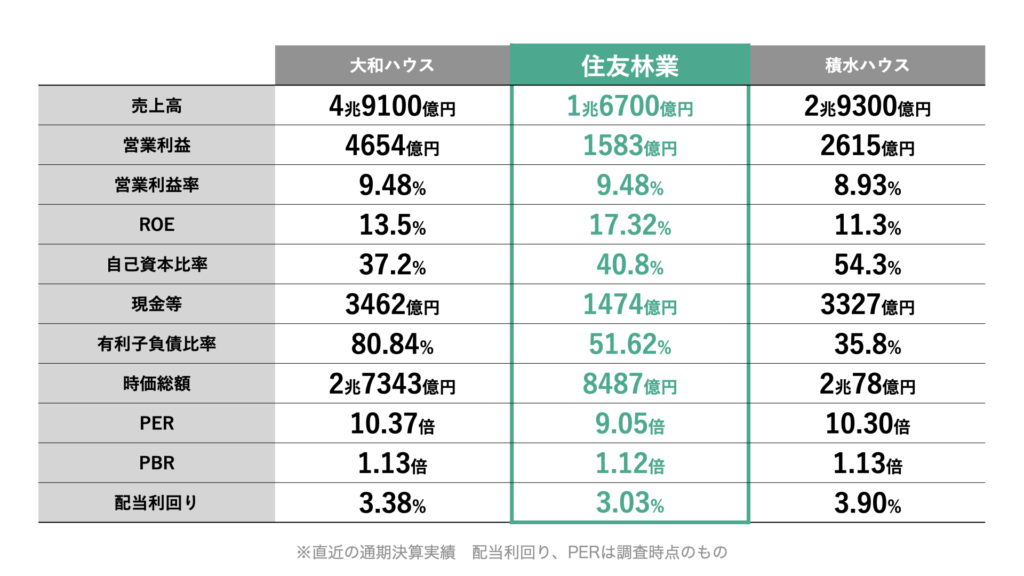

競合比較

PER/PBRは割安?

同業他社の大和ハウス、積水ハウスと比較しているのが上図。競合比で見ると割安とも割高とも言えない水準です。ただ、PERは全社比で見ると割安です。

大和ハウス、積水ハウス比較での特徴

各社需要拡大が見込める海外(特にアメリカ)への進出を進めますが、中でもいち早く海外シフトを進めているのが住友林業です。

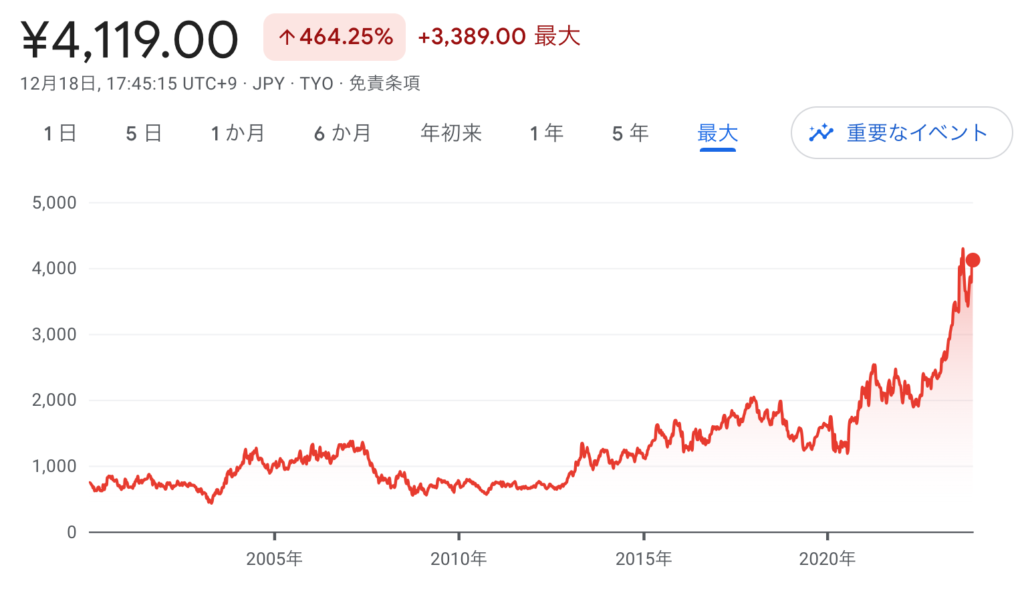

株価/将来性について

株価上昇の理由は?

年後半にかけて、米金利の動向を踏まえて上昇傾向。利上げの打ち止めや、2024年の利下げ観測により住宅市場の回復を見込み株価にも好影響を与えています。

将来性/リスク

米国の金利状況及び日本の金利状況も業績や株価に影響を与えます。また、住宅ローン減税など国の税制でも影響を受けるため、米国及び日本の税制の行方にも注意が必要です。

ただ、マーケットの拡大が見込める米国市場への進出が進んでいるため、まだまだ業績の拡大が見込めます。中長期的には業績の拡大も見込めることから、株価の上昇にも期待です。

まとめ

- 成熟市場の日本から、成長市場のアメリカへ軸足をシフト。結果、業績も右肩上がり

- 2023年は米金利上昇の影響を受け減益予想も、来期以降の回復を見込み株価は上昇傾向

- 財務を固めすぎず、成長に向けた投資にも積極的でROE/ROICを意識した経営

- 高配当の水準にはやや物足りないが、安定・継続の配当スタンス

- そこそこの安定した配当に加え、今後の株価上昇も狙える銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。