【信越化学】24/3期減収減益予想も株価上昇中の理由とは?

数多くの世界トップシェア製品を誇る信越化学工業。前期は過去最高益更新も、今期は市況の変化もあり減収減益予想。にも関わらず、株価は日経平均を大きくアウトパフォームしています。今回は減収減益にも関わらず、なぜ信越化学の株価は上昇しているのか、そもそも信越化学はどのような会社なのかを考察しています。

信越化学への投資を検討中の方、半導体関連銘柄について知りたい方はぜひご覧ください。

日米高配当株投資を中心に投資歴は5年目を迎え、年間配当金は30万円オーバー。保有銘柄の評価益はプラス40%超。

数字(業績)だけの分析だけではなく、コンサルの経験も活かした事業分析や考えうるリスクなど、独自の視点で解説してます!

信越化学工業

No.1化学メーカー

大手化学メーカーで、利益額ベースでは国内No.1の規模を誇る企業。石油を用いた化学製品ではなく、ケイ素及び塩素を用いた化学製品を軸に事業を展開しています。

塩ビ、シリコンウエハー

数多くの世界シェアNo.1製品を持ちますが、中でも代表的なのが塩化ビニル樹脂(塩ビ)、半導体シリコン(シリコンウエハー)。稼ぎ頭とされるのが「塩ビ」で住宅建設時に必要な窓枠やダクトなどに用いられます。

次点で多いのが、半導体シリコン(シリコンウエハー)。こちらも世界シェアNo.1を誇り、半導体製造プロセスの最上流(素材)として、先端半導体のみならず、あらゆる半導体で活用されています。

主に住宅需要や半導体需要に左右される側面が大きいですが、シェアの大きい製品を複数抱えているのが、信越化学最大の特徴です。

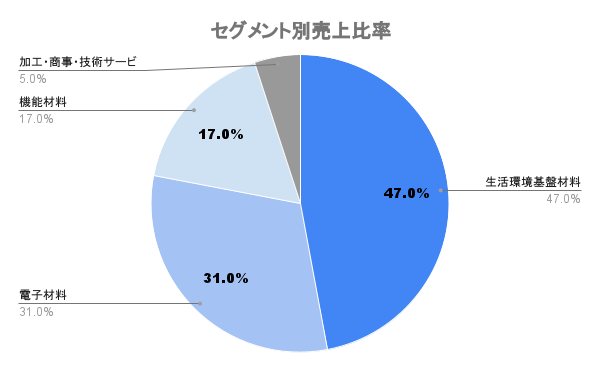

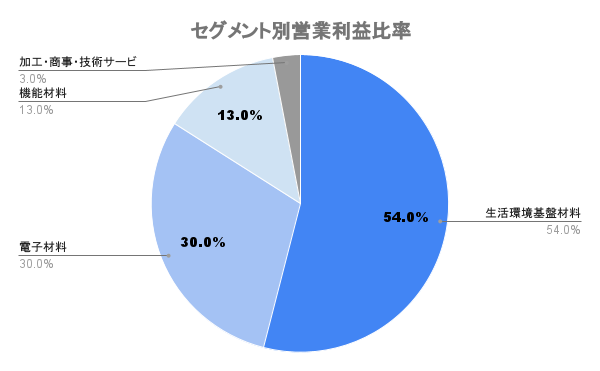

- 生活環境基盤材料:塩化ビニル樹脂(通称:塩ビ)、苛性ソーダ

- 電子材料:シリコンウエハー、フォトレジスト

- 機能材料:シリコーン、セルロース誘導体

- 加工・商事・技術サービス:素材を用いた加工品、エンジニアリング事業

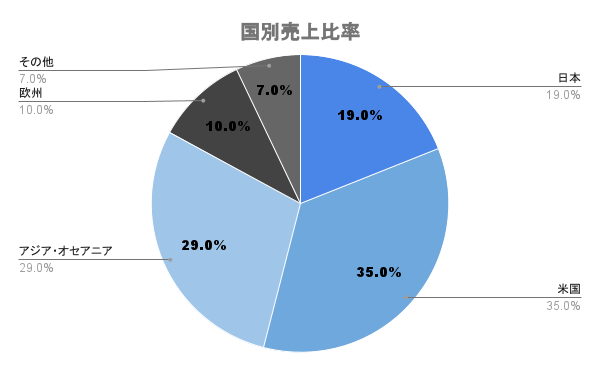

海外比率

塩ビは住宅需要が活況な欧米に拠点を設け、全世界に素材を供給。シリコンウエハーは日本・アジアで主に製造を行います。海外比率は80%オーバーと高く、主に米国や中国、日本など、半導体や住宅市場の大きい地域が主力となります。

転換期

盤石の経営基盤を築いたのが、2023年1月に逝去された金川元会長(元社長)の影響が大きいとされています。「失われた30年」に輝いた経営者としてトップに立った実績もある同氏が亡くなった今、信越化学の一つの転換点となるのではないでしょうか。

業績

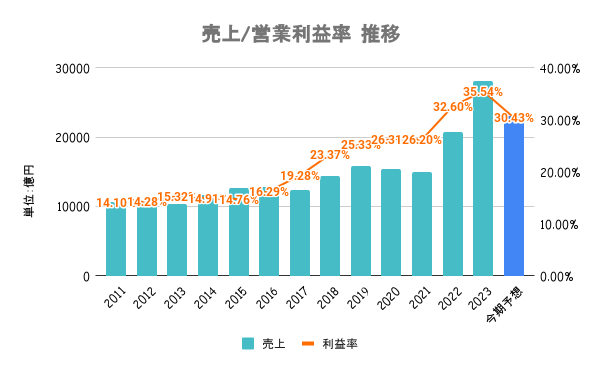

売上/営業利益率

主力の「塩ビ」は住宅需要と業績が連動。今期は米国の金利上昇に伴う住宅上の低下、中国の不動産不況などが大きく影響し、減収減益となる見込み。半導体需要は今期後半から需要回復を見込んでおり、24/3期下期決算及び来期に底打ちとなるか注目。

営業利益率は30%台と、依然として超高水準。汎用品はアジアの安価な製品も流れており、信越化学としては高付加価値製品へ注力。新製品としては、AGCが先行するEUVマスクブランクスの試作評価を進めており、来期以降の量産及び利益貢献を見込んでいます。

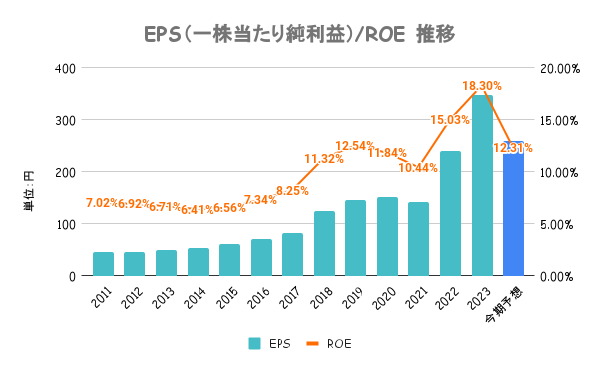

EPS/ROE

6期連続でROEは10%超えの高水準。前期は18%まで向上も、営業利益率の割にはおとなしめな印象ですが、それは内部留保が多いことに起因します。

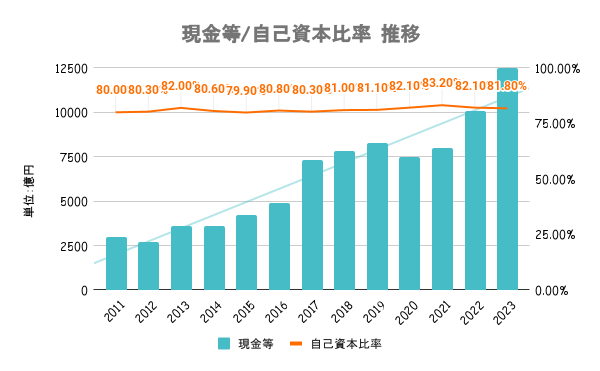

自己資本比率

有利子負債は1%未満と少なく、手元の現金で賄えるため実質無借金経営。ネットキャッシュは1兆円を超える額保有しており、財務は全く問題なし。23/3期時点でネットキャッシュは日本企業の中で最も多い水準(2位は任天堂)です。

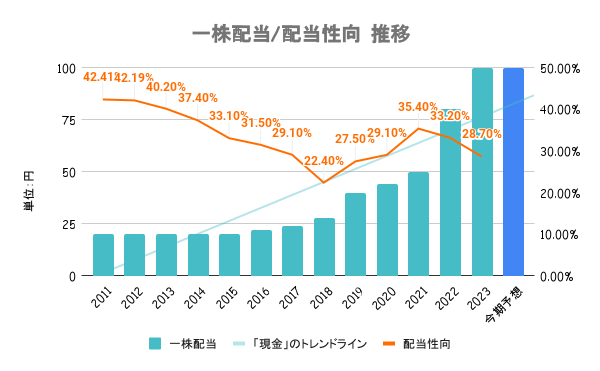

配当

- 配当利回り:2.00%

- PER:19.35倍

- PBR:2.37倍

- 株主優待制度:なし

前期までで8期連続増配となりますが、減益予想の今期は増配なく、前期維持の予想。配当性向は35%を一つの目安としています。現金がふんだんにある企業なだけに、多少の減益でも減配しない安定感はあります。ただ、株価も上昇しており、配当利回りは2.00%と少し物足りない水準。

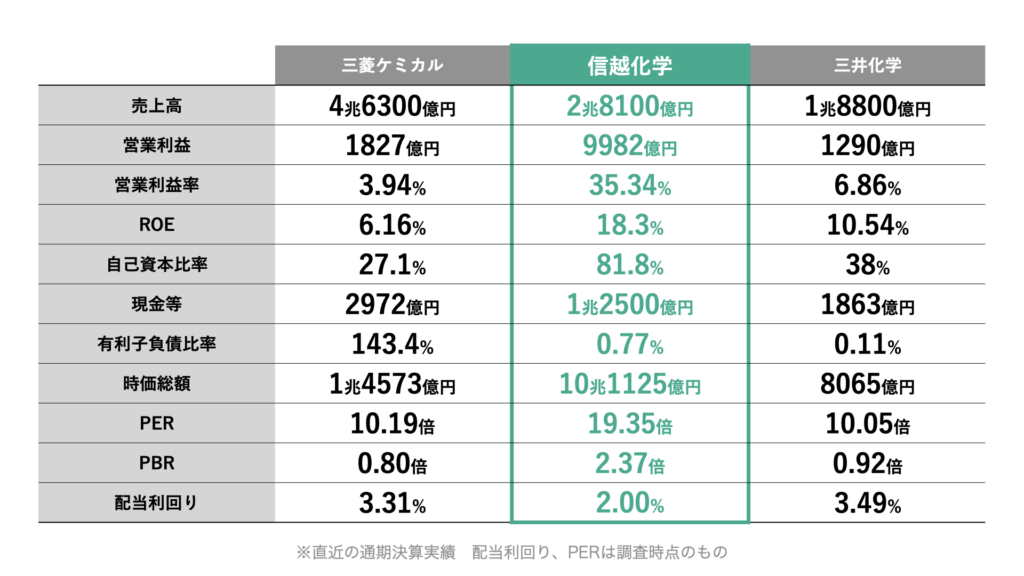

競合比較

三菱や、三井、住友などの財別系化学メーカーは石油化学製品を中心に扱う一方で、信越化学はケイ素や塩素を用いた化学製品を手がける。前者は原油の高騰もあり、業績に悪影響を及ぼすも、信越化学の影響は限定的。

世界トップシェアを誇る利益率の高い製品群を多く有することや、半導体材料などは長期契約が基本となるため、数量や価格が市場の影響に左右されにくい側面を持ちます。

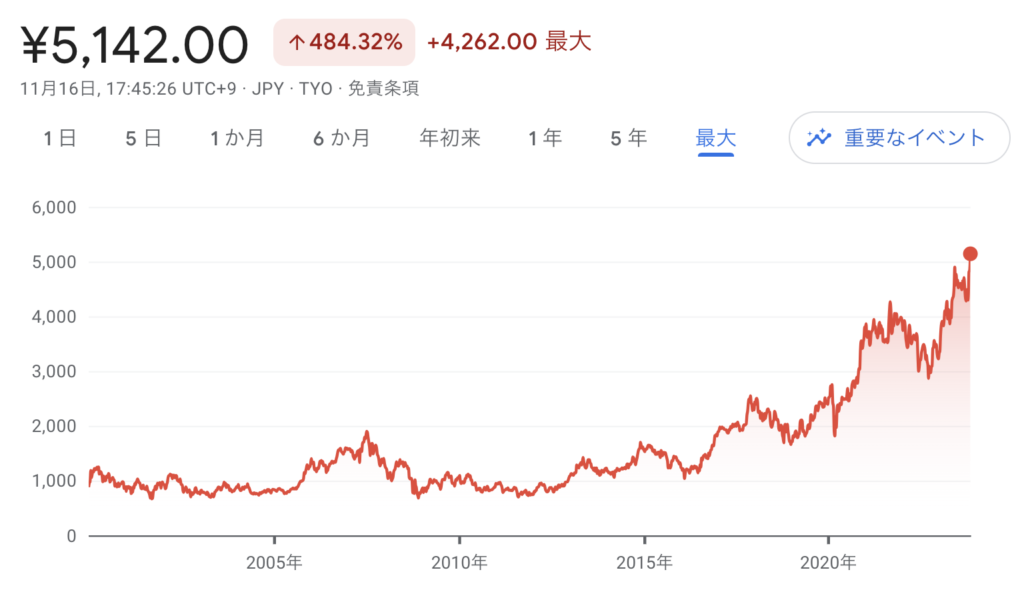

株価

今期は減収減益予想となりますが、株価は一貫して上昇傾向。すでに来期の半導体需要回復などを見込んでおり、足元でも急上昇している状況です。他化学メーカーと比べても、人気を集めていることが分かります。

来期以降の業績回復をすでに織り込んでいる可能性が高く、かつ配当利回りも低下傾向ですので、今は少し手が出しにくいタイミングかと考えています。

まとめ

- 多くの世界シェアトップ製品を誇り、日本の化学メーカーで最も利益を稼ぐ

- 過去最高益更新続くも今期は半導体の調整局面や不動産不況もあり減収減益予想

- 今期配当維持の見込みも、株価も高く、配当目的の投資には少し物足りない水準

- すでに来期以降の業績回復が織り込まれている可能性が高く、今はあまり旨味がないと考えています

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。