【ソフトバンク】配当利回り4%超の理由は?新NISAで人気の高配当銘柄を考察

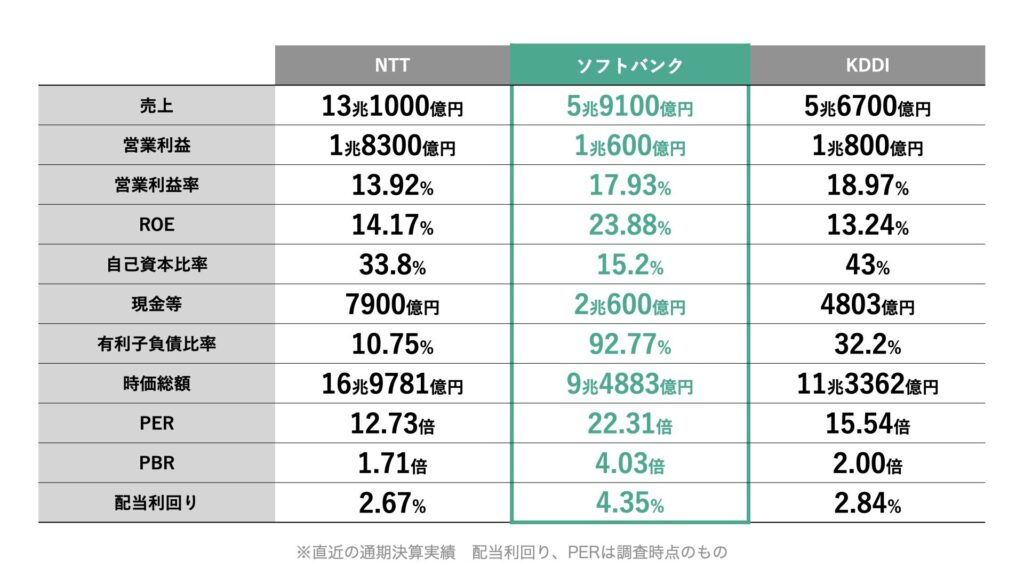

NTT、KDDIと比較しても配当利回りが高く、高配当水準のソフトバンク。なぜ他社と比較しても配当利回りが高いのか、今後も安定した配当に期待が持てるのかなどの考察を行っています。

- 配当利回り4%を超える高配当銘柄への投資を検討している

- ソフトバンクへの投資判断に迷っている

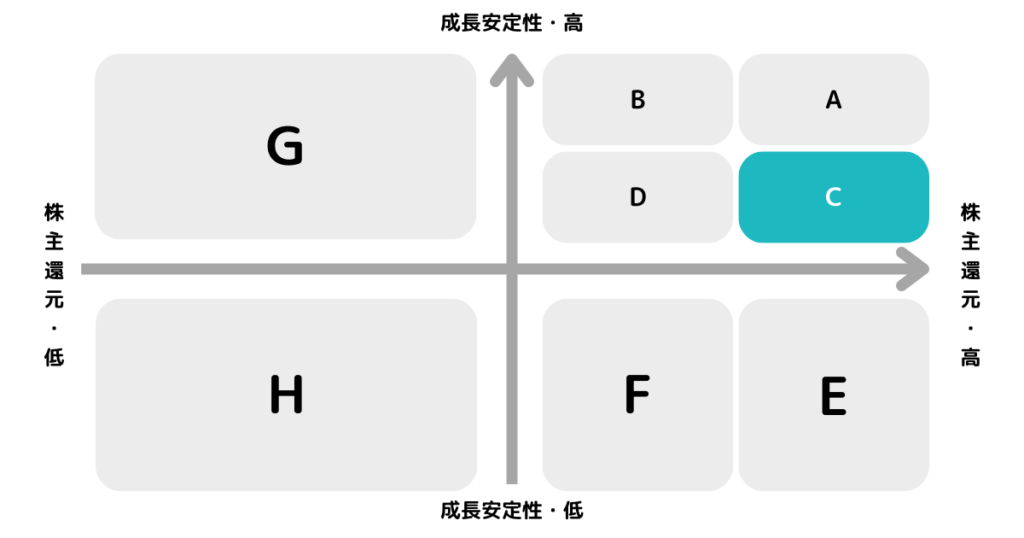

※A〜Hの投資分類はこちらを参考にしてください。

ソフトバンク会社概要

ソフトバンクグループは別会社

携帯電話などの通信サービスを提供する通信事業者。ソフトバンクグループは親会社にあたり、ともに東証プライム市場に親子上場(2018年12月から)しています。

主な関連会社

Zホールディングス、ヤフー、ZOZO、PayPay、LINE、SBペイメントサービスなど。

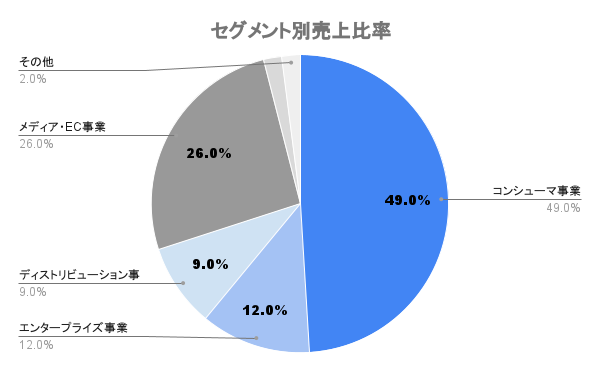

事業ポートフォリオ

- コンシューマ

- 個人向けモバイルサービス、ブロードバンド/電力サービスなど

- エンタープライズ

- 法人向けモバイル・固定通信サービス、データセンター、セキュリティなど

- ディストリビューション

- 法人・個人向けクラウドサービス、AIを含めた先進テクノロジーを活用した商材

- メディア・EC

- Yahoo!JAPAN、LINE、ZOZOTOWNの運営など

- ファイナンス

- QRカード決済やクレジットカード、スマホ証券サービス

PayPayを子会社化

2022年7月にPayPayを子会社化。PayPayを含む金融(ファイナンス)事業は2025年度までに黒字化を目指していくとしています。

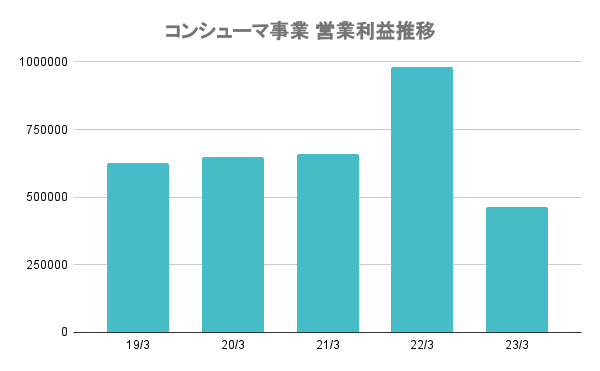

モバイル事業低迷

通信料金値下げの影響

総務省主導で通信料金値下げが大きく影響し、コンシューマ事業の営業利益が大幅に低下。契約者数は増加しているものの、単価(ARPU)の低下傾向が続いています。

ソフトバンクIR情報(業績/財務/配当)

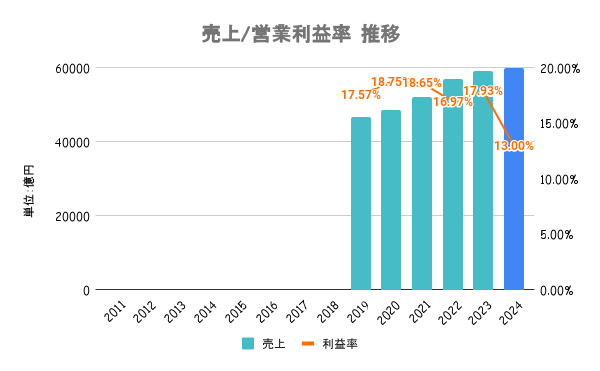

売上/営業利益率

業績上昇/下落理由

23/3期は通信料値下げによりモバイル通信料が大幅減益となるも、PayPay子会社に伴う再測定益を計上し増益。24/3期は再測定益の剥落により、大幅減益となる見込み。

NTTやKDDIも通信料値下げの影響は同じですが、ソフトバンクの方が影響が大きいですね。

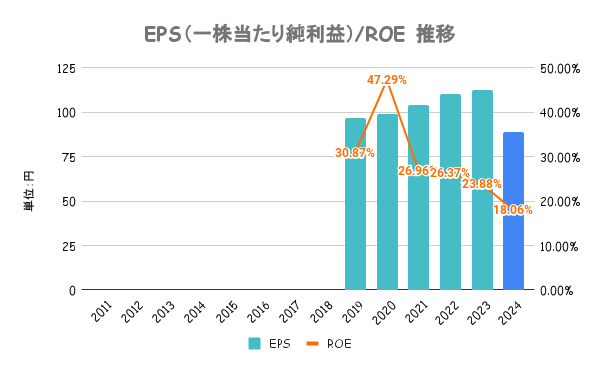

EPS/ROE

企業価値向上策(資本政策)

企業価値最大化のために2025年度に過去最高益(連結純利益)を目指すとしていますが、具体的な資本戦略には言及していません。統合報告書に「ROIC」などの文言も見当たらず。

ただ、後述しますが総還元性向は高く、株主へはしっかり還元してます。

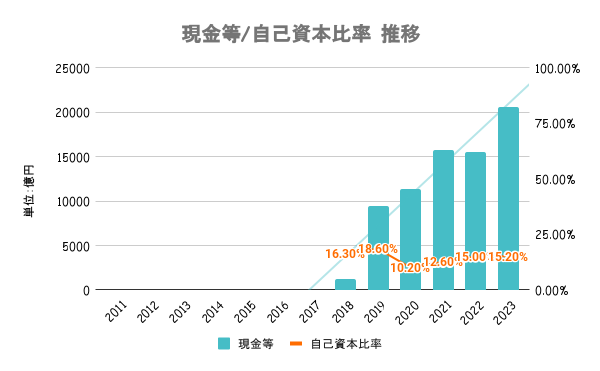

自己資本比率/キャッシュ

- 有利子負債比率:92.77%

- 有利子負債額:2兆600億円

- 流動比率:77.64%

財務状況は?

外部格付では「AA-」を取得。携帯会社共通ですが、キャッシュフローは非常に安定しており、23/3期は約1兆円のフリーキャッシュフローを残しています。有利子負債も多いですが、手元の現金も多いです。

携帯事業で安定してキャッシュを稼ぎ、積極的に成長投資に回してます。

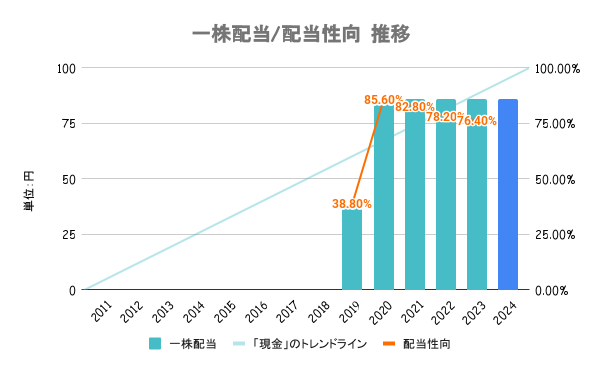

配当/配当性向

- 配当利回り:4.35%

- PER:22.31倍

- PBR:4.03倍

- 総還元性向:76.4%

- 株主優待制度:なし

株主還元方針/配当方針

配当は安定性、継続性に配慮しつつ自己株式取得を含む総還元性向を総合的に勘案して実施していく方針。23/3期までは総還元性向85%としていましたが、24/3期以降の具体的な数値は示していません。

配当性向高いので余裕があるとは言えません。

高配当の理由は?

配当性向の高さにあります。これまでも配当性向は70〜80%の高い値を維持していることから、競合のNTTやKDDIよりも高い配当利回りとなっています。

ただ、24/3期以降の中計では総還元性向の目安値を示していないので、方針変更などは要チェックが必要。

仮に減配をすることがあれば、株価低下は避けられないので注意が必要です。

ソフトバンク競合比較

PER/PBRの割安度

PER/PBRいずれの水準を見ても割安とは言えません。成長投資にも積極的であり、安定の通信業者ながら成長銘柄としても期待を集めていることや、配当利回りの高さにも注目が集まっています。

ソフトバンク株価/将来性

株価上昇/下落理由

24/3期中間決算にて好業績が好感を集め、2023年後半にかけて株価上昇。2024年1月に始まった新NISAでも高配当銘柄として注目され、株価が大きく上昇しています。

配当の高さが人気の一つですので、それが揺らぐことがあればダメージを受ける可能性も。

リスク

NTT法の廃止に向けた議論がされていますが、これはソフトバンクにとってリスクとなります。NTTの一部設備を借りて事業を展開してますが、仮にNTT方が廃止され利用料がコントロールできるようになった場合、収益性にも大きく影響します。

その他、昨今の総務省主導の通信料値下げや、楽天モバイルの台頭などもソフトバンクの収益に影響を与える一因となり得ると言えます。

ソフトバンクまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。