【蔵王産業】高配当株投資としてあり?将来性やリスクについて考察

専門商社ながら高収益企業で有名な「蔵王産業」ですが、抱えている不安に関して考察しています。蔵王産業への投資を検討中の方や気になる方はぜひご覧ください。

蔵王産業会社概要

専門商社

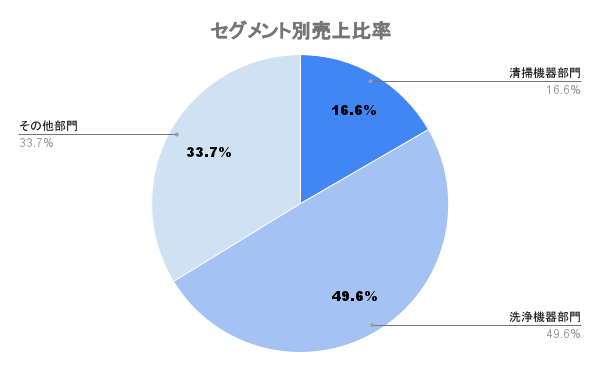

1956年(昭和31年)創業の清掃・洗浄機器専門商社。海外から輸入した清掃・洗浄機器を、主にビルメンテナンス企業や製造業向けに販売を行っています。

コンシューマー(家庭)向けも扱っており、リンサーなどを卸しています。IR資料に、主要取引先に「アイリスオーヤマ」の記載があり、これらメーカーに卸しているものと思われます。

事業ポートフォリオ

取扱商品の約80%が欧米や中国メーカーからの輸入品。支払いは全て外貨建(ユーロ:25.8%、米ドル73.4%)であることから、円安はコスト増の要因となります。

卸売のみならず、自社で商品開発を行う、メーカー的側面も持ち合わせます。開発した商品をOEM生産し、オリジナルブランドとすることで収益性の高い商品となるわけですね。

IR資料がかなり乏しいので、オリジナルブランドの割合がどの程度あるかは不明ですが、割合としてはあまり高くないのではと推測。

蔵王過去業績

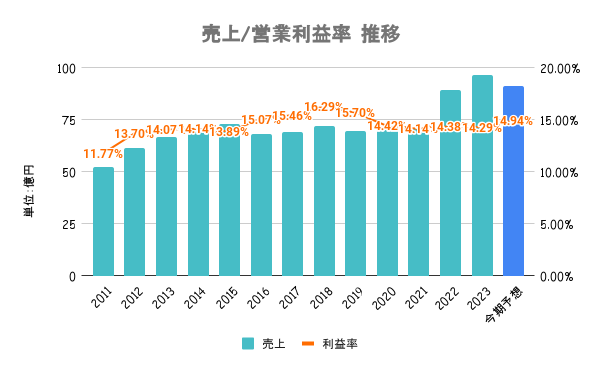

売上/営業利益率

卸売業の営業利益率といえば、一桁台前半くらいが多いイメージですが、蔵王産業は驚異的な営業利益率を誇ります。ニッチな産業に特化しており、実演販売などを通じて営業を掛けるので、長年蓄積された販売手法や見せ方が強みなのではないかと思います。

今期は減収減益予想。一部コンシューマー向け商品(リンサー)の受注に息切れ感があるとのこと。OEM供給によるオリジナルブランドで、調理家電等新たなアイテムを拡充していくとしており、既存商品の伸び代に不安がありそうですね。

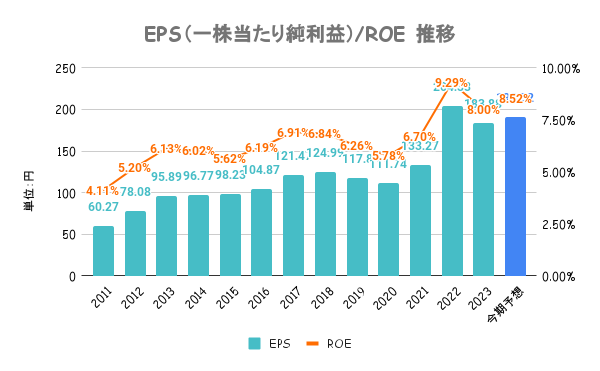

EPS/ROE

22/3期で大きく跳ねてますが、これが前述のリンサーや、換気扇の汚れを落とすスチームクリーナーが好調だったことに起因してます。それまでは横ばいが続いていたので、これら需要の落ち込みは気になるところです。

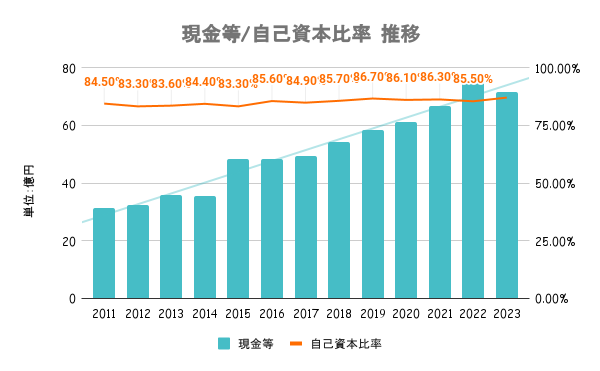

自己資本比率/キャッシュ

過剰資本な感じもするほど、財務はガッチガチです。自己資本比率は85%前後を10年以上キープしており、内部留保も年々高まっています。

個人的には、自己資本比率もう少し下がっても良いので、成長に向けた投資をしている企業の方が好みだったりします。

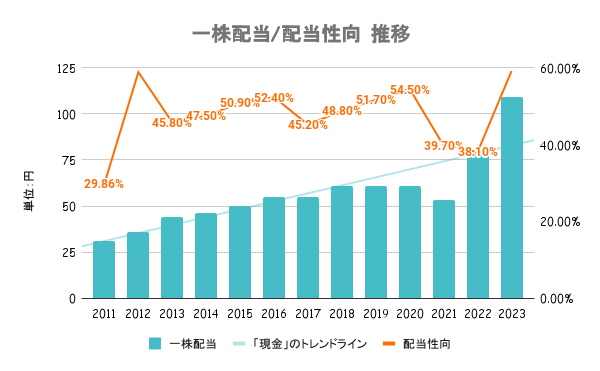

配当/配当性向

- 配当利回り:4.12%

- PER:13.21倍

- PBR:1.08倍

- 株主優待制度:なし

21/3期に減配しているように、お金はあるので維持でも減配しない、というスタンスではなさそうですね。

ただ、今年配当方針の発表をしており、3年後に迎える70周年までは業績重視から安定配当に方針を変更。一株あたり年間100円の方針とのことで、好材料と言えそうです。

蔵王株価

年初来で日経平均とパフォーマンス比較しているのが上図。円安がデメリットに働くだけに、株価上がりにくいかなと予測していましたが、大きくアウトパフォームしてます。個人的には、今後の決算で円安デメリットがネガティブサプライズに働く可能性もあり、少し手が出しにくいかなと考えています。

蔵王不安材料(リスク)

減収減益(24/1Q決算)

2024年第1四半期決算において、前年同期比で売上高-15.4%、営業利益率-54.5%、最終益も-60.4%とかなり苦しい決算になりました。詳細な理由は明かしていませんが、一時的な理由ではないとすると、どこかで通期決算の下方修正を発表する可能性もあります。

そうなると、株価も下落リスクが高まります。下落タイミングは逆に購入チャンスとも考えられますが、回復の見込みがあるのか見極めが重要ですね。

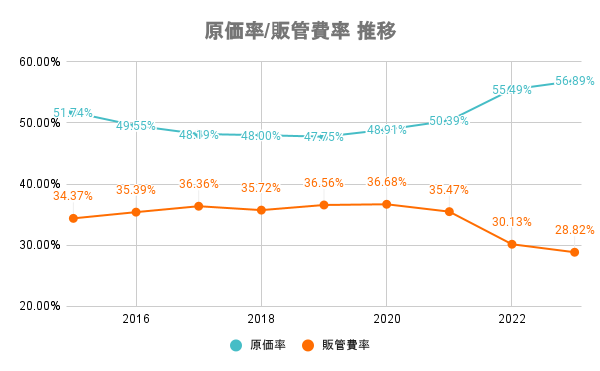

原価率

ここ数年原価率が年々上昇しています。2019年頃からじわじわ上昇しているので、円安だけが理由ではなさそうです。その分を販管費を減らすことで営業利益率はキープしてきました。

無駄な支出を減らすことは良いことですが、無駄ではない部分も削ってしまっているとなると、今後の売上成長にもブレーキがかかってしまう可能性があります。また、削れるのにも限界があります。このまま原価率が上昇すると、利益を押し下げる要因にもなりますので、注視していく必要があります。

蔵王まとめ

- 専門商社ながら、メーカー機能を持ち合わせた高収益企業

- ここ数年コンシューマー向けが好調も、一服感があり今期は減収減益予想

- 財務は全く心配がなく、配当も方針変更により安定高配当に期待

- 円安デメリットながら、足元は株価上昇しているのでタイミング重要

- 1Q決算が悪かったこと、原価率が上昇していることは不安材料

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。