【石油資源開発】なぜこんなに配当利回り高い?配当利回り約5%の高配当銘柄の展望を考察

高配当株投資で注目を集める「INPEX」と同じく石油開発工程の上流を担う石油資源開発。配当利回りも5%に近づく高配当株ですが、安定配当目的の中長期投資に適しているか否かを考察していきます。

石油資源開発

JAPEX

1970年設立の石油開発会社。国内外の石油、天然ガスの権益を有し、日本におけるエネルギーの安定供給に貢献している企業です。通称「JAPEX」とも呼ばれます。

元は国策で創業した「石油開発公団」から分離独立し設立された経緯があり、今でも経済産業大臣が主要株主(35.7%)となります。

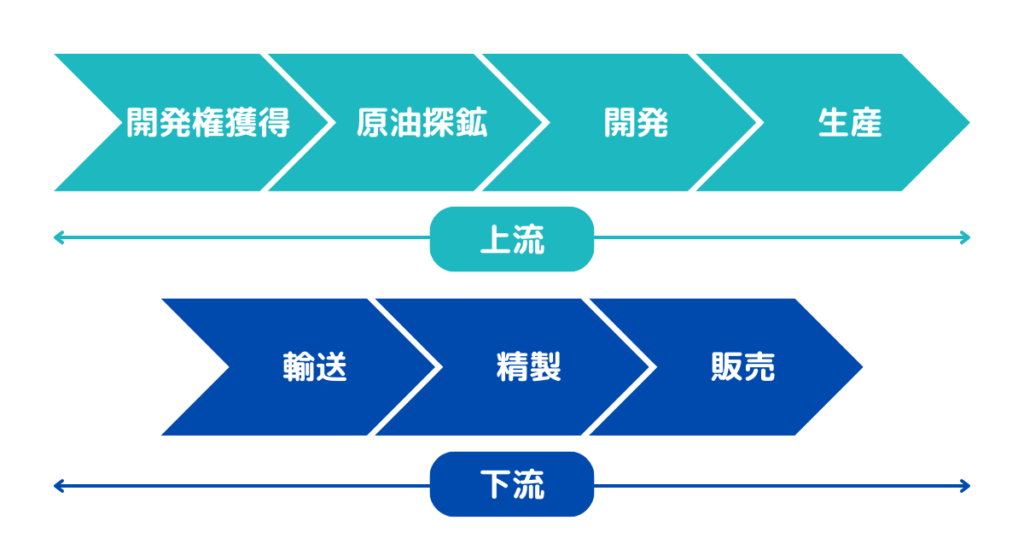

上流工程が主力

石油・天然ガスの探鉱から開発、生産、輸送、販売まで行いますが、中でも上流工程を中心に事業展開を行います。

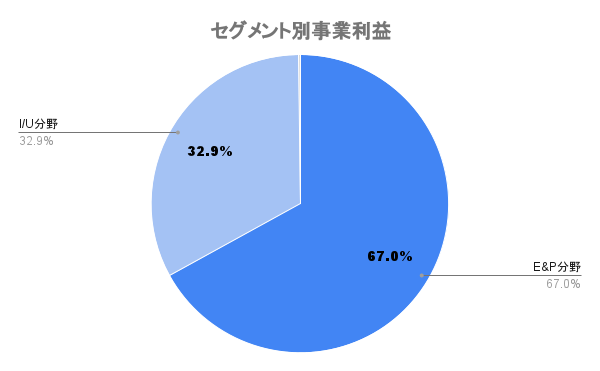

事業ポートフォリオ

- E&P分野(Exploration and Production):

- 石油・天然ガスの探鉱・開発・生産の上流工程

- I/U分野(Infrastructure Utility):インフラ・ユーティリティ

- 気化ガスの製造及びパイプラインを通じた販売、発電事業

カーボンニュートラル分野

次世代エネルギーの輸送供給インフラの検討。既存油ガス田でのCO2貯留事業などにより、2030年までに事業利益20億円を目指します。

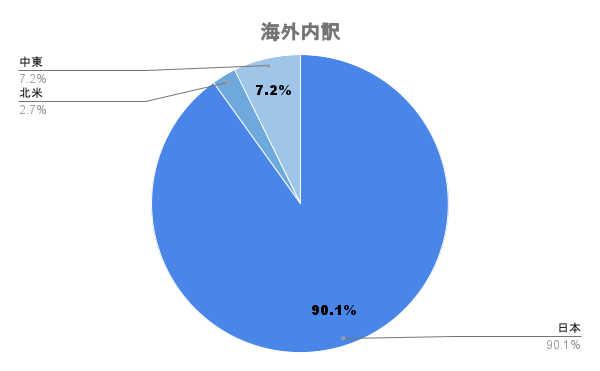

海外比率

国内外に原油、天然ガスの権益を有しますが、主に日本国内向けにエネルギー供給を行います。

円安/原油高効果

1円/ドルの円安で約5億7000万円営業利益にプラスの効果があるとしています。同じく原油も原油CIF価格が1ドル上昇することにより、約4億7000万円営業利益にプラスに作用するとしています。

業績/財務/配当の安定性は?

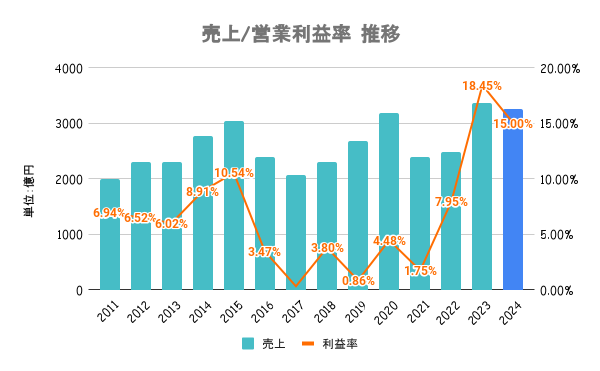

売上/営業利益率

業績上昇の理由

原油価格やLNG価格の上昇により、国内の原油および天然ガスの販売価格が上昇。22/3期にカナダの連結子会社売却による販売分減少も、大幅に収益性が改善しました。

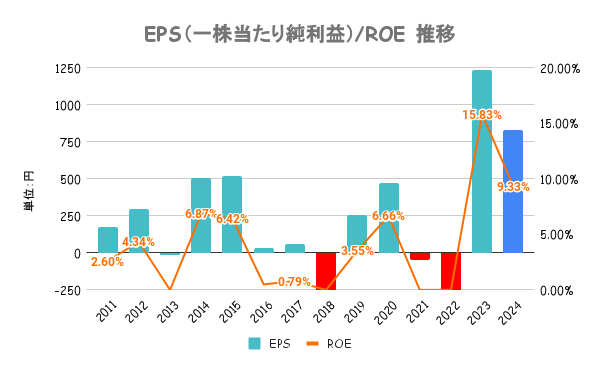

EPS/ROE

PBR1倍割れ

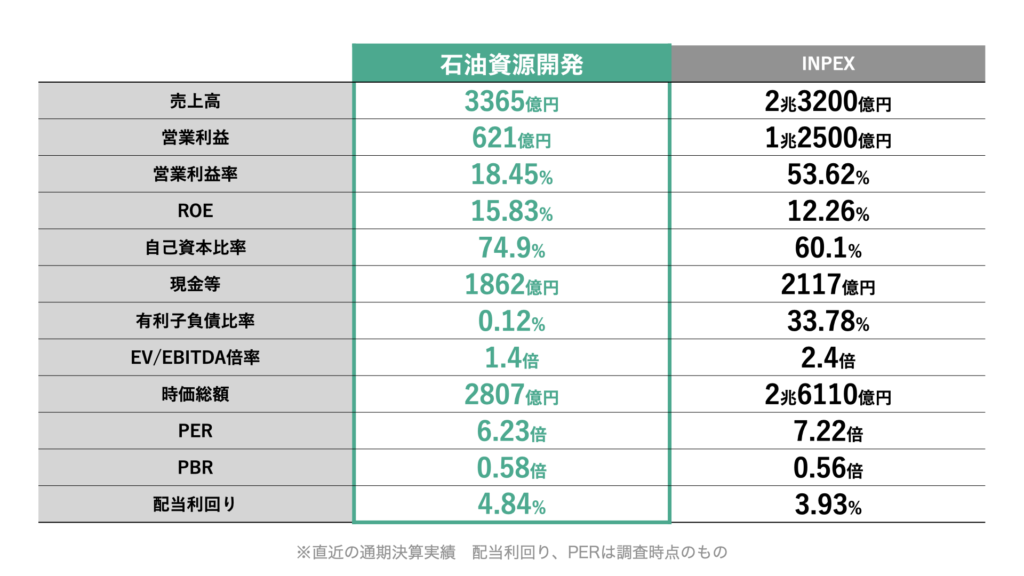

23/3期ROEは過去最高を記録するも、PBRは1倍を大きく下回ります。国際的な石油メジャー企業とも比較し、適切に対応策を公表・実施していくとしています。

PBRは0.58倍と低く、抜本的な改善策が示されるか期待したいですね。

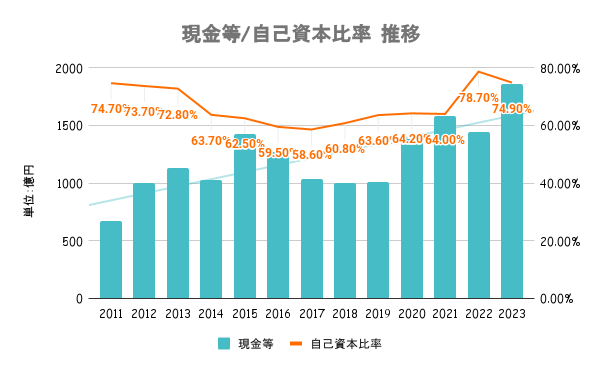

自己資本比率

- 有利子負債比率:0.12%

- 流動比率:438%

成長投資

財務指標はいずれも申し分ない水準。今後2030年度までの9年間累計で4500億円を成長投資に充てていくとしています。うち、2000億円を海外新規権益取得。国内外再生エネルギー開発に900億円と注力していく予定です。

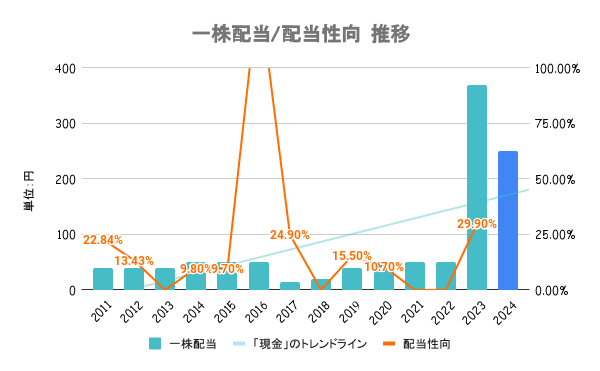

配当/配当性向

- 配当利回り:4.84%

- PER:6.23倍

- PBR:0.58倍

- 株主優待制度:なし

株主還元

23/3期より連結配当性向30%を目安とする基本方針を導入。業績に連動した配当方針となります。

減配のリスクは高い?

業績もアップダウンが激しいだけに減配リスクは高いです。たあ、一時的に業績が悪化した場合でも一株50円配当の維持に努めるとしているため、いきなり無配に転落するようなリスクは低いです。

配当性向はさほど高くないので、株価の低さが配当利回りの高さにつながってると考えられます。

INPEXとの比較

PER/PBRは割安?

PER/PBRは全社比で見て割安です。INPEXと並べると分かりやすいですが、会社固有の問題というよりは業界的に低いことが分かります。国際的な石油メジャーであるエクソン・モービルなんかはPBRこそ2倍を超えていますが、PERは7.46倍と低めの水準。

低い理由は?

将来性が低いと考えられていることが最大の要因です。その理由として脱炭素社会の加速により、事業環境が悪化する可能性が高いことが挙げられます。

石油資源開発も脱炭素分野の進出を進めていますが、2030年度の脱炭素分野(CN分野)の利益目標が20億円と割合は低いです。

株価/将来性について

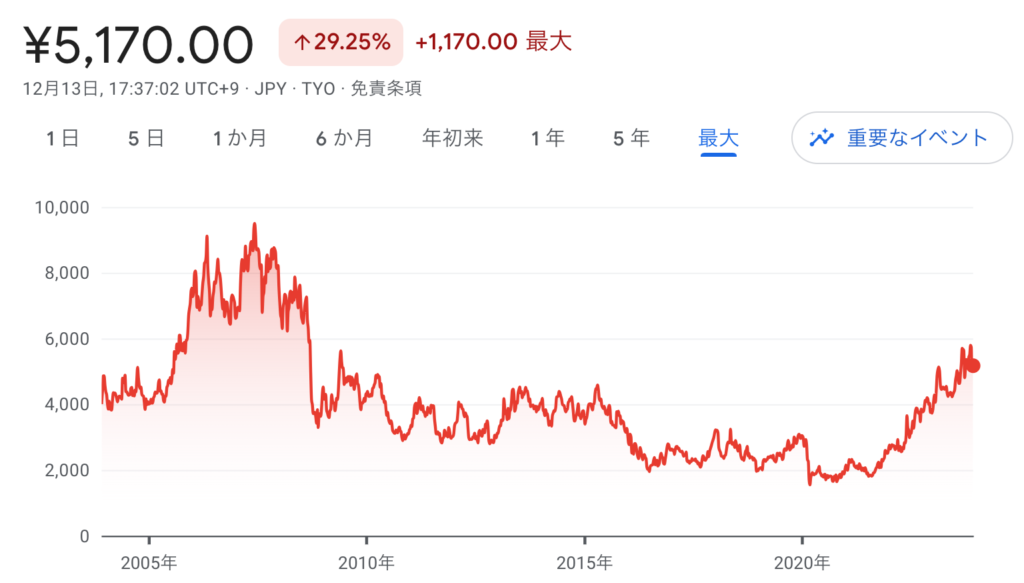

株価上昇の理由は?

年初来で日経平均を大きくアウトパフォーム。24/3期の業績予想及び配当予想を上方修正したことや、上限200億円の自社株買いを行ったことにより株価が上昇しています。

リスクは?

原油や天然ガスの権益を有しており、これらの市況価格に応じて業績が大きく変動します。もちろん、それに応じて株価も変動しやすいので注意が必要です。また、前述の通り脱炭素化の流れも逆風と言えますので、事業転換が求められる可能性が高いです。

まとめ

- 原油・天然ガス価格の上昇により、業績が急拡大

- 石油開発の上流工程を主に担っており、市況価格に大きく左右されるため、業績のアップダウン激しい

- 配当の下限設定はあるものの、業績連動型の配当で減配リスクは高い

- 脱炭素化の流れから将来性が低く、株式市場での評価は低く、指標は割安水準

- 戦略次第で評価が見直される可能性もあるが、中長期の配当目的投資には不向き

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。