【日産自動車】増収増益も株価低迷の理由とは?PER/PBRとも低水準で割安かを考察

24/3期は増収増益で、25/3期も増収増益予想の日産自動車。ただ、過去最高益を記録しているトヨタやホンダとは異なり、過去の水準にまでは回復しておらず、自動車事業は利益率が1%台と低迷しています。

PER・PBRも市場平均から大きくマイナスしている日産ですが、果たして割安なのかどうかについて考察していきます。

- 日産自動車への投資判断に悩んでいる

- 日産自動車の株価が軟調な理由が知りたい

日産自動車 会社概要

大手自動車メーカー

神奈川県横浜市に本社を構える、大手自動車メーカー。日産自動車の筆頭株主である仏ルノー、三菱自動車工業との3社で企業連合を構築。日本国内での自動車販売台数は第5位に位置しています。

かつては技術の日産、販売のトヨタで双璧の関係でしたが、現在は差をあけられている形となります。

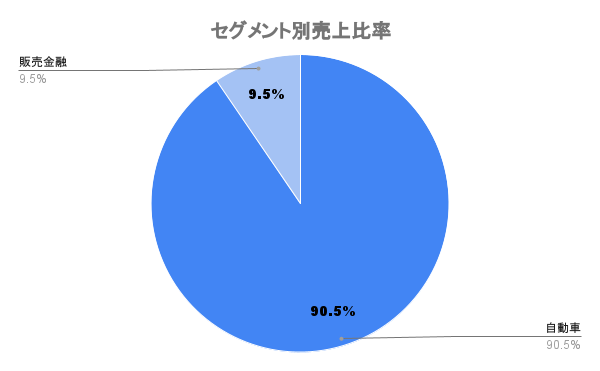

事業ポートフォリオ

- 自動車(1.9%):自動車および部品の製造・販売

- 販売金融(26.6%):販売金融サービスおよびリース事業

売上比率は自動車が9割ですが、利益は販売金融事業が割合の半分以上を占めます。自動車販売は営業利益率が1.9%と競合と比較しても薄利であることが分かります。

自動車で稼いでるわけではなく、分割販売などのリース業で儲けているという構造になります

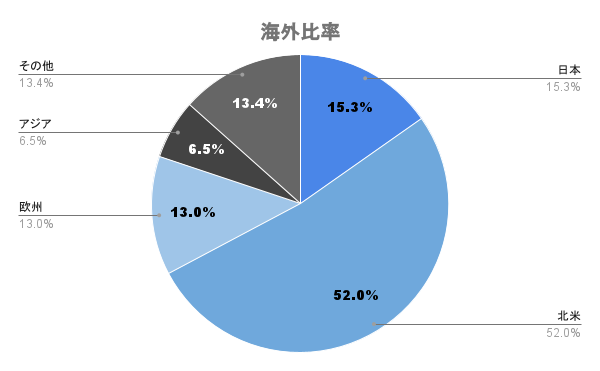

海外比率

海外比率は約85%と非常に高く、中でも北米の比率が5割。日本国内ではなく、北米を中心とした海外で稼いでる会社となります。

日産自動車 過去業績

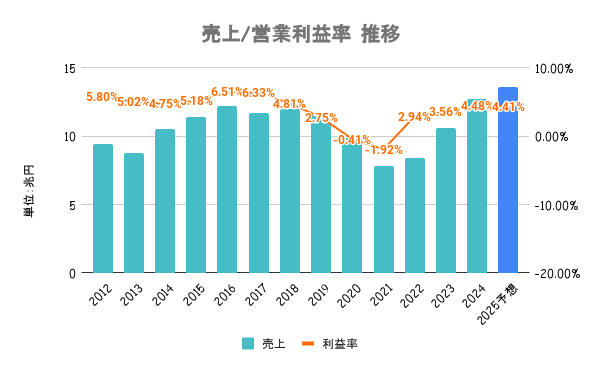

売上/営業利益率

業績上昇/下落理由

コロナ禍で営業赤字に転落するも、半導体の在庫不足解消や円安効果、拠点の閉鎖など収益構造の見直しを行い増収増益となります。

販売台数は22/3期を上回っておらず、円安の効果が大きいと言えます

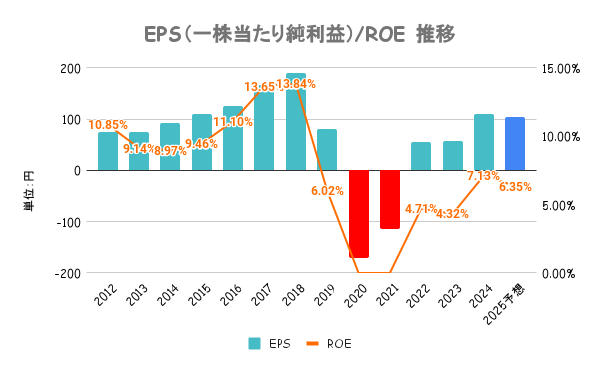

EPS/ROE

企業価値向上策/資本政策

赤字期は脱したものの、EPS/ROEの水準は過去最高の18/3期には程遠く。24/3期は1000億円超えの自社株買いを行っていますが、18/3期の半分近い水準となります。

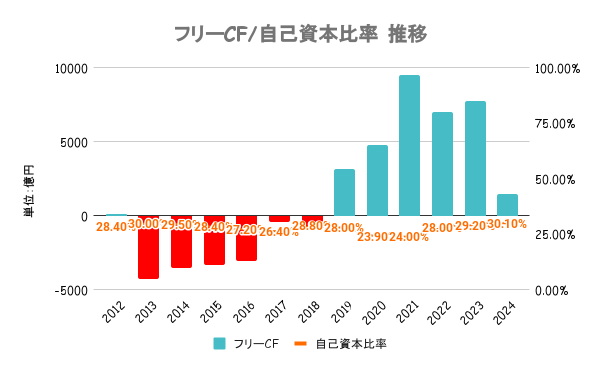

自己資本比率/フリーキャッシュフロー

- 有利子負債比率:128.29%

- 有利子負債額:7.67兆円

- 現金等:2.13兆円

- 流動比率:185%

財務の健全性は?

かつてのフリーCF赤字連続からは収益構造が見直されているものの、依然として7兆円超えの有利子負債を抱えています。流動比率は高く、短期的な資金繰りは問題ないものの、金利上昇局面でもあるため注意が必要です。

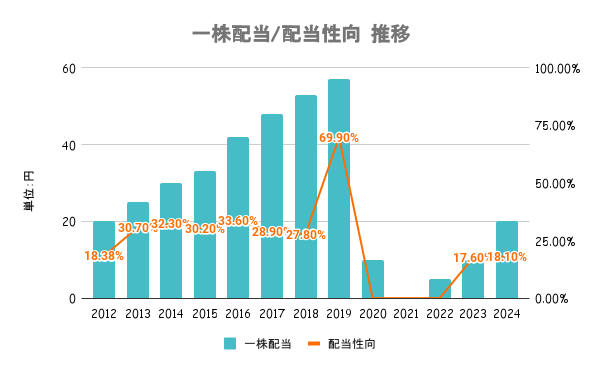

配当/配当性向

- 配当利回り:4.47%

- PER:5.51倍

- PBR:0.35倍

- 総還元性向:46.5%

- 株主優待制度:あり

株主還元方針/配当政策

株主還元は配当を中心に、将来に向けた必要投資等を勘案しつつ安定的な配当を行うことを目指すとしています。配当性向などの定量的な目安は定めていません。

株主優待

株主紹介特典制度として、日産の新車を買う人を紹介することで5,000円分のデジタルカタログギフトが贈呈されます。詳しくは会社HPをご確認ください。

日産自動車 株価推移

直近1年パフォーマンス

2024/05/20を起点とした直近1年のパフォーマンスが上図の通り。7%のプラスにはなっていますが、好調な日経平均と比べると大きくアンダーパフォームしており、PER5.5倍、PBR0.35倍と市場平均から見ると割安になっていることが分かります。

株価も長期視点で見ると過去最高からは程遠く。長期で見ても大きく低迷していることが分かります

割安な理由

トヨタやホンダが24/3期に過去最高益に到達したのに対し、円安の追い風はあったものの日産は過去最高益には程遠い状況です。自動車事業は薄利多売で利益率が低く、まだまだ業績の不振から脱したとは判断されていないと考えられます。

また、下請けに不当な減額を要求したとして公正取引委員会から是正勧告を受けるなど、企業イメージも良いとは言えないことも、企業価値にマイナスに働いているとも言えるのではないでしょうか。

過去の業績を超えてくるようであれば、今の水準は割安と考えられますが、それは厳しいだろうというのが市場の評価ということですね

日産自動車 まとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。