【住友商事】5大商社唯一のPBR1倍割れ高配当銘柄!他社との比較で分かる特徴とは?

2023年バフェット銘柄として注目を集めた総合商社株。中でも一番出遅れていると言われているのが住友商事です。今回はそんな住友商事の特徴を他商社と比較しながら考察していきます。

住友商事会社概要

五大商社の一角

1919年創業、五大商社(三菱商事、三井物産、伊藤忠商事、丸紅、住友商事)の一角に数えられる総合商社。住友グループに属します。

- 資源・化学品:スミトロニクス、住友商事ケミカル

- 金属:住友商事グローバルメタルズ

- 輸送機・建機:キリウ、住友精密工業

- インフラ:住友商事マシネックス

- メディア・デジタル:SCSK、JCOM、ティーガイア

- 生活・不動産:サミット、トモズ

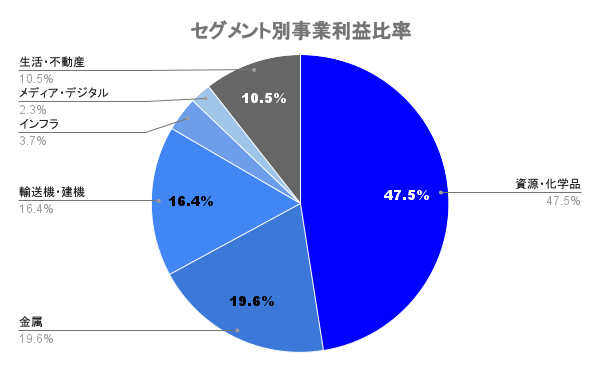

事業ポートフォリオ

- 資源・化学品:石炭・鉄鉱石、天然ガス・LNG等の開発

- 金属:鋼材・鋼管・輸送機材等の金属製品

- 輸送機・建機:船舶・航空機・自動車等の輸送機器、建設機械

- インフラ:社会、電力、物流インフラ分野

- メディア・デジタル:ケーブルテレビ、5G関連、ICTプラットフォーム等

- 生活・不動産:食品スーパー、ドラッグストア等の運営

特徴/強み

北米鋼管事業に強み。油井管(石油・天然ガスを汲み上げるパイプ)で北米シェアの4割を占めます。また、JCOMなどのテレビメディアを有しており、他総合商社にはなくメディア事業を持っていることも特徴と言えます。

他総合商社と比較して特徴が少ないのが特徴とも言われ、幅広く事業を展開しています。

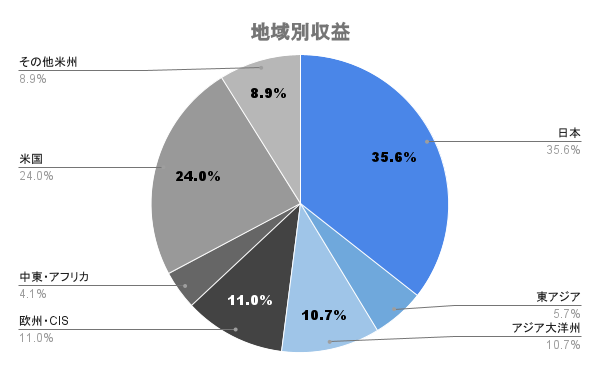

海外比率

地域の偏り少なく、全世界に展開しています。今後は成長市場であるインドを注力拠点の一つとしています。

為替(円安)効果

1円の円安(対ドル)で約20億円業績にプラスとなります。

住友商事IR情報(業績/財務/配当)

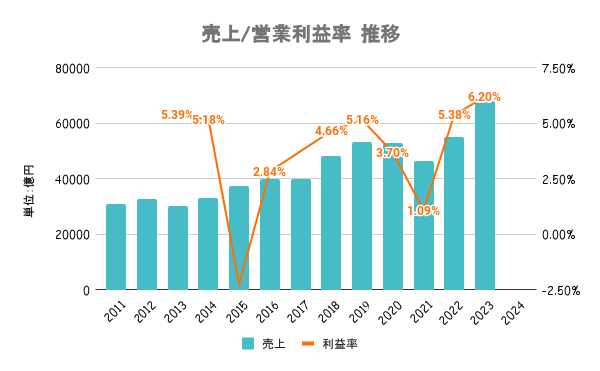

売上/営業利益率

増収増益(過去最高益)の理由

資源ビジネスにおいて資源・エネルギー価格の上昇。非資源ビジネスにおいても鋼管事業や建機ビジネス等が牽引役となり、円安も追い風に増収増益となります。

業績下落の理由

15/3期、21/3期は利益率が大幅に悪化。市況の悪化により資源価格が大幅に下がったことが要因となります。

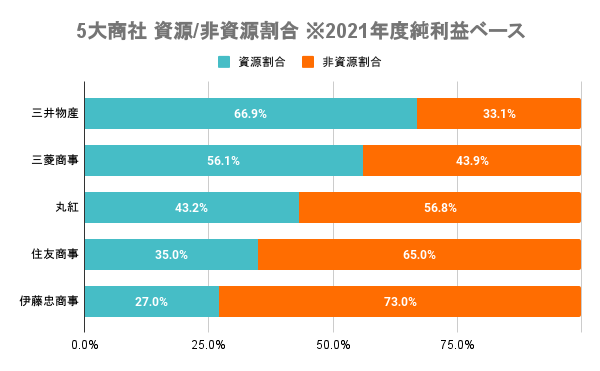

安定感を上げるために資源ビジネスの割合を減らそうというのが住友商事の戦略です。

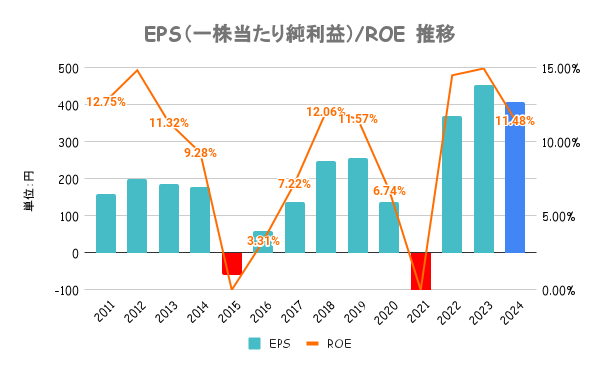

EPS/ROE

ROE12〜15%を達成できれば株主資本コストを上回ると算出しています。その目標を達成することを目指し、資本コストの引き下げや中長期にわたる収益水準の強化を図っていくとしています。

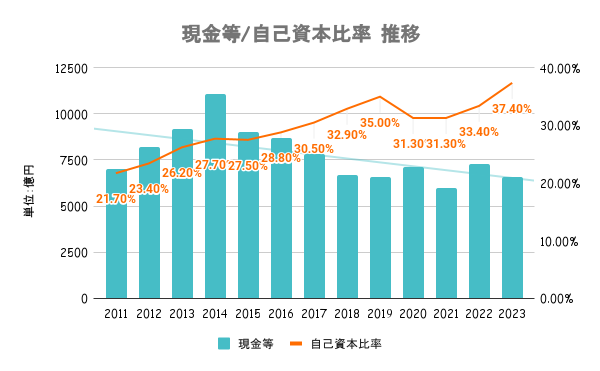

自己資本比率/キャッシュ

最大損失可能性額である「リスクアセット」を「コア・リスクバッファー」の範囲内に収めることを経営の基本としています。

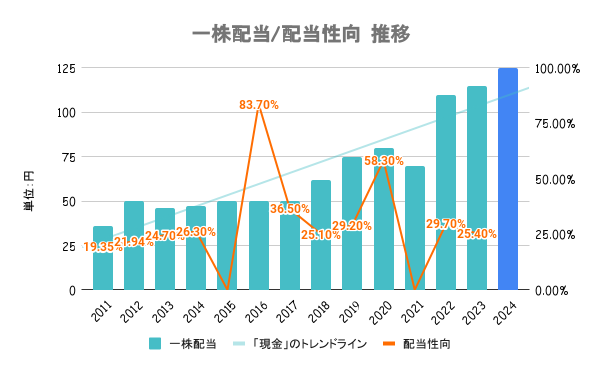

配当/配当性向

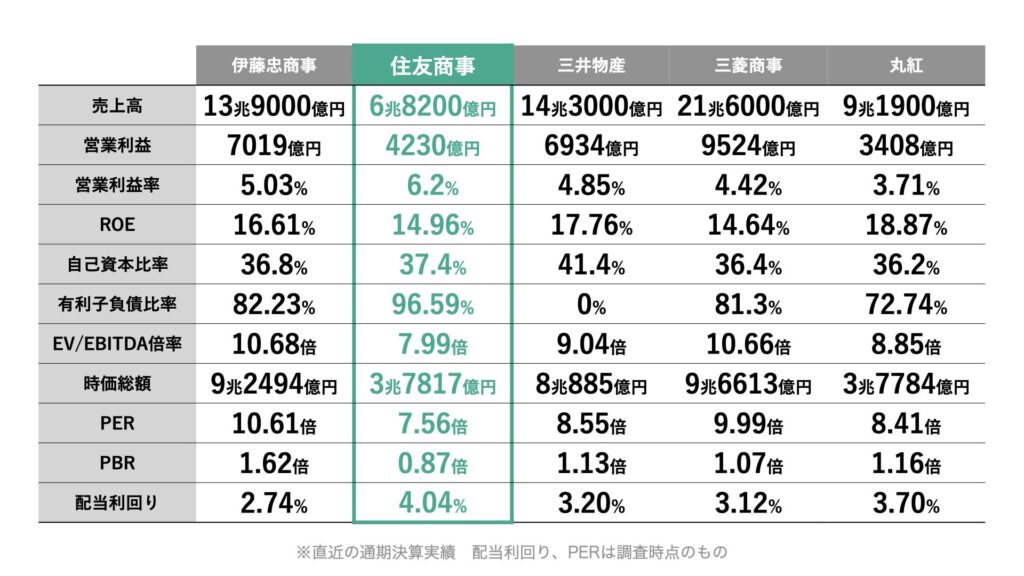

- 配当利回り:4.04%

- PER:7.56倍

- PBR:0.87倍

- 株主優待制度:なし

株主還元方針/配当方針は?

長期にわたり安定した配当を行うことを基本方針としています。目安としてDOE(株主資本配当率)3.5〜4.5%の範囲内で、連結配当性向30%を掲げています。

累進配当こそ公言してませんが、他総合商社に追随する可能性はあり得るのではないでしょうか。

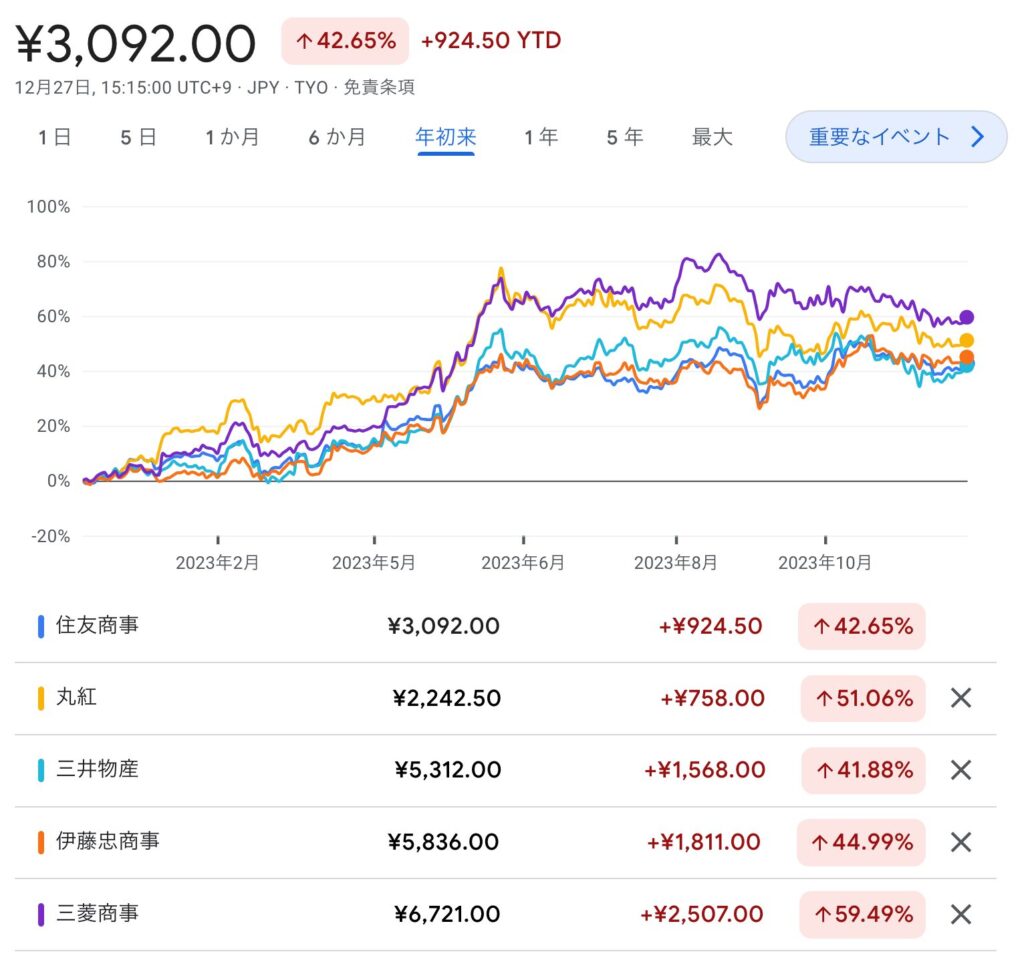

住友商事競合比較

PER/PBR割安度

PBRは唯一の1倍割れ。PER基準で見ても割安と言えます。PERは安定性・成長性の評価とも言えますので、市場評価が低いとも言えますのでリスクは認識しておく必要があります。

資源/非資源割合

2021年度時点での利益に占める資源ビジネスの割合は上図の通り。2023年度は非資源割合が78%となる見込みで、5大商社の中で非資源の割合が最も高くなる見込みです。業績の波が激しい資源ビジネスから、安定化を図るために非資源の割合を増やしています。

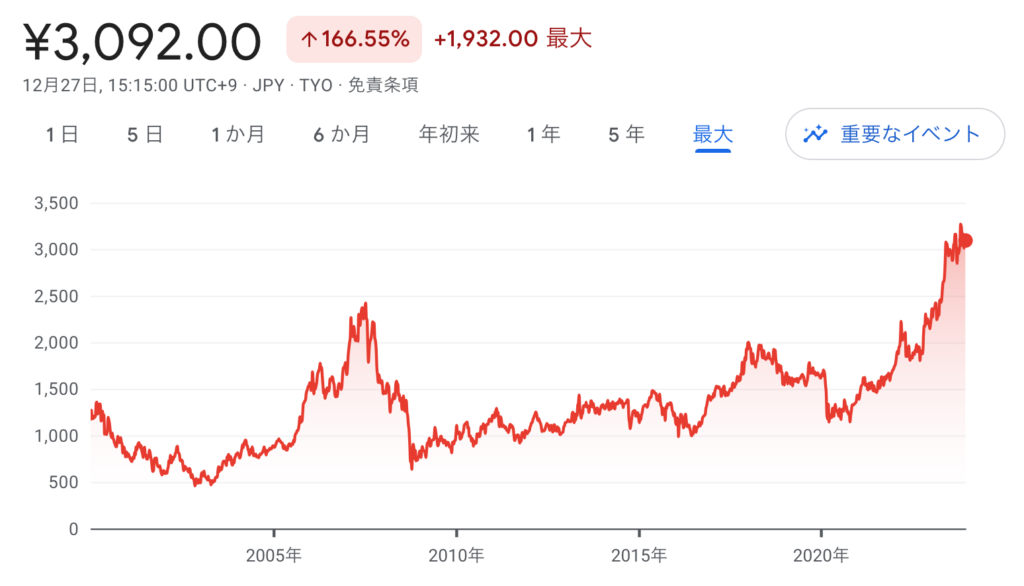

住友商事株価/将来性について

株価上昇/下落理由

業界的にバフェット銘柄として注目が集まっていることもあり、株価は全体的に上昇傾向。資源の市況悪化により、23/3期と比べて減益予想となりますが日経平均をアウトパフォームしています。

リスク

過去の業績の通り、資源価格に大きく影響を与えるビジネスモデルであることから、引き続き資源価格の下落による業績・株価の下落リスクは付いてまわります。

従来のトレードビジネスに加え、事業投資が柱のビジネスモデルであるため、想定通りの投資結果が得られない場合、同じく業績・株価に影響を与える可能性があります。

住友商事まとめ

- 資源価格による影響大きいが、資源ビジネスの割合減らし業績の安定化図る

- 24/3期は5大商社の中でも非資源の割合が最も高くなる見込みで、今後の業績に注目

- 他社と異なりメディア事業を有するが、これといった特徴の事業なく、幅広く展開

- 5大商社で唯一PBR1倍割れ、配当利回りも4%と最も高く

- 業績/株価の上昇は不透明も、中長期で安定配当に期待の持てる銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。