【ヒューリック】将来性にやや懸念の兆しあり?24/12期も増配発表で12期連続増配の高配当銘柄

23/12期減収ながら増益の決算となり、24/12期と合わせて増配を発表したヒューリック。ただ、足元の数字を見ていくとやや成長鈍化の兆しも出てきており、その辺のリスクと合わせて考察して行きます。

※A〜Hの投資分類はこちらを参考にしてください。

ヒューリック 会社概要

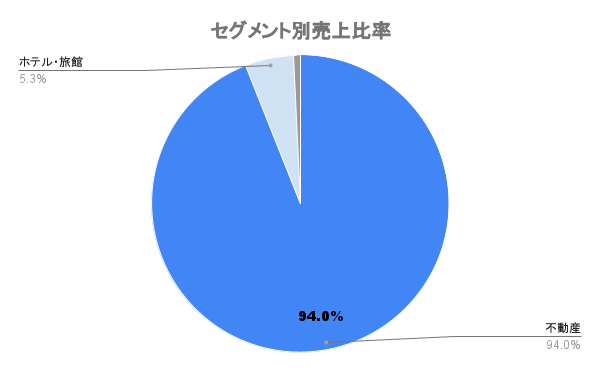

不動産事業が中心

都心に保有する多くのオフィス・商業ビル等を中心とした不動産事業(賃貸・売買)を展開する企業。1957年に富士銀行(現みずほ銀行)の店舗管理業務を目的として創業しており、今でもみずほグループとの関係が強いです。

ヒューリックの特徴は?

東京23区の中でも、都心5区(千代田区、中央区、港区、新宿区、渋谷区)に多く物件を保有するなど、都心の好立地に多くの不動産を有することが特徴です。

事業ポートフォリオ

- 不動産

- 賃貸:東京23区を中心に自社で保有している物件をオフィス用、商業用に賃貸

- 開発・建替:自社保有物件の建替、新施設の開発・再開発事業

- バリューアッド:保有物件や購入した物件をリノベーションし、販売する事業

- 新規・その他:高齢者施設や病院などの開発など、新規事業

- ホテル・旅館

- 「ザ・ゲートホテル」、「ふふ」シリーズの運営

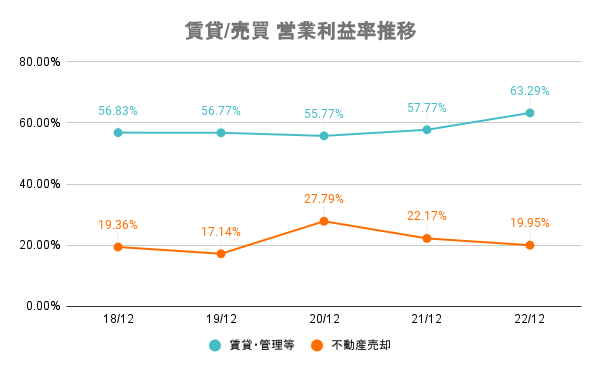

賃貸・管理/不動産売却の内訳

詳細セグメントは上図の通りですが、大枠として不動産事業は賃貸と売却の2つに分けることができます。各々の営業利益率推移は下図の通り、賃貸の方が利益率が高く、収益も安定しています。

ヒューリックの強みは?

不動産事業の中でも海外不動産事業や住宅用不動産は行なっておらず、オフィスビルや商業用ビルに特化。エリアも保有物件の7割以上を東京23区、さらには5割以上を都心5区に集中しており、大手デベロッパーとは異なる「選択と集中」がヒューリックの強みです。

都心5区のオフィス空室率はリモートワークの浸透もあり、5%を超える中でも、ヒューリックは1%を下回っています。

ヒューリック IR情報(業績/財務/配当)

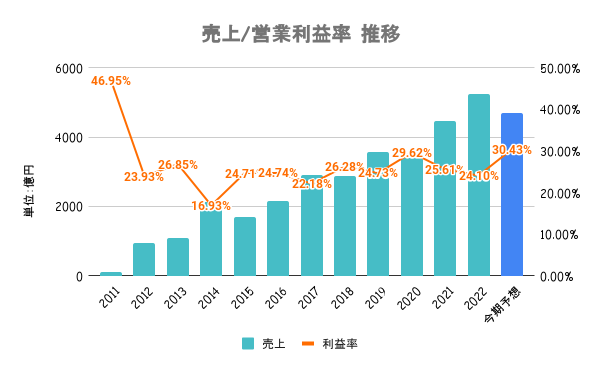

売上/営業利益率

23/12期減収増益(過去最高益)の理由は?

不動産売却額こそ少ないため減収ですが、仕入れ値の低い物件を高値で売却できていることにより利益率が大幅に向上。結果的に減収ながら、増益となる見込みです。

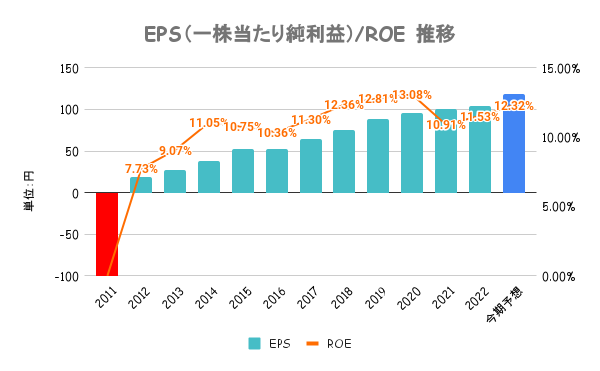

EPS/ROE

ROEは高い?

一般的に不動産業界はROEが低いとされ、10%未満の企業が多いですが、10%超えの高い値をキープ。自社株買いこそ多くないですが、EPSも右肩上がりに成長が続いています。

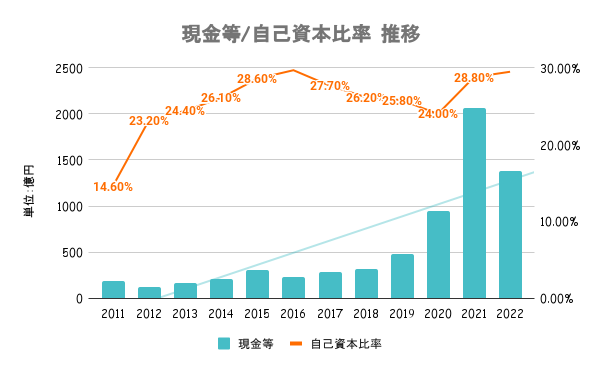

自己資本比率

- 有利子負債比率:209.83%

- 流動比率:102%

財務は不安?

新たな物件の取得や不動産の建替に多くの資金を要するため、どうしても有利子負債が多くなり、自己資本比率が低くなるビジネスモデルです。そのため、他社との比較で判断は難しいですが、外部格付ではAA-(安定)を取得しており安全性が証明されています。

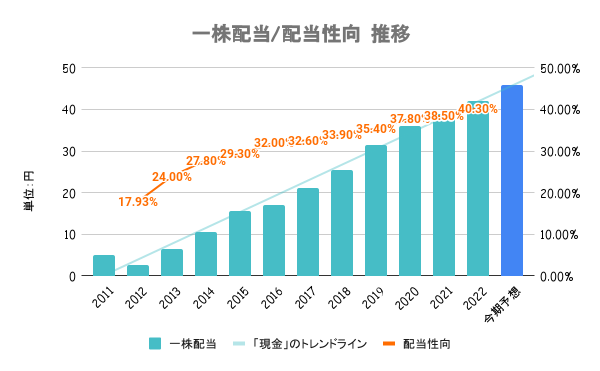

配当/配当性向

- 配当利回り:3.23%

- PER:12.57倍

- PBR:1.55倍

- 株主優待制度:あり

12期連続増配

24/12期も増配を予定しており、12期連続の増配。10年で7倍以上と高い増配率になります。

株主優待

300株以上保有の株主に対し、保有年数に応じたグルメカタログギフトが贈呈されます。

- 保有年数3年未満:3,000円相当のグルメカタログギフト

- 保有年数3年以上:3,000円相当のグルメカタログギフト2点(6,000円相当)

配当方針は?

業績動向を踏まえた安定配当を基本方針としており、中期経営計画(2023〜2025年)でも、連結配当性向を40%以上とすることを目標としています。

ヒューリック株価や将来性について

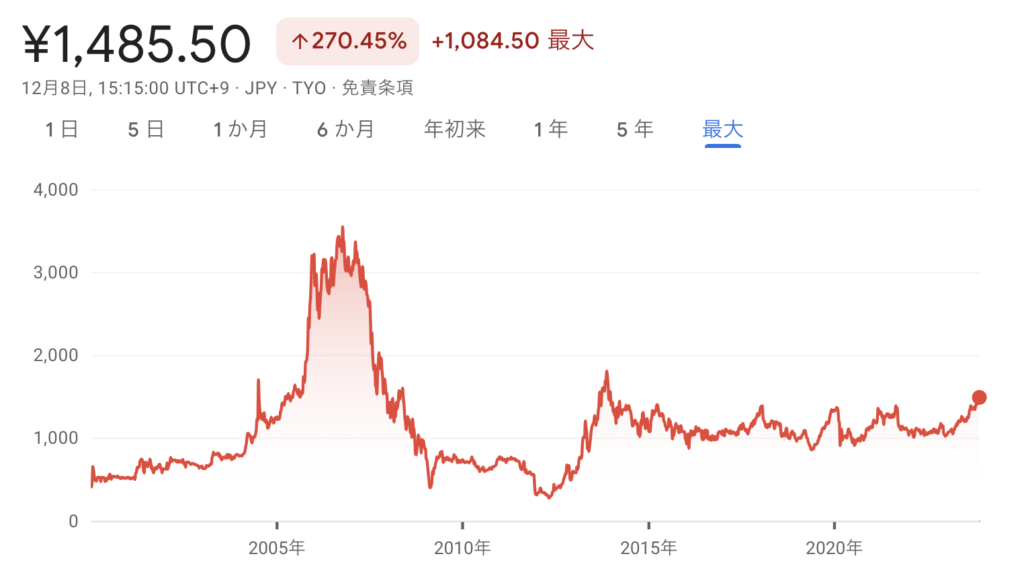

株価上昇の理由は?

年初来で日経平均をアウトパフォーム。第3四半期の決算を受けて、通期予想を上方修正。前期の反動もあって売上減も、利益予想の引き上げ、配当の増配を踏まえて株価が上昇しています。

12月末が権利確定日になりますので、そこに向けて株価が上昇している側面もありそうです。

将来性は?

生産年齢人口の減少、空き家の増加など、日本国内を主に戦うヒューリックとしては不安材料もあります。オフィスビル割合の縮小を計画、都市5区への集中を進めるなど、時代に合わせた意思決定のスピードが速いだけに戦略に注目。

金利上昇は懸念材料?

不動産価値と金利は切ってもきれない関係にあるため、マイナス金利の解除など、金利関係の政策変更などがある場合は、業績(成長の鈍化)や株価にも影響を与えることは考慮しておく必要があります。

有利子負債が多いので、返済利子もネックと考えられますが、リスクヘッジとして固定金利を活用しているようです。

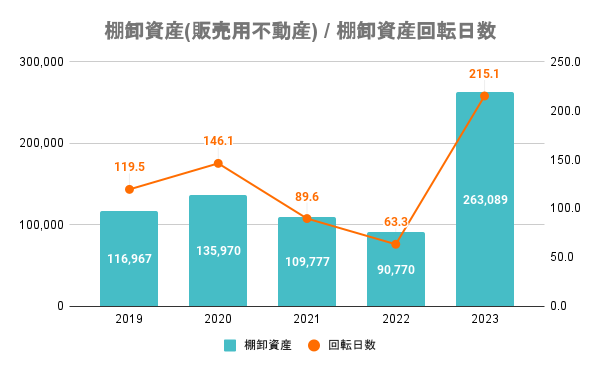

リスク(23/12期決算反映)

棚卸資産の急増

23/12期決算を受けて、棚卸資産(販売用不動産)と棚卸資産回転日数の推移が上図となります。ヒューリックは物件(販売用不動産)を仕入れて販売していきますが、23/12期末にかけて在庫(売れ残りの不動産)が例年になく積み上がってる(≒物件が売れていない)ことが分かります。

棚卸資産回転日数の悪化

また、1物件を売るためにかかる日数を表す棚卸資産回転日数も大幅に悪化。22/12期は63日で1物件売れていたのに対し、23/12期は200日オーバー。少しずつ金利上昇の影響が出始めているとも捉えることができます。

このことからも、今までよりは少し成長鈍化するのではないかと考えています。

ヒューリックまとめ

- 事業の選択と集中により、営業利益率20%を超え、低金利も背景にここ10年は右肩上がりに成長を続ける

- 日本国内でビジネスを展開しており、生産年齢人口の減少や金利の上昇懸念など、事業環境が追い風とは言えない

- 23/12期決算においても物件の販売が軟調になっている兆候(在庫数や回転率)が見られる

- ただ、24/12期も増益を予定しており、成長速度は鈍化するにしてもまだまだ拡大は見込める銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。