【エスペック】将来性や認識しておくべきリスクとは?注目のEV・全固体電池関連銘柄を考察

EV・全固体電池関連銘柄として注目度上昇中の銘柄ですが、売上構成比の中国割合が高い点などは注意が必要です。そんなエスペックへの投資妙味に関して考察していきます。

- エスペックへの投資判断に悩んでいる

- EV関連、全固体電池関連銘柄への投資を検討中

- ニッチな産業でグローバルに活躍する銘柄が好み

エスペック会社概要

環境試験器メーカー

大阪に本社を構える環境試験器メーカー。国内シェア60%、世界シェア30%を誇る世界トップメーカーであり、経済産業省の「グローバルニッチトップ企業100選」に選ばれています。

環境試験器とは?

様々な環境下(高温・冷温など)において、素材や最終製品などの試験を行う装置。カタログ品からオーダーメイド装置まで幅広く手掛けています。

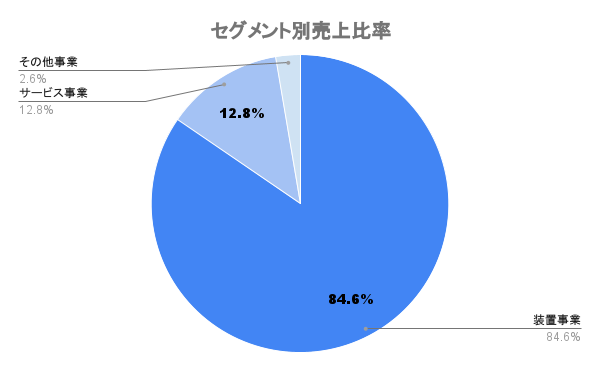

事業ポートフォリオ

- 装置:環境試験器、エナジーデバイス装置、半導体関連装置

- サービス:アフターサービス、受託試験、レンタルなど

- その他:環境保全、植物育成装置

EV関連銘柄

エナジーデバイス装置ではEV用二次電池や燃料電池などの充放電試験システムなどを手掛けます。他にも電池の受託試験設備も増強し、EV化による需要拡大に備えています。

次世代技術「全固体電池」の試験所を建設が報じられており、注目が集まってます。

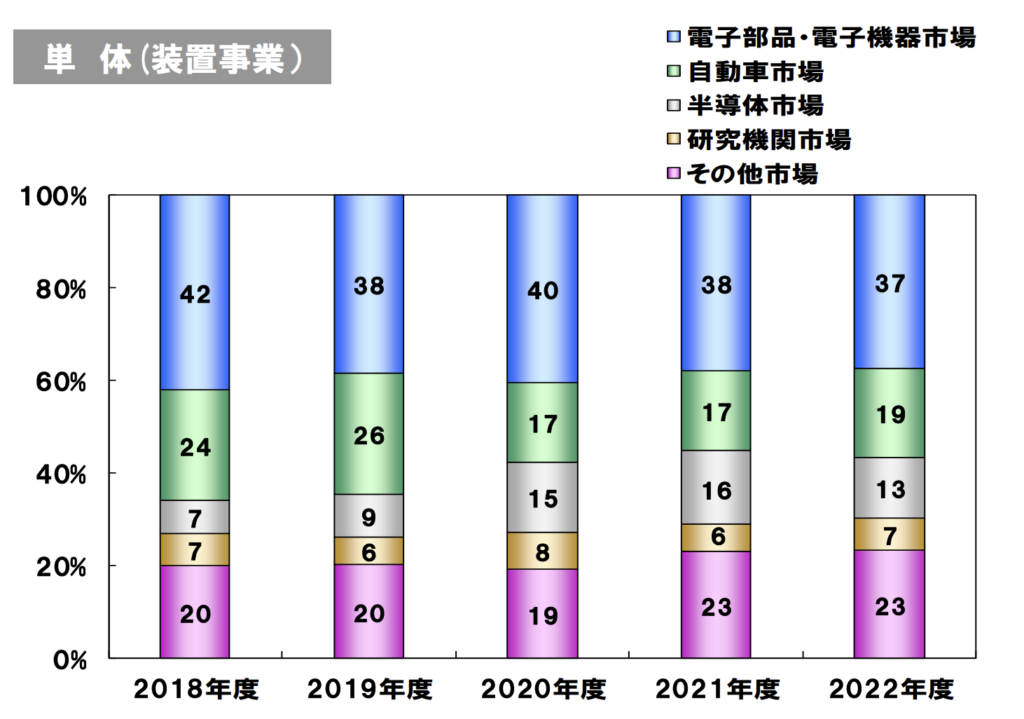

市場別売上構成比

装置事業の市場別売上構成比率は上図の通りです。半導体市場、自動車市場のシェアは低めで電子部品・電子機器市場のシェアが大きくなっています。※決算説明資料はこちらからダウンロード可能です。

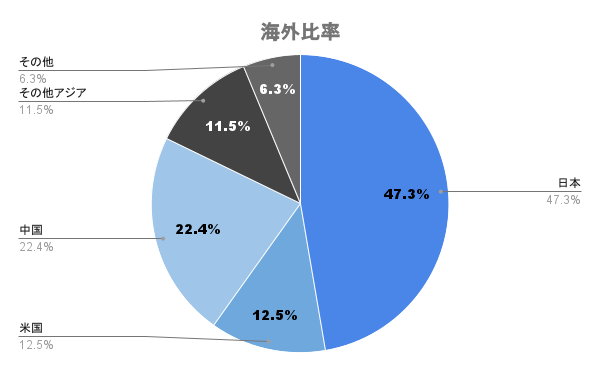

海外比率

海外比率は5割強。中国を主力としたアジア、米国が主戦場となります。

中国比率が高いので、安価な中国メーカーの台頭など中国リスクは認識しておく必要があります。

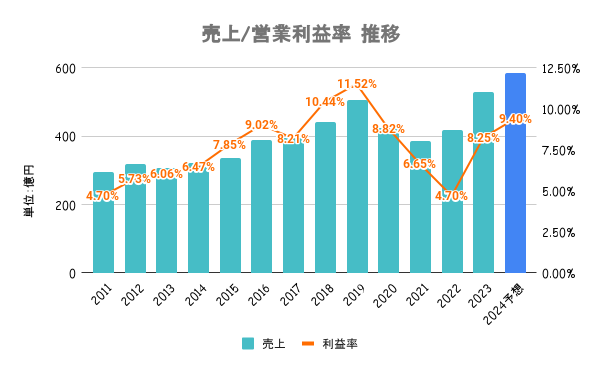

エスペック過去業績

売上/営業利益率

業績上昇/下落理由

21/3期、22/3期は半導体・電子部品不足により生産が滞り大幅に減収減益。23/3期以降はIoT関連市場(通信端末・基地局・サーバ)および次世代自動車関連(電動化・自動化)を中心に拡大しています。

自動車やエレクトロニクス製品などの市況感に左右される側面がありそうです。

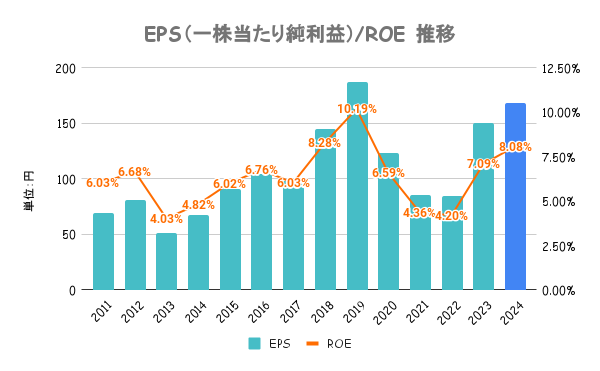

EPS/ROE

企業価値向上策/資本政策

2025年度を最終年度とする中期経営計画ではROE目標を10%に設定。ただ、ROE10%達成に向けた具体策には言及がありません。

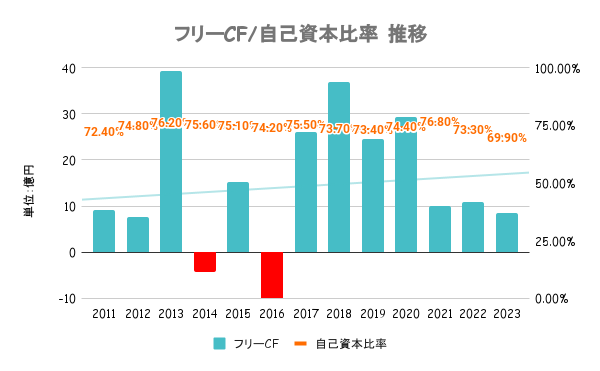

自己資本比率/フリーキャッシュフロー

- 有利子負債比率:0.62%

- 有利子負債額:2.9億円

- 現金等:143億円

- 流動比率:277%

財務の健全性は?

有利子負債以上に手元の現金を有しており実質無借金経営。フリーCFも手堅く、財務はいたって健全です。

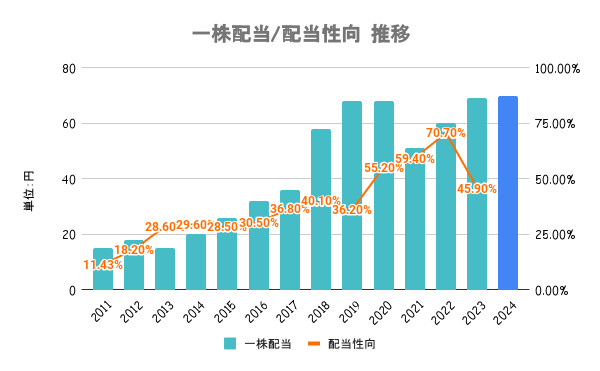

配当/配当性向

- 配当利回り:2.40%

- PER:15.91倍

- PBR:1.29倍

- 総還元性向:84.8%

- 株主優待制度:なし

株主還元方針/配当政策

永続的な企業価値の向上が株主価値向上の基本とし、継続性と配当性向を勘案して配当を決定することを基本方針としています。具体的には連結配当性向30%を目処としつつ、現金等が予定必要資金を超過した分の3分の1の配当を上乗せするとしています。

24/3期は増益予定に加え、第3四半期進捗も77%と高く増配に期待できるのではないでしょうか。

自社株買い

なお、自己株式取得についても経営状況を勘案しつつ、機動的に検討することとしています。

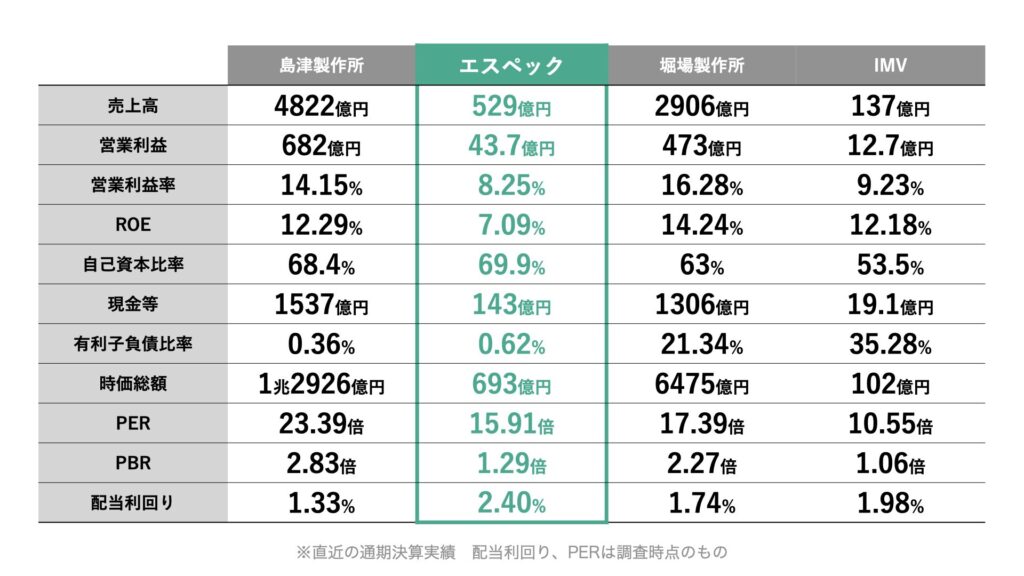

エスペック競合比較

PER/PBRの割安度

試験器という括りで見た3社との比較が上図の通りです。EV化による需要の拡大を受け、業界的に市場の評価は高い中でも、特段エスペックの割高感はありません。

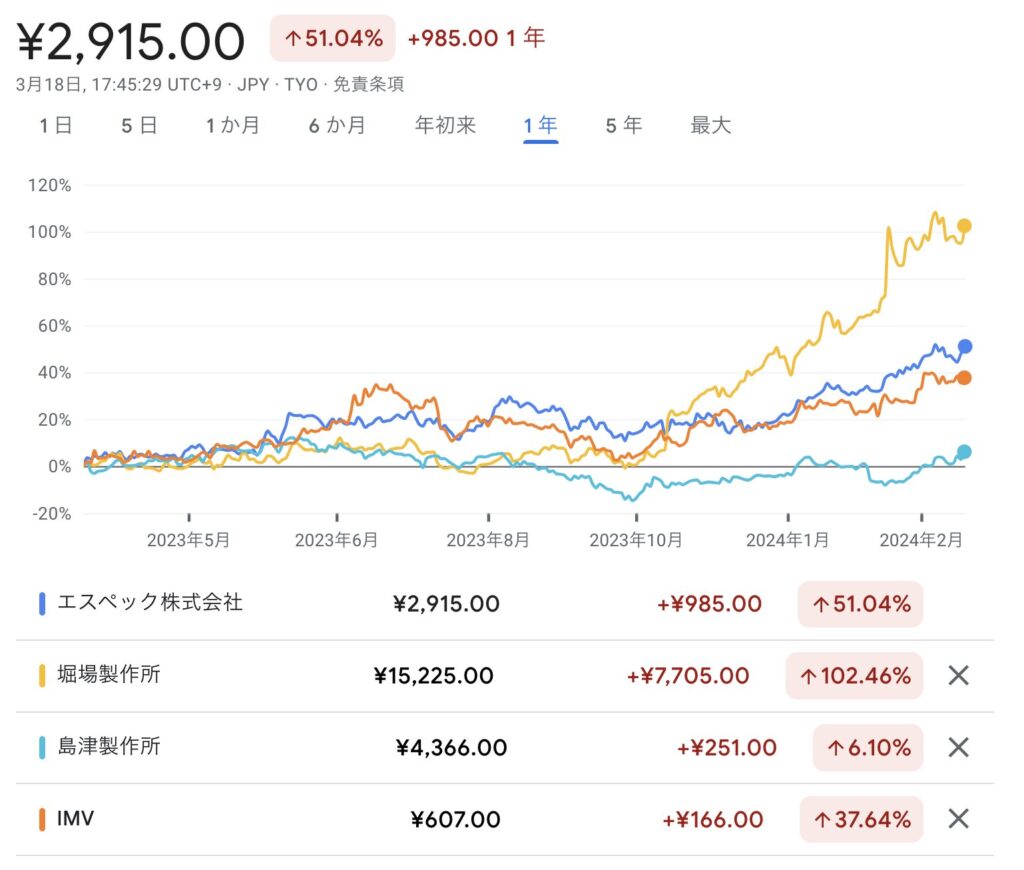

エスペック株価/将来性

株価推移

直近1年はほぼほぼ日経平均と同じ値動き。特段大きいニュースはなく、決算のサプライズもない中で期待感から徐々に株価が上昇していると言えます。中長期でも波はありますが、緩やかに上昇傾向。

リスク

前述の通り、日本を除いた国別売上比率は中国が最大市場となります。中国は足元の景気後退懸念もそうですが、中国の安価なメーカーの台頭によりシェアを落とす企業が増えている(資生堂、コマツなど)ため、今後の事業拡大に向けたリスクと考えられます。

この点はエスペックの有価証券報告書にもリスクと記載があるので対策に期待したいですね。

エスペックまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。