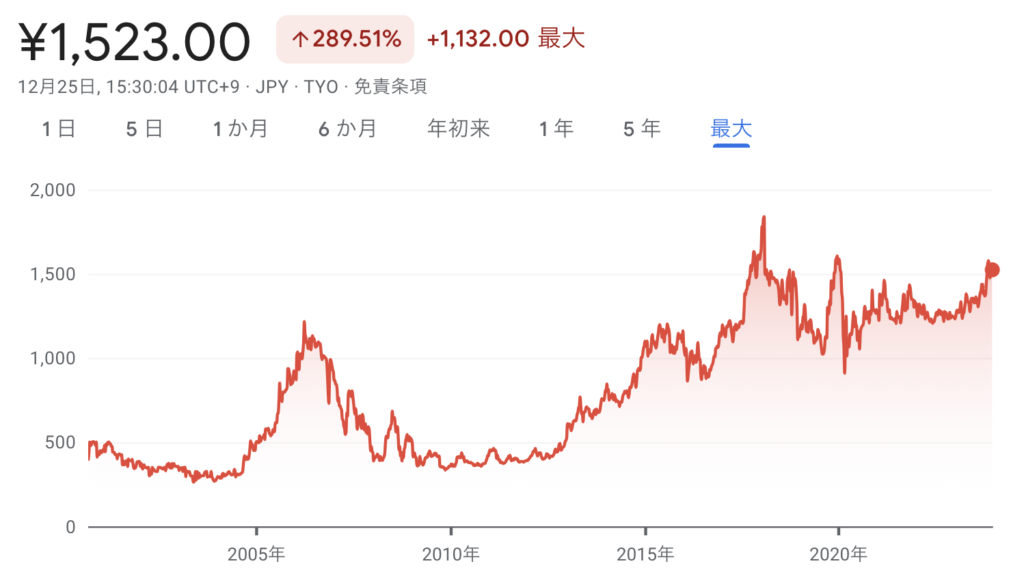

【イチネンHD】20年連続増益の高配当株!長期投資の対象として「あり」かを考察

法人向け自動車リース事業をメインとするイチネンホールディングス。20年連続で増益が続く安定の銘柄です。24/3期は減益予想となりますが、結論から言うと「あり」だと考えてます。この記事ではその理由を3点私なりの観点でお伝えします。

※A〜Hの投資分類はこちらを参考にしてください。

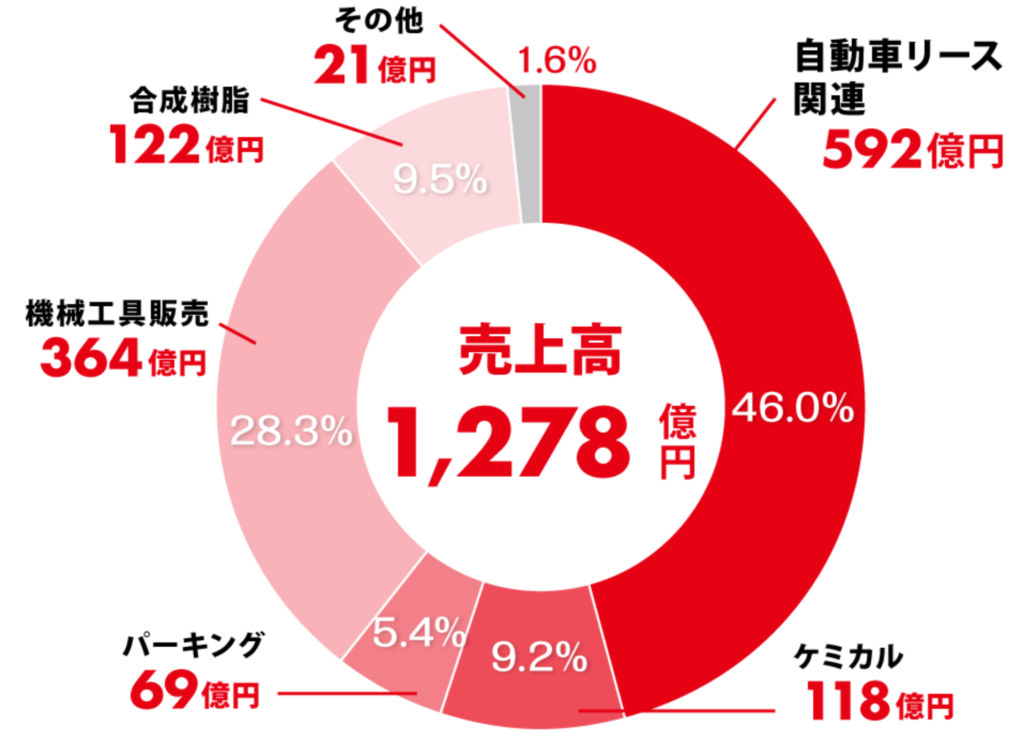

イチネンホールディングス会社概要

M&A積極的に事業多角化

1930年創業の大阪に本社を構える企業であり、自動車リース事業を中心に5つのセグメントで事業を展開。M&Aを通じて事業の拡大を続けており、多角的に事業展開していることが特徴です。

強み/特徴は中小企業向けオートリース

メインの自動車リース関連では、主に法人向けのオートリースを展開。競合には銀行系のリース会社が多くひしめく中、独立系として地方の中小企業を攻略するなど、独自の路線を築いています。

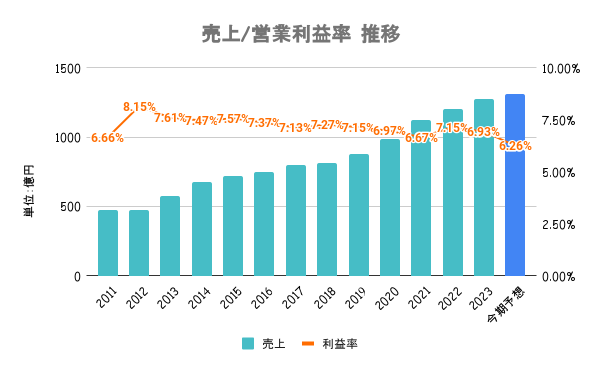

理由①:過去20年連続増益の実績

業績(売上/営業利益率)

2003年3月期から2023年3月期にかけて20年連続で営業利益が上昇中。リーマンショックやコロナショックでも減益せずに伸ばし続けています。

24/3期は減益予想

一方で、2024年3月期は増収減益を見込む。前年に大きく跳ねた自動車リース関連の反動のためとしており、その他の事業は前年プラスの予想となります。

前期も減益予想から一転して過去最高を記録しているだけに、今期も最後まで期待したいですね。

理由②:景気の影響を受けにくい

ビジネスモデル

各事業において、取引先や商材が全く異なるため、業績の連動性が少ない。一つの事業が悪くても、他で補うことができるビジネスモデルになっているため、外的要因を受けづらいです。

自動車関連事業以外で安定的に利益が確保できる事業を育てると、経営方針でもうたっており、今後さらにポートフォリオが多角的になっていくことに期待。

ストック型

自動車リースやパーキング事業はストック型のビジネスモデルであるため、安定的に収益を得やすい。大きく上振れもしづらいが、下振れするリスクも少ないと言えます。

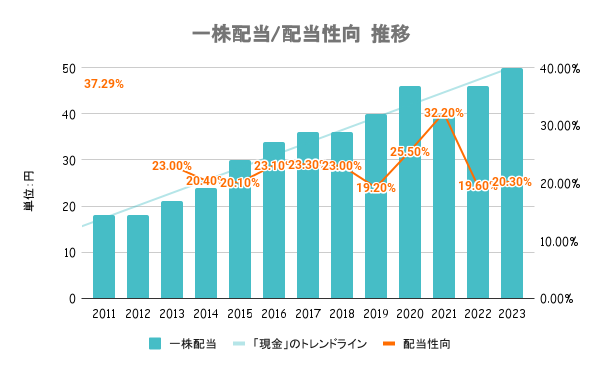

理由③:配当実績

赤字でも配当

- 配当利回り:3.61%

- PER:6.68倍

- PBR:0.71倍

- 株主優待制度:なし

2021年3月期こそわずかに減配していますが、配当性向の目安は20〜30%の中で増配傾向が続いています。2012年3月期は最終赤字でしたが、それでも配当は維持していることは安心材料。そもそもの業績が安定していることから、配当も安定していると言えます。

株主優待の廃止

これまで株主優待として、保有株数に応じたQUOカードを贈呈してきましたが、2023年3月期をもって廃止。ネガティブにも感じるが、業績悪化しての廃止では無いため、配当金の方はますます安定するのでは無いかと考えています。

まさに直近、2024年3月期増配のお知らせがあったため、今後も安定配当に期待です。

PBRは0.7倍と低い。決算資料に英語表記を置くなど、海外投資家を意識していることからも、企業価値向上策に積極的になるのでは?と期待。

イチネンホールディングスIR情報

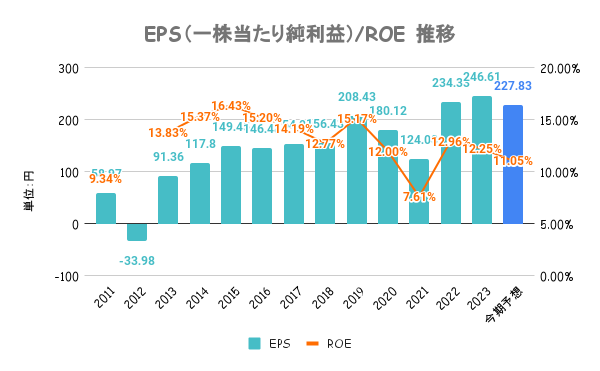

EPS/ROE

- ROA:3.05%

ROEは10%超えの高い水準ですが、有利子負債が多いことが起因しています。ROAは3%前後と高くなく課題と言えます。

負債が多い企業はROEだけではなく、ROAも見ることが重要です。

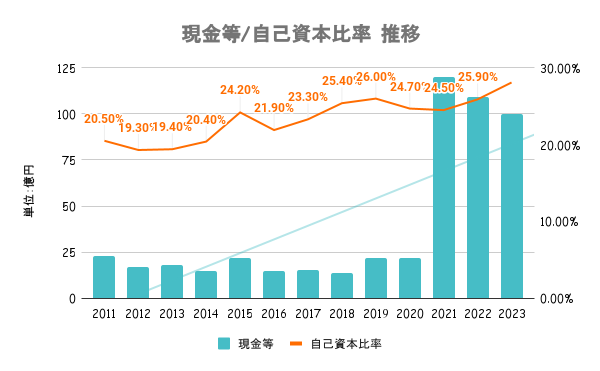

自己資本比率/キャッシュ

- 有利子負債比率:199.49%

- 流動比率:133%

自己資本比率が低い理由

自動車のオートリース事業を行っているため、リース業というビジネスモデル上どうしても自己資本比率が低くなります。外部格付ではBBB+で「安定的」と位置付けられ、絶対安心の水準ではありませんが、及第点の水準です。

他の事業も行なってるので一概に比較できませんが、リース専業企業だと自己資本比率10%前後が多いです。

株価/将来性について

株価上昇/下落理由

年中盤までは日経平均をアンダーパフォーム。年後半にかけてマルイ工業の子会社化、日東エフシーの子会社の情報を受けて株価上昇。積極的なM&A戦略が好感を受けていると考えられます。

リスク/将来性

海外比率は10%未満の内需型企業であることがリスクであり、将来を占う上でも鍵になります。成長戦略としても「積極的なM&A」に加え「海外展開の強化」を掲げています。

戦略がうまくいってるかどうかを見る上で、海外比率の向上はチェックしていく必要があります。

イチネンHDまとめ

- 過去20年連続増益の安定した業績も、24/3期は減益予想

- 積極的なM&Aを通じ事業を多角化。安定のストック収益をベースとしたポートフォリオ

- 一時的な微減配はあるが、中長期的には増配傾向

- 株主優待は廃止も、今後はさらに配当が安定していくことに期待

- 中長期で配当目的の投資対象として検討の余地「あり」な銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。