【OBARA】株価が低い理由は?半導体関連事業も手掛ける高収益メーカーの将来性を考察

注目の半導体関連事業も手掛けるOBARAですが直近1年はマイナスパフォーマンス。2本柱の溶接機器の将来性が高くないと評価されていることや、IR資料の乏しさが原因と考えていますが、投資妙味はどうかを考察していきます。

- OBARA GROUPへの投資判断に悩んでいる

- 半導体関連のメーカーを探している

- 安定して高い配当を得られる銘柄が好み

OBARA GROUP会社概要

電気機器メーカー

自動車メーカー向け「溶接機器」と半導体メーカー等向け「半導体製造装置(平面研磨装置)」の二本柱で事業を展開する電気機器メーカー。

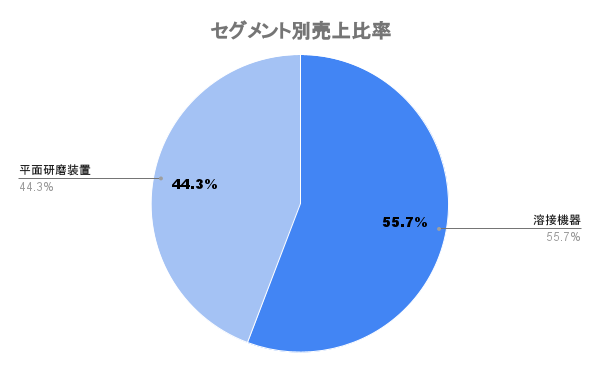

事業ポートフォリオ

- 溶接機器:自動車ボディー向け抵抗溶接機器

- 平面研磨装置:シリコンウエハ、酸化物水晶向け平面研磨装置

半導体製造装置(平面研磨装置)

ウエハ製造工程のウエハを研磨(凹凸を無くし均一な厚みに加工する)するための装置を納入しています。

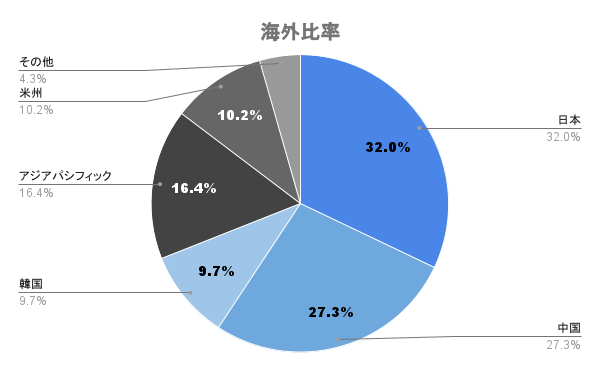

海外比率

海外比率は約7割。中でも中国、韓国をはじめとしたアジア向けが全体の5割を占めています。

OBARA過去業績

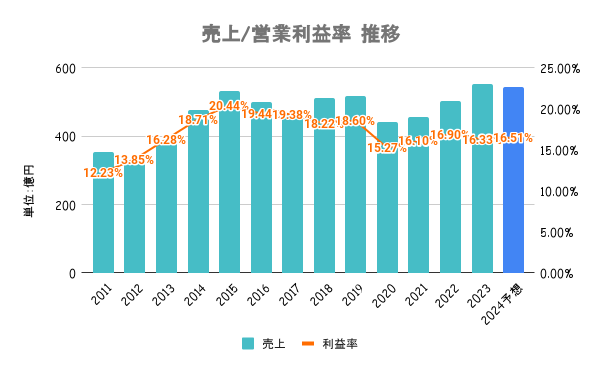

売上/営業利益率

業績上昇/下落理由

主に自動車メーカーと半導体をはじめとしたエレクトロニクス業界の投資状況に影響されます。半導体需要の増加や、自動車工場の自動化ニーズも底堅く推移しており、売上は上昇傾向。

消耗品などのアフターマーケットもあり、業績は至って安定的な水準。

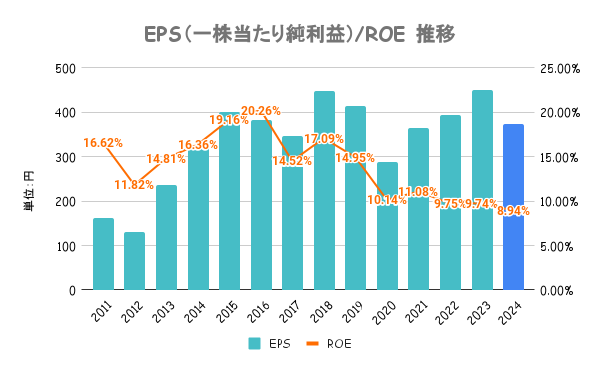

EPS/ROE

企業価値向上策/資本政策

ROE15%以上という高い目標こそ掲げていますが、具体策に関する言及はなし。かつ、ここ数年は大幅未達が続いてます。

IR資料も情報に乏しく、キャッシュ豊富な割には資本政策等への本気度はあまり伺えません。

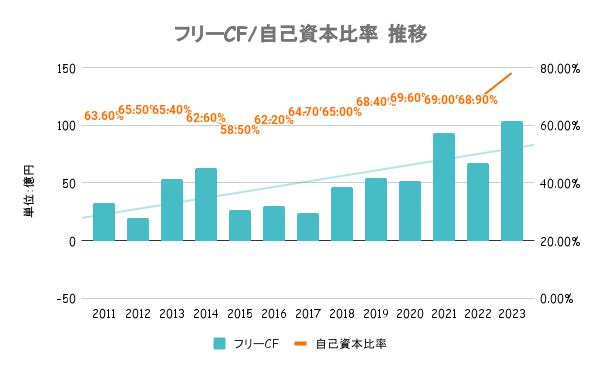

自己資本比率/フリーキャッシュフロー

- 有利子負債比率:0.85%

- 有利子負債額:6.28億円

- 現金等:347億円

- 流動比率:506%

財務の健全性は?

有利子負債以上に手元の現金を有しており実質無借金経営。フリーキャッシュフローも10年以上黒字続きの安定感で財務は盤石です。

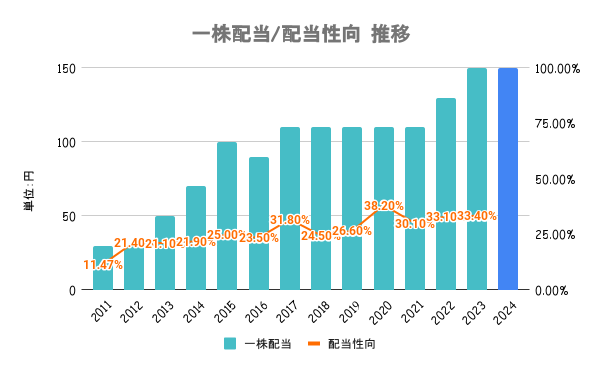

配当/配当性向

- 配当利回り:4.05%

- PER:9.72倍

- PBR:0.88倍

- 総還元性向:33.4%

- 株主優待制度:なし

株主還元方針/配当政策

中長期的な財務の強化を勘案しつつ、配当及び機動的な自己株式の取得を持続的かつ安定的に実施していく方針です。定量的な目安は定めていません。

数十億円規模の自社株買いは毎年のように行っています。

PER/PBRの割安度

ROE10%弱と高水準ではありますが、PBRは1倍割れており割安水準。PERが低いためであり、将来性を悲観的に捉えられていると考えられます。

半導体はまだしも、自動車メーカー向けが一体成型によって溶接点数削減が懸念されている?

OBARA株価/将来性

株価推移

直近1年は日経平均を大きくアンダーパフォーム。大きなマイナス材料はありませんが、半導体関連の受注がやや軟調であることが要因と考えられます。

IR資料の乏しさなども、企業価値が上がらない要因とも言えそうです。

リスク

溶接機器は自動車メーカーの技術革新がリスク。「ギガキャスト」に代表されるように、今まで溶接で繋ぎ合わせていたものを一体成型で車体製造を行うことで、溶接点数が減る可能性があります。

ただ、ギガキャストはまだまだ量産化には時間かかりそうなので喫緊の課題ではない?

また、中国比率が高いことによる中国リスク。24/9期の想定為替レートは149円と円安方向に設定してるので、円高による業績押し下げ懸念などもリスクであると考えられます。

OBARAまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。