【オムロン】2023年度2回目のストップ安!業績/株価低迷の理由と将来性を徹底解説!

24/3期3Q決算において業績下方修正により、今期2度目のストップ安の不名誉を記録したオムロン。ROIC経営を代表とする好資本政策で有名な銘柄でもあり、一時的な低迷であれば今が買い時?

- 株価下落中のオムロンへの投資判断に悩んでいる

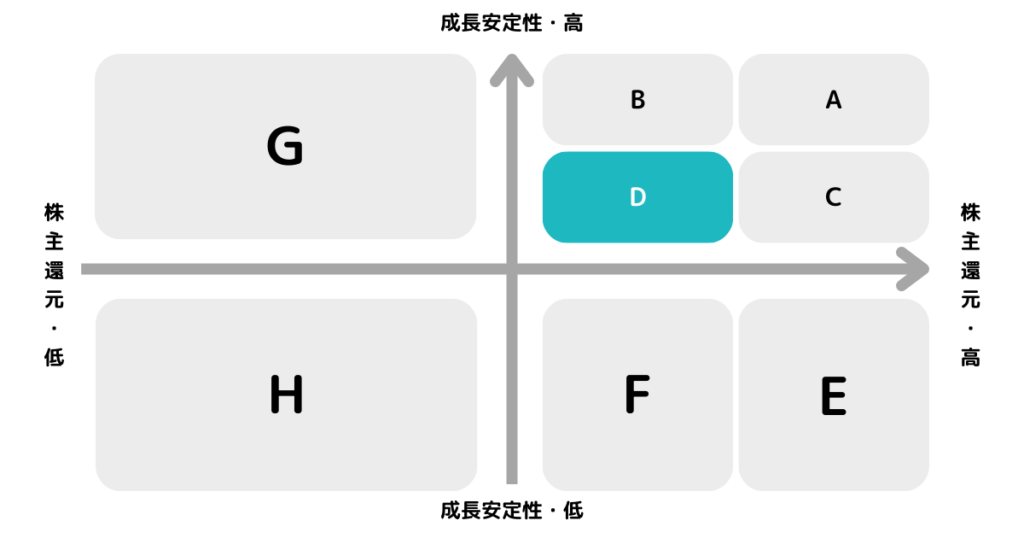

※A〜Hの投資分類はこちらを参考にしてください。

オムロン会社概要

FA機器が主力

京都府京都市に本社を構える電気機器メーカー。工場の自動化(FA:ファクトリーオートメーション)など産業機器向け制御機器を主力に世界各国に事業を展開しています。

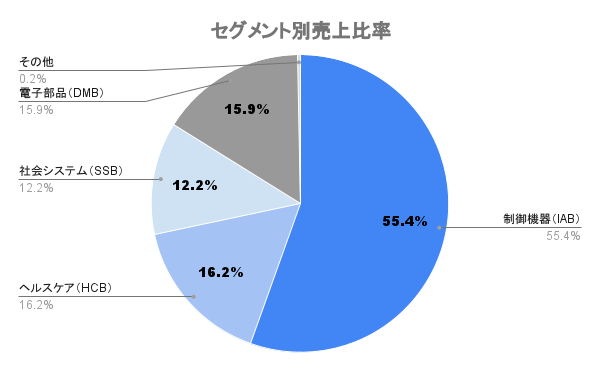

事業ポートフォリオ

- 制御機器:FA(ファクトリーオートメーション)機器

- ヘルスケア:血圧計や体温計など医療機器認証を取得したデバイス

- 社会システム:蓄電システム、券売機などの駅務システム、決済システム等

- 電子部品:リレー、スイッチ、コネクターなどのデバイスやモジュール

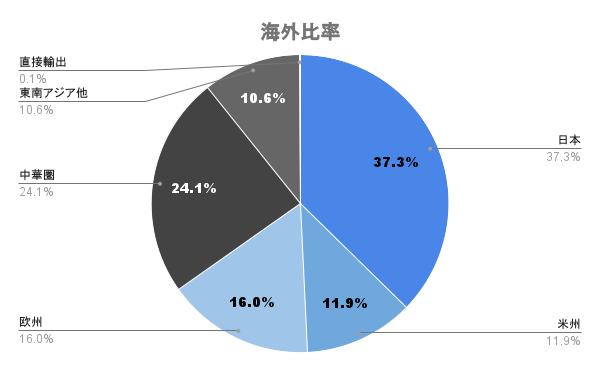

海外比率

オムロン過去業績

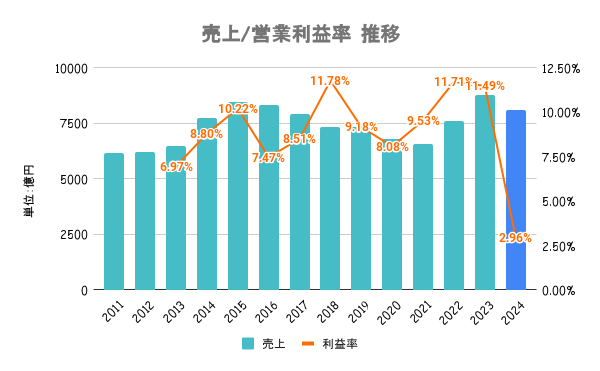

売上/営業利益率

業績下落理由

主力の制御機器事業を中心に市況が低調に推移したことから、23/3期比で大幅な減益となる見通しです。

設備投資に依存はしますが緩やかに上昇傾向であり、FA業界は今後も底堅い需要が見込めるのでは無いでしょうか。

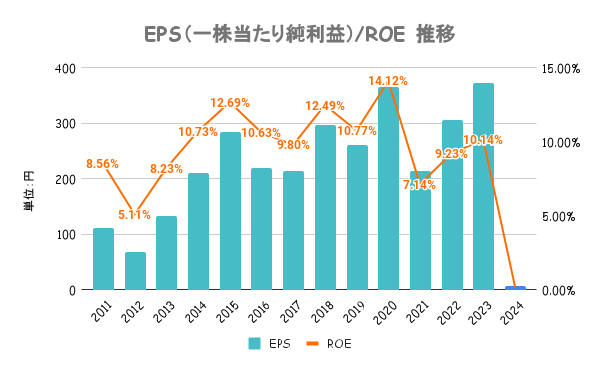

EPS/ROE

企業価値向上策(資本政策)

Googleで「ROIC」と検索すると「オムロン」と出るように、昨今の「資本コスト〜」の議論が起こる前からROIC経営を実践してきた会社で資本政策には積極的。

かつてはコングロマリット・ディスカウントを避けるために自動車用部品事業を日本電産に譲渡するなど、構造改革には積極的。

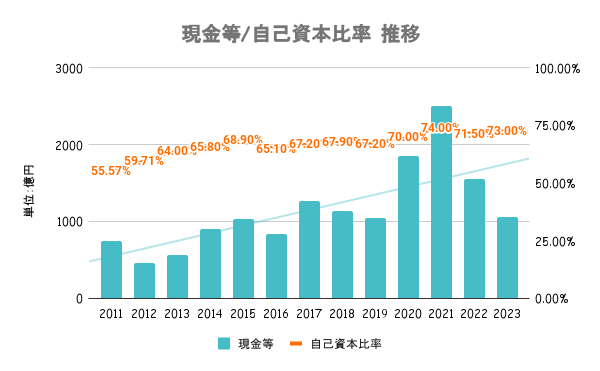

自己資本比率/キャッシュ

- 有利子負債比率:0%

- 流動比率:231.8%

無借金経営

有利子負債を抱えておらず、無借金経営。自己資本比率、流動比率いずれも高く、財務は至って健全です。

キャッシュも1000億円超え!

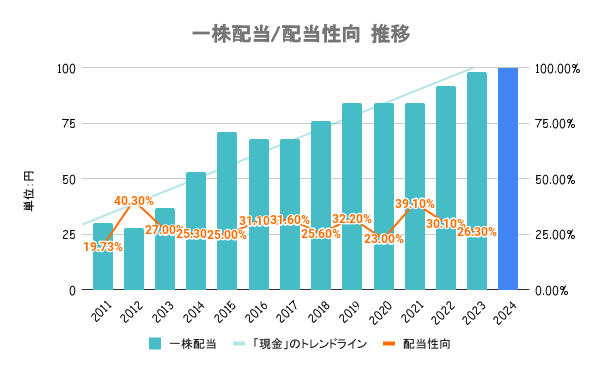

配当/配当性向

- 配当利回り:1.87%

- PER:727.95倍

- PBR:1.45倍

- 総還元性向:53.4%

- 株主優待制度:なし

株主還元方針/配当方針

中長期視点での投資を優先した上でDOE(株主資本配当率)3%程度を基準としています。加えて余剰資金に関しては自己株式の買入れなどを行い、株主に還元していくとしています。

オムロン業績

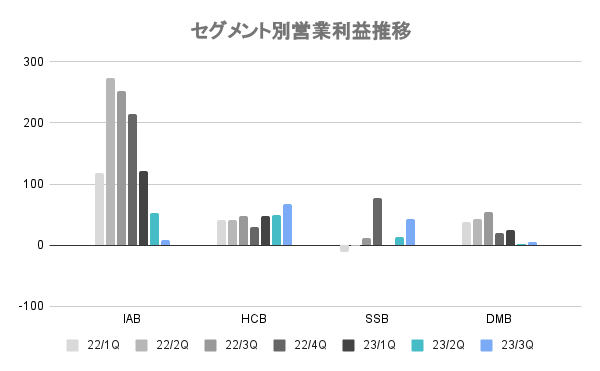

IR資料を見ると制御機器事業(IAB)の市況不振とのことですが、実際どうか見ていきましょう。

セグメント別営業利益推移

売上シェアの5割以上を占めるのが制御機器事業(IAB)ですが、FY2023以降右肩下がりに減益が続いています。4Qも営業赤字となる見込みであり、IR資料に記載の通り制御機器事業のマイナスが響いてることが分かります。

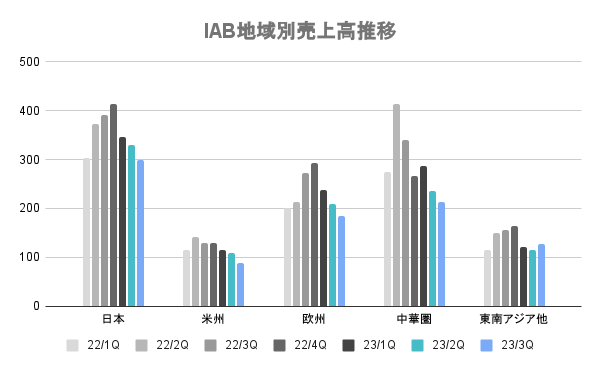

制御機器事業 地域別売上高

2023年度2Q決算では中国市況の悪化が挙げられていました。地域別売上高を比較してみると上図の通り、東南アジア他が底を売った感じはあるものの、ほぼ全地域が苦しいことが分かります。

では、オムロンだけではなく競合も厳しいのでしょうか?

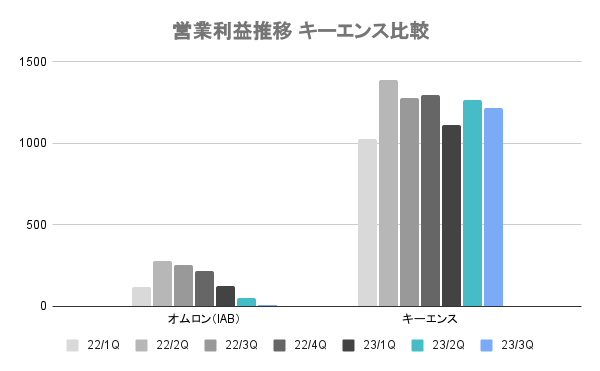

キーエンス比較

同じくFA機器を扱うキーエンスと比較。同様に中国市況悪化の影響は受けてますが、ほぼほぼ横ばいで済んでるキーエンスに対してオムロンは右肩下がり。

直販で営業をかけるキーエンスに対して、代理店経由で営業をかけるオムロン。営業力の差がここで出ているのでは無いかと推測しています。

中国市場は安価な中国メーカーの台頭も懸念されています。

オムロン業績低迷の理由

上記の理由とIR資料の内容から、以下の3点が挙げられると考えています。

- 安価な中国メーカーの台頭

- 在庫引当金の増加

①に関しては前述のとおりですので、②に関して見ていきます。

在庫引当金の増加

前年度にサプライチェーンの混乱(半導体不足による)により、長納期部品の納入が今期に遅れて入ってきたことから、在庫金額が大幅に拡大。社内ルールに則って引当金を計上したとしています。

製品の納入が遅れる隙に競合に置き換えられる。遅れた頃に在庫が積み重なるという悪循環。代理店在庫がダブついてることも要因に挙げられます。

ただ、これは半導体不足による一時的なものだとも考えられるので継続するとは考えにくいのでは..?

オムロンまとめ

在庫のダブつきは一時的なもので、今が底と考えて良さそう。ただ、中国メーカーの台頭による中国市況の悪化も懸念されることから、高成長が続くかは悲観的。下落分を戻す期待は高いものの、中長期での安定成長には懐疑的というのが個人的な見解です。

個人的にはまだ資本政策が進んでいない銘柄の方が上昇余地があると考えており、特に出遅れている中小型の以下のような銘柄の方が投資妙味があると思っています。

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。