【スターツ】過去最高益かつ高配当銘柄も株価割安?その理由を考察!

過去最高益を更新中のスターツコーポレーションですが、PERは割安、PBRは1倍割れの状況。高配当かつ株主優待付きの銘柄ですが、市場評価が高くない理由に関して考察していきます。

スターツコーポーレーション

スターツグループ

建設・不動産を中心としたスターツグループの純粋持株会社。傘下に60以上の関係会社を有し、不動産ビジネス以外にも出版、ホテル、保育、高齢者支援など地域に根ざしたサービスを展開。首都圏を中心に約640店舗を構えます。

スターツグループの強み/特徴は?

スターツ東北、スターツ関西など、地域ごとの事業会社における地域密着の営業体制。さらにはグループ横断でのトータル提案(情報の共有)に強み。

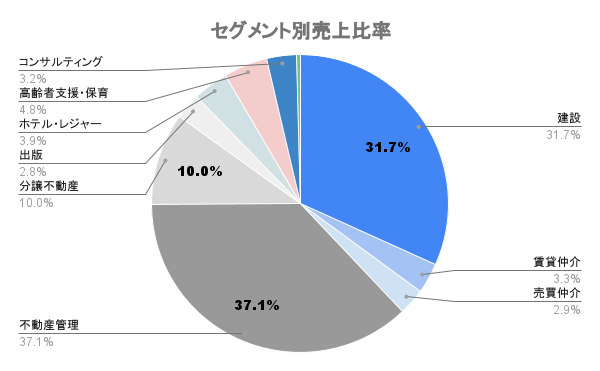

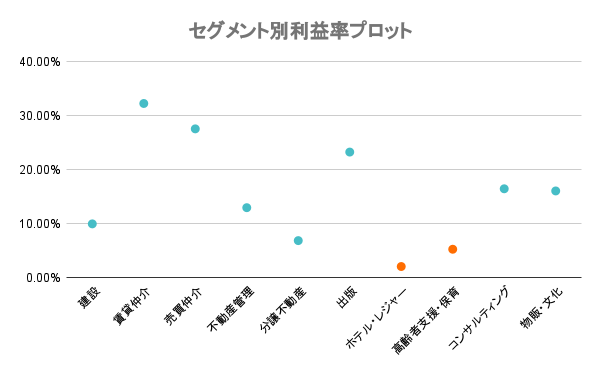

事業ポートフォリオ

- 建設:土地所有者に対する賃貸住宅、商業ビルなどの土地活用提案

- 不動産管理:賃貸住宅オーナー及び入居者サポート

- 不動産仲介(賃貸・売買):「ピタットハウス」ブランドで店舗展開

- ホテル・レジャー:「エミオン」「ルミエール」等ブランドのホテル運営

- コンサルティング:証券・保険・相続税対策など

ストック収益

建設、賃貸・売買仲介、不動産管理事業がストック収益にあたり、全体比で80%を超える安定収益源となります。

成長/注力領域は?

高収益事業を多く有しますが、いずれも日本国内では成長市場とは言い難い領域です。ホテルや高齢者支援などは市場の拡大も考えられますが、利益率は低め。

成長投資先としては企業不動産のバリューアップや、長寿命化(改修)、都市再開発、公有地の利用などを掲げています。

海外比率

公表していません。アジアを中心に北米・中南米、ヨーロッパ・中東などにも海外現地法人を設けていますが、売上比率が1割未満であるためシェアは非公表。

業績/財務/配当の安定性は?

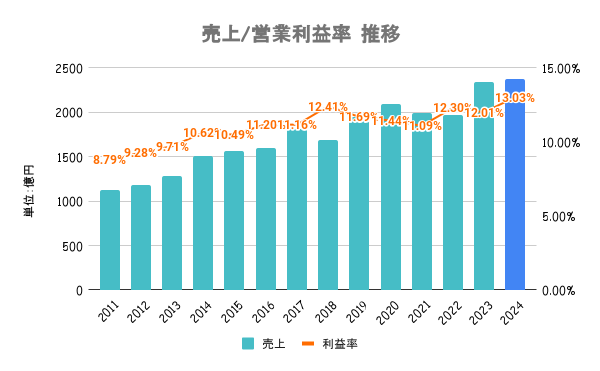

売上/営業利益率

連続増収増益(過去最高益)

不動産管理件数の増加による主力の「不動産管理」事業が好調。準主力の「建設」事業は原価高に伴い、営業利益悪化も他事業でカバー。その他「出版」やコロナから回復の「ホテル・レジャー」も貢献。

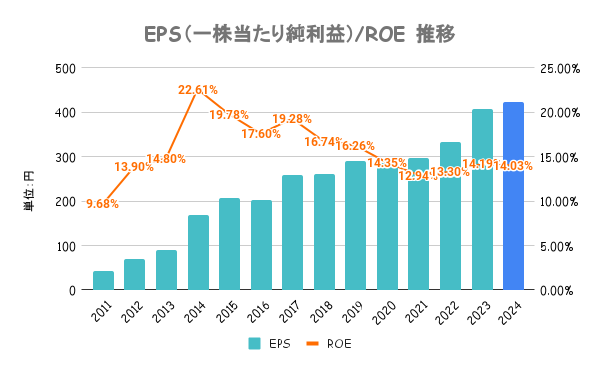

EPS/ROE

企業価値向上の取り組みは?

一時期よりはROE低下も、13〜14%前後の高い値をキープしています。22/3期に77億円の自社株買い実施してますが、普段はあまり行っていません。

PBR1倍割れですが、企業価値向上の取り組みはあまり積極的ではないイメージです。

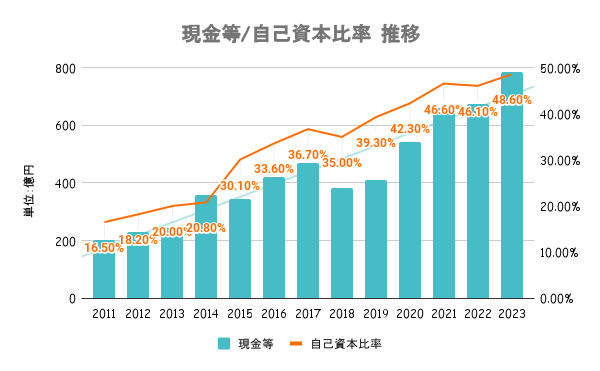

自己資本比率

- 有利子負債比率:46.06%

- 流動比率:138%

財務の安全性は?

財務は良化傾向で問題ない水準。ROA6%、自己資本比率40%以上を維持することを財務指標としつつ、計画的に手もと資金の活用をしていくとしています。2023年度以降の投資予定として、成長プロジェクトに5年で1000億円の投資を予定。

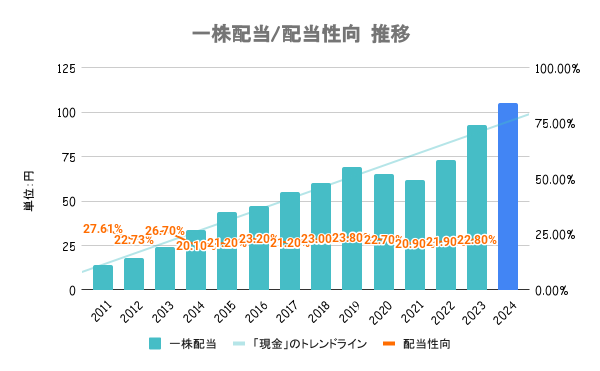

配当/配当性向

- 配当利回り:3.85%

- PER:6.45倍

- PBR:0.91倍

- 株主優待制度:あり

配当方針

内部留保を充実させつつ、継続的かつ安定的な配当を基本方針としています。特に具体的な目標数値などは設けていません。

過去の減配/記念配当

19/3期、24/3期に創業50年、55年の記念配当(5円)を実施。20/3期は前期の記念配当除くと減配ではありません。21/3期はコロナ禍で減配となりましたが、4.6%の微減配であることからも、大きく崩れる不安はなさそうです。

株主優待制度

100株以上保有の株主に対し、不動産仲介料やホテル等の割引券を贈呈。3月末の期末のみならず、中間(9月末)でも実施されます。

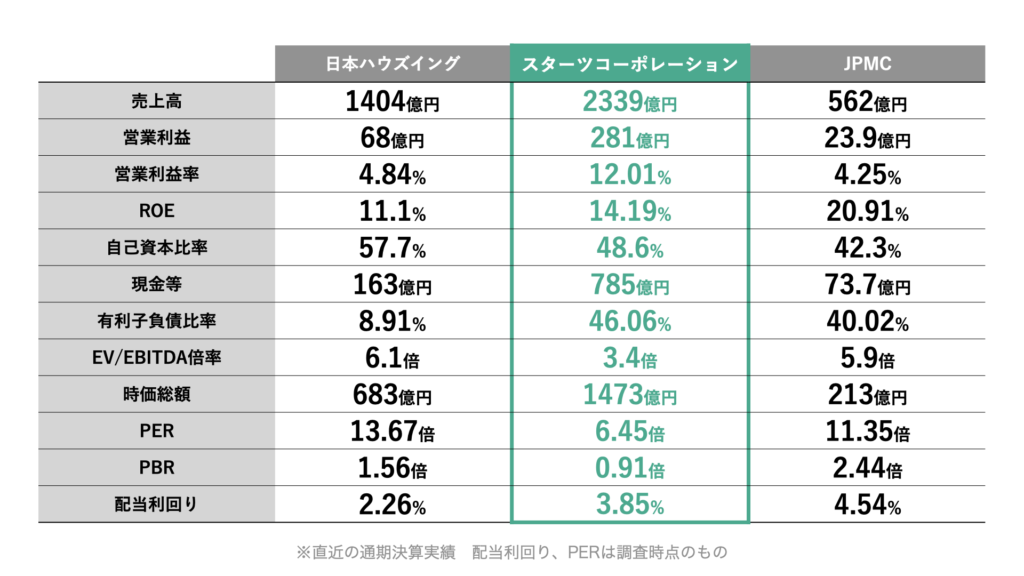

競合比較

PER/PBRは割安?

全社平均や競合比で見てもPER/PBRは割安の水準と言えるのではないでしょうか。いずれの指標も悪くはないですが、将来性を悲観的に見られていると考えられます。あまり投資家向きではないことも要因と言えそうですね…

逆に企業価値向上策を提示してくるようであれば、一気に上昇する余地もある気がします。

株価/将来性について

株価は高い?上昇余地は?

年初来でプラスではありますが、日経平均比では大きくアンダーパフォーム。競合比で見ても高くはないです。むしろ前述の通り、長年割安株と言えます。そのまま放置されるか、株価上昇するかは経営方針次第だと考えています。

まとめ

- ストック収益が80%を超える安定のポートフォリオで業績右肩上がり

- 今後も注力は不動産関連で、海外や高齢者施設、ホテル等はあまり育っていない

- コロナ禍で微減配はあったものの、基本的には安定配当続く

- PER/PBRは全社比、競合比で見ても万年割安

- 内需中心であることや、成長戦略が不透明

- 投資家向きではないことも要因と考えらえ、方針変更次第では株価一気に是正される可能性も

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。