【住友精化】配当利回り4%超の高配当銘柄!将来性や投資にあたってのリスクを考察!

前期の大幅増配で一躍高配当銘柄として注目されている住友精化ですが、業績安定の理由はその海外売上比率にあります。今回の記事では、競合他社と比較してその特徴を見ていきたいと思います。住友精化の株を持っている方、これから検討したいという方にぜひおすすめです!

日米高配当株投資を中心に投資歴は5年目を迎え、年間配当金は30万円オーバー。保有銘柄の評価益はプラス40%超。

数字(業績)だけの分析だけではなく、コンサル時代の経験も活かした事業分析や考えうるリスクなど、独自の視点で解説してます!

住友精化会社概要

会社概要

住友化学の持分法適用会社にあたる、日本の化学メーカー。1944年に住友化学工業(現:住友化学)と多木化学との共同出資により設立された企業です。

完全に余談ですが、政治家の亀井静香さんは、かつて住友精化に勤めていたそうです。

事業内訳

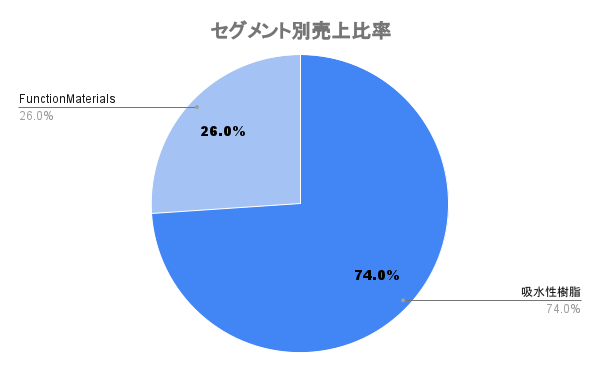

元々は肥料の製造を中心に行なっていたが、1960年代からは今も主力事業の「吸水性樹脂」を扱う。これは主にオムツ等に使われるものです。60年以上経つ今でも主力製品であることからも、なかなか新規参入が難しい業界なのではないでしょうか。

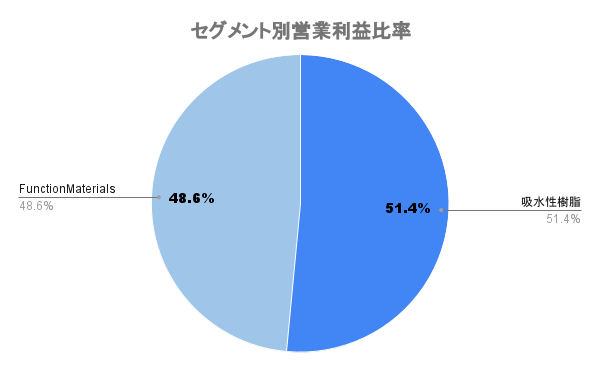

もう一事業が機能マテリアル事業であり、売上シェアこそ約25%ですが、営業利益ベースだと半分近くを稼ぎます。半導体等の電子材料や化粧品やトイレタリー商品に欠かせない水溶性増粘剤等を扱います。

住友精化業績推移

業績

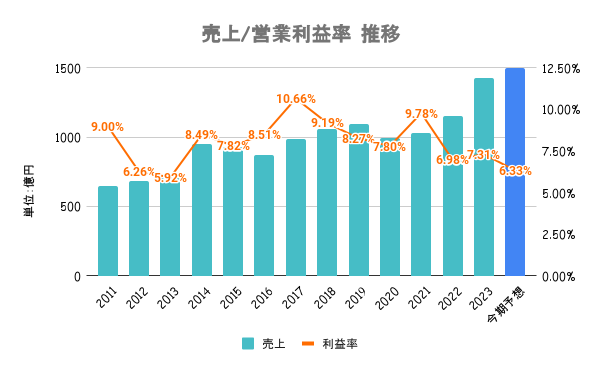

派手さはありませんが、堅実に売り上げを伸ばしています。直近では円安の影響もあり、大きく売上が伸長。一方で原材料の高騰もあり、営業利益率は減少気味ですが、ここに住友精化の強みが見てとれます。

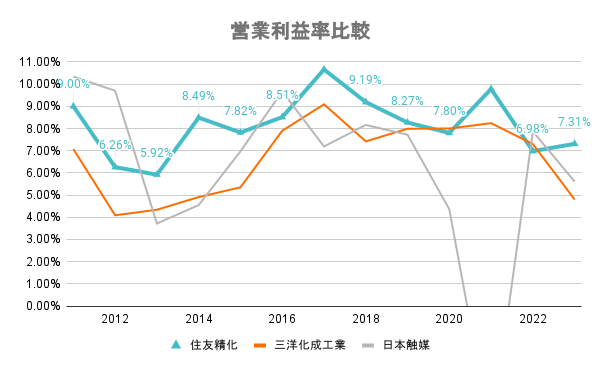

下図が同じく吸水性樹脂を扱う競合メーカーとの比較。営業利益率ベースで比較してますが、2023は住友精化以上に他社の方が利益率を落としていることが分かります。つまり、原材料の高騰や人件費の高騰などがあったものの、販売価格に転嫁することができていると考えられます。理由に関しては後ほど。

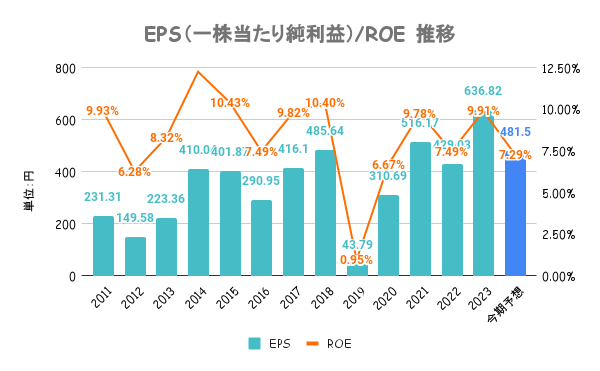

ROEも競合比で高め

競合のROEは3〜5%ほどですので、大きく上回っていることが分かります。

大きく落ち込んでいる19/3期は、欧州子会社の販売がふるわず、製造設備の「減損損失」を行なったことによるもの。つまり、本業で業績を落としたわけではなく、簿価上の損失を計上したためですので、業績は非常に安定してますね。

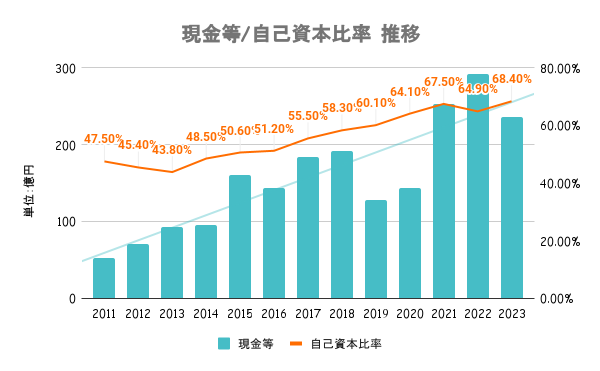

財務は盤石

悪く言うと、成長のための投資をしていないとも言えますが、有利子負債比率も10%台と低く、財務は非常に固いです。

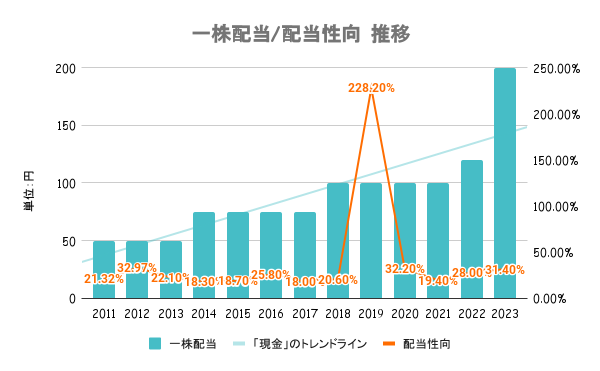

配当利回り4.5%

前期大幅な増配により、配当利回りが4%を超えるようになってきました。プラスアルファ株主優待(QUOカード)ももらえますので、非常に魅力的な銘柄ではないでしょうか?

配当性向も安定しており、2019は先述の通り、簿価上の利益減ですのであまり気にする必要はありません。

では、競合とどのような違いがあるのでしょうか?

住友精化競合比較

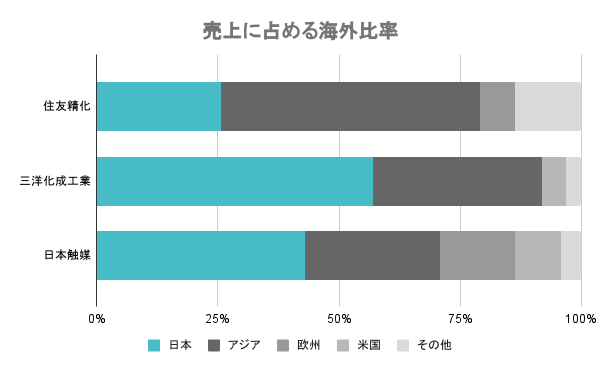

海外比率

上図の緑が、日本向けの売上比率です。他社と比べて明らかに低く、海外売上が大きいことが分かります。諸外国に比べると日本は圧倒的に値上げが難しいとされており、海外比率が高いため、価格転嫁が他社より上手くいったと考えることができます。

また、人口減少が進む日本に依存しておらず、海外で大きく売上があることは今後も安心材料と言えそうです。

住友精化リスク/将来性

中国比率

先ほどの図の「アジア」の中には、中国が5割以上を占めます。オムツ等の日用品は、不況時でも需要が激減することは考えにくいですが、シェアが非常に大きいことは認識しておいた方が良いでしょうか。

新たな柱

緩やかにではありますが、吸水性樹脂の収益性(営業利益率)が減少傾向です。また今期1Q決算では、機能マテリアル事業も大幅な減益を計上しており、長く安定した業績のために新たな柱が欲しいですね。

住友精化株価

株価

前期の期中に上方修正してから、4000円-5000円付近で推移。4000円に近づくようであれば、個人的にチャンスかと考えてます。

業績の修正があるようだと、大きく変動する可能性もあるのでチェックは必要です。また円安基調なので、上方修正もあるのでは?とも考えてます。

まとめ

- 業績、財務見ても堅実な経営スタンス

- 海外比率高く、有事でも安定した業績推移

- 配当+優待もある魅力的な銘柄

- 中国比率や事業が少ないリスクはあり

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。