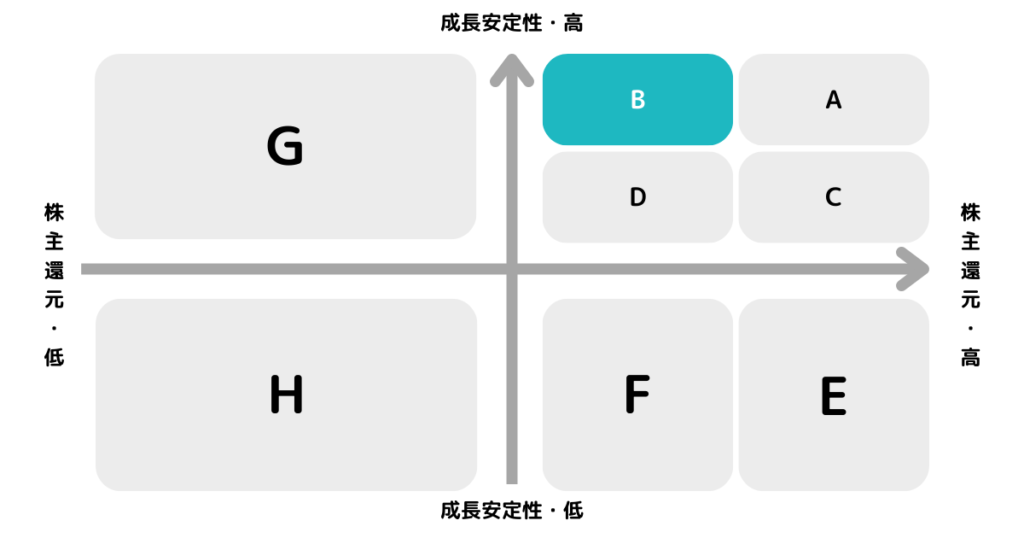

【期待】TAKARA&COMPANYが高配当株投資として期待できる3つの理由

上場企業向けディスクロージャー事業(企業情報開示)大手のTAKARA & COMPANYは小型株ながら中長期で保有を検討したい優良銘柄。今回は期待できる3つの理由と、そもそもどのような会社なのかについて考察していきます。

※A〜Hの投資分類はこちらを参考にしてください。

TAKARA & COMPANY

傘下に宝印刷

1952年の創業以来、日本におけるディスクロージャー(企業情報開示)とIRサービスのパイオニアとして発展してきた企業。8つの連結子会社を傘下に置く持株会社。東京証券取引所のプライム市場に上場しています。

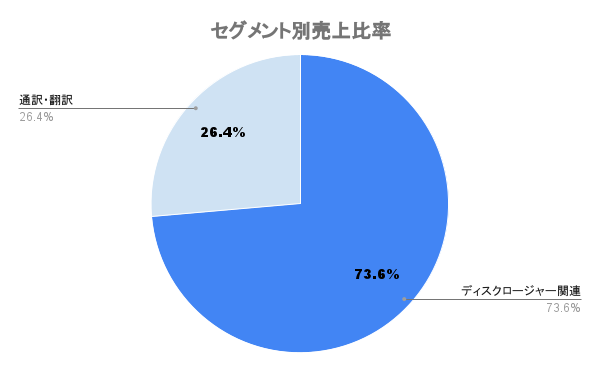

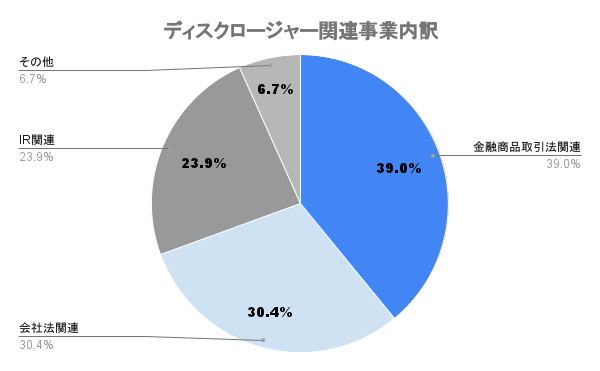

ディスクロージャー事業が主力

ディスクロージャー事業と通訳・翻訳事業の2つに大別(左図)されますが、ディスクロージャー事業は右図のようにさらに細かく分けることができます。

さまざまな開示情報に対し、企画提案からデザイン制作、内容のチェック、印刷までトータルサポートを行います。

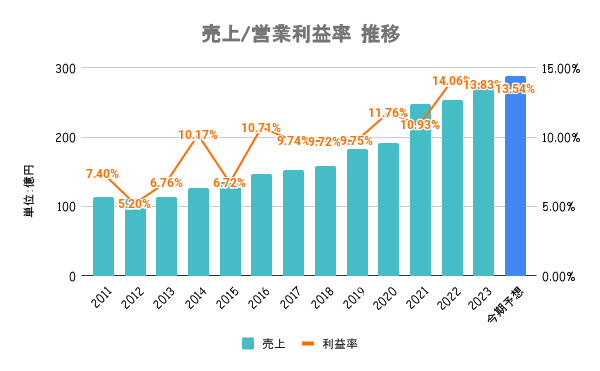

過去10年の業績/財務/配当

売上/営業利益率

6期連続最高益(純利益)

東証の再編に端を発した情報開示(情報の透明性)の流れを追い風に、売上・営業利益とも上昇傾向。M&Aを通じて提案できるサービス内容や質を高めて行った結果、営業利益率も上昇しており高収益化が進みます。

IR資料の英文開示も増え、市場は膨らんでいきそうですね。

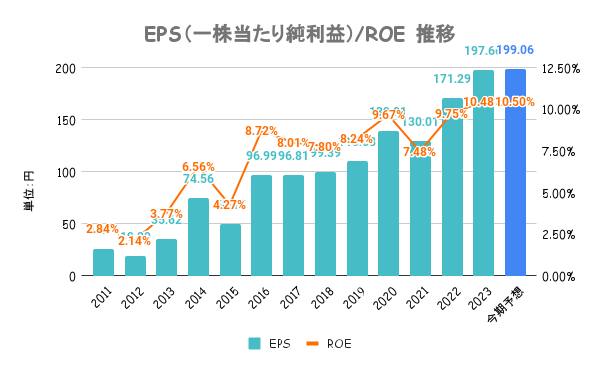

EPS/ROE

企業価値向上策は?

ROEは10%を目標に。ここ数年は積極的に自社株買いも実施しています。

資本コスト分析レポートを開示するなど、IR資料の開示は積極的に行なっています。

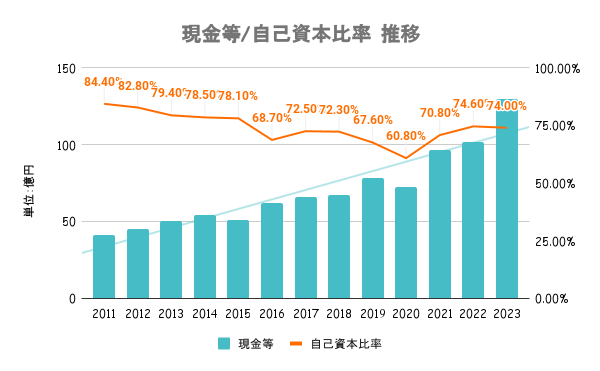

自己資本比率/キャッシュ

- 有利子負債比率:1.18%

- 有利子負債額:2.92億円

- 流動比率:270%

実質無借金経営

有利子負債額以上に手元の現金を有しており、実質無借金経営。いずれの指標も財務は安定水準です。

キャッシュが膨らんできており、成長投資か株主還元に資金回すかに注目ですね。

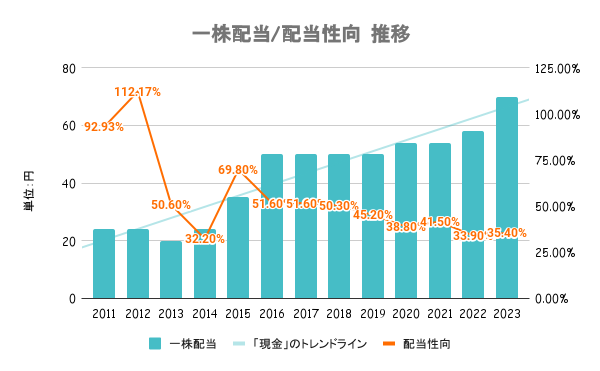

配当/配当性向

- 配当利回り:2.96%

- PER:13.57倍

- PBR:1.35倍

- 株主優待制度:なし

株主還元方針/配当方針は?

長期的利益還元を重要な経営課題の一つとし、安定配当を行うことを基本としています。配当性向の目安などは定めていません。また、自己株式の取得も必要に応じて実施していくとしています。

11期連続非減配

24/5期も増配を予定しており、13/5期以降11期連続で非減配となる見込みです。

株主優待廃止

「選べるギフト」がもらえる株主優待株として人気でしたが、2023年7月に株主優待の廃止を発表。

今期の配当は10円の増配が予想されるなど、株主優待分を配当金の方で今後は還元していくのではという期待も。

中長期投資に適している理由

理由①:景気に左右されない(ディフェンシブ銘柄)

決算期が繁忙期にあたるため、1年の中で季節性はあるものの、上場企業は避けては通れないイベントであり、不況の煽りは受けにくい。コロナ禍で翻訳・通訳が落ち込んだ際でも、業績の落ち込みは軽微であり、安定収益が見込めそうです。

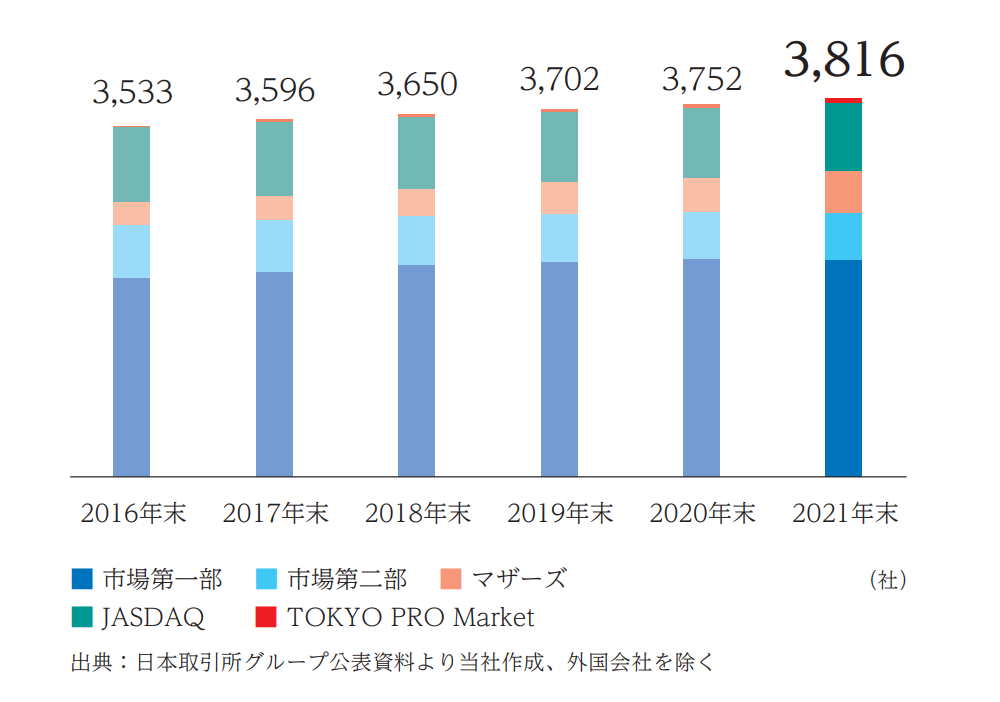

理由②:成長市場

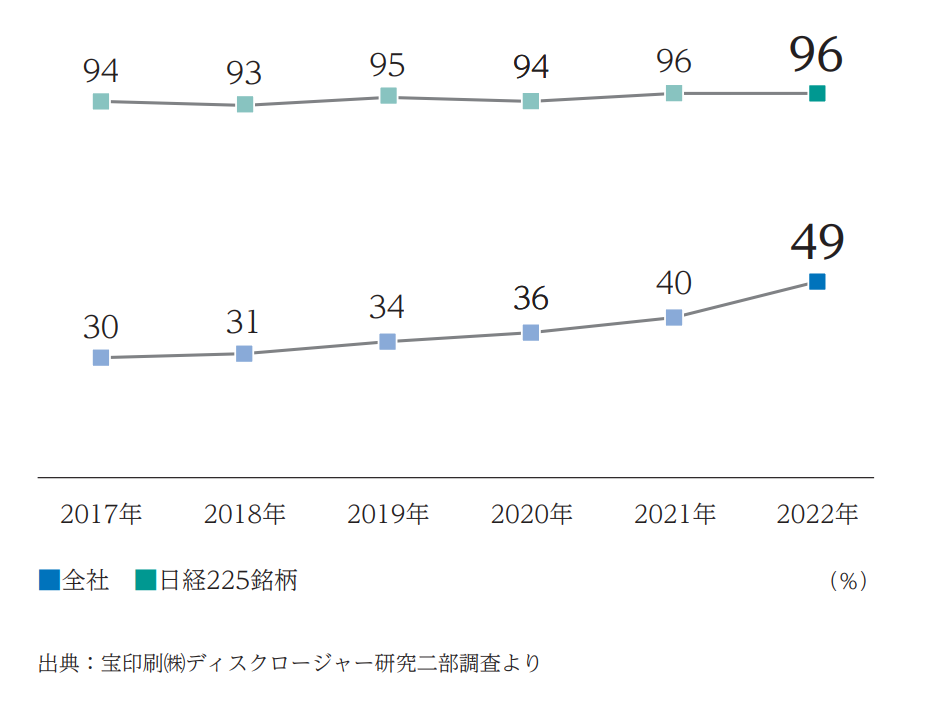

左図の通り、東証に上場する企業数は年々上昇。右図は株主総会への招集通知を英訳でも行なっている企業の割合で、こちらも右肩上がり。

また、昨今の東証再編により、海外マネーを呼び込むためにも情報の透明性が求められています。その一環として、人的資本情報の開示が義務化され、統合報告書の作成を行う企業も年々増えているなど、市場は追い風。

理由③:競合が少ない

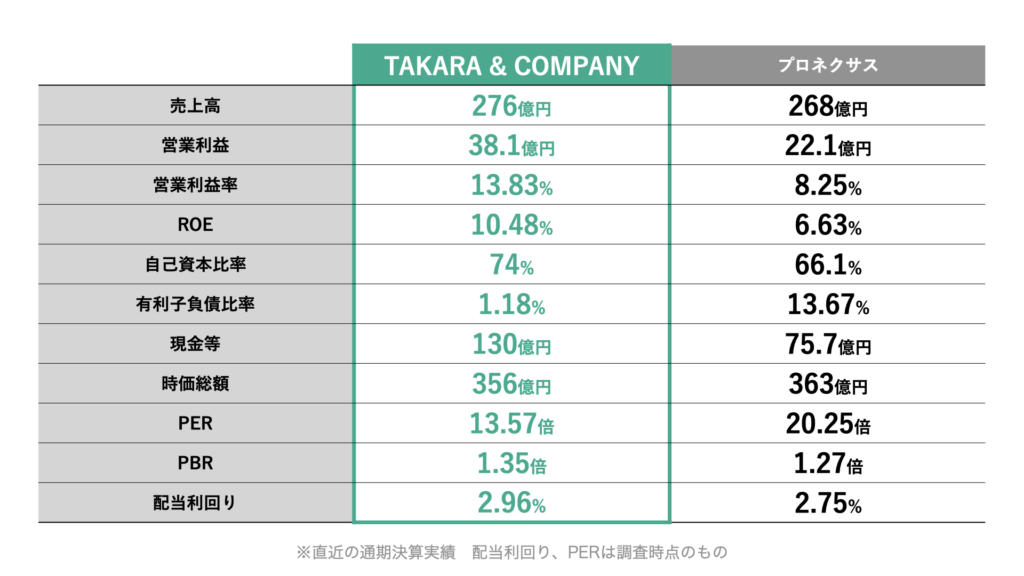

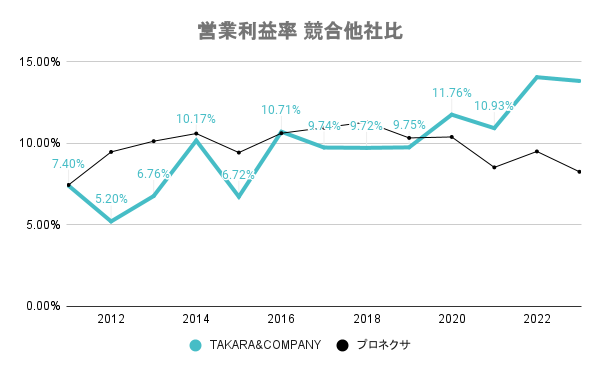

ディスクロージャー関連事業はTAKARA&COMPANYとプロネクサスの2社でほとんどのシェアを占めていると言われています。2社の規模感を定点観測すると下図のようになります。

売上はほぼ同程度ですが、収益性や資本効率に大きく違いがあることが分かります。下図の通り、ここ数年はTAKARA & COMPANYが順調に収益性を向上させています。

市場が大きくないだけに新規参入もあまりなく、小さい池の大きな魚と言えそうです。

株価/将来性について

PER/PBRの割安度

一時日経平均と差がありましたが、ここ最近は肉薄する水準まで近づいてます。調査時点のPERが13.57倍、実績PERの高値平均:15.8倍、安値平均:10.6倍であることを考えると、高くも安くもない水準と言えそうです。

リスク

会社法に定められている内容に応じて、企業の開示資料需要などが変動します。開示資料が簡素化することにより、ディスクロージャーの需要が減ることが考えられるため、注意が必要です。

ただ、いきなり需要が無くなることは考えにくいため、業績が急に落ち込むリスクは低いです。

まとめ

- 企業の情報開示機運が高まっており、純利益ベースで6期連続で過去最高益

- ディフェンシブ銘柄、競合の少なさ、市場の成長性からも中長期向きの銘柄

- 財務は盤石で、株主還元の強化に期待

- 配当利回りは3%前後も、業績の拡大とともに増配にも期待

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。