【トーモク】株価割安の理由とは?資本政策次第で急上昇可能性のある円高メリット銘柄の将来性は?

24/3期は過去最高益更新予想ながらPER/PBRは超割安水準のトーモク。市場からの評価が低い理由や、資本政策の取り組み状況などを考察していきます。

- 低PER/PBRの割安銘柄を探している

- 円高メリットの銘柄を探している

- トーモクへの投資判断に迷っている

※A〜Hの投資分類はこちらを参考にしてください。

トーモク会社情報

国内第3位の段ボールメーカー

1949年設立の段ボール専業メーカー。段ボールメーカーの売上高ではレンゴー、王子ホールディングスに次いで国内第3位に位置します。

強み・特徴

段ボールの原料となる製紙事業は行なっておらず、原料を購入して段ボールの製造を行う専業メーカーであることが特徴です。

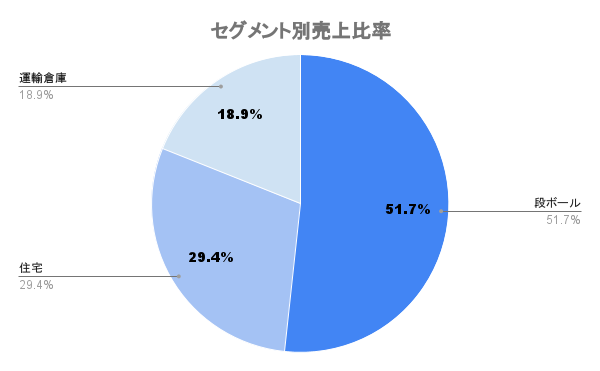

事業ポートフォリオ

- 段ボール:段ボール及び印刷紙器の製造・販売

- 住宅:住宅部材の販売、戸建て住宅の設計、施工、販売

- 運輸倉庫:貨物運送事業及び倉庫事業等

スウェーデンハウス

子会社に輸入住宅の販売を手掛ける株式会社スウェーデンハウスが主に住宅事業を展開します。

主要取引先は伊藤園

主な取引先は飲料メーカー等が中心であり、売上の約1割が伊藤園となります。

海外比率

国内以外の売上比率は10%未満のため、海外比率は公表していません。米国、ASEAN(ベトナム)を段ボール事業の成長拠点と位置付け、拡販を進めていくとしています。

競合も海外進出進めており、今後の成長の鍵になりそうですね。

トーモクIR情報(業績/財務/配当)

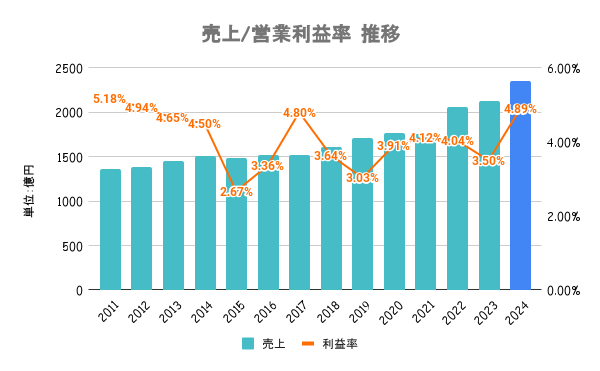

売上/営業利益率

業績上昇/下落理由

23/3期は行動制限の緩和により、食料品や通販分野で段ボール需要が堅調に推移するも、原燃料コスト増により利益率が低下。24/3期は価格転嫁の効果もあり、増収増益見込み。

原料価格が下がるため、円高メリットのある企業。

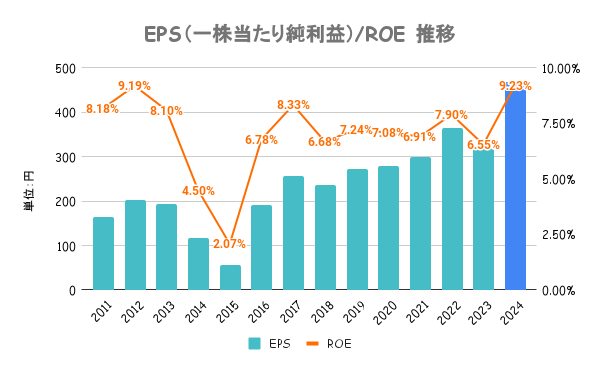

EPS/ROE

企業価値向上策(資本政策)

25/3期の中期経営計画最終年度に向けてROE目標を10%に設定。ESGの取り組みなどは公表していますが、その他資本政策は特に公表していません。

業界全体的に低PBRの割に取り組みは不十分。

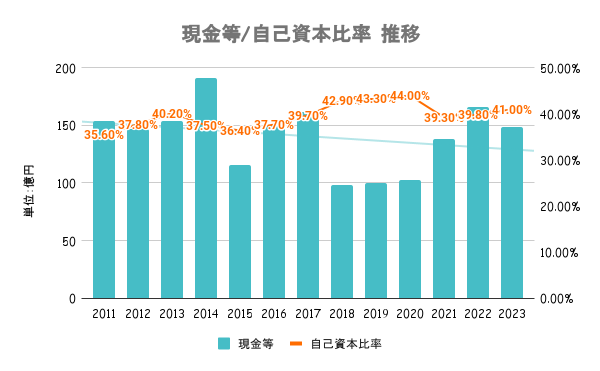

自己資本比率/キャッシュ

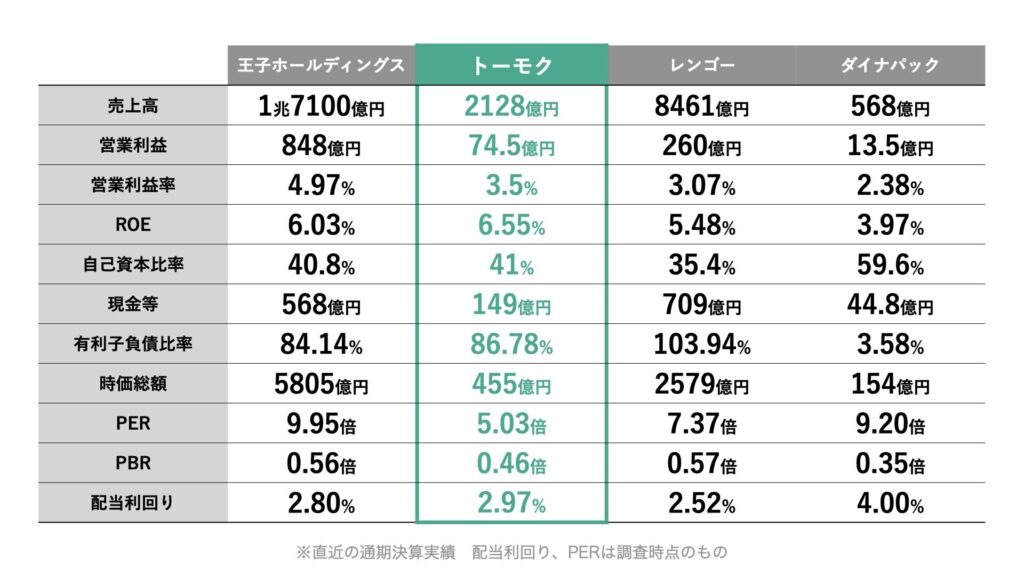

- 有利子負債比率:86.78%

- 有利子負債額:696億円

- 流動比率:123%

財務の健全性は?

盤石と言えるほどではありませんが、いずれも及第点の水準です。

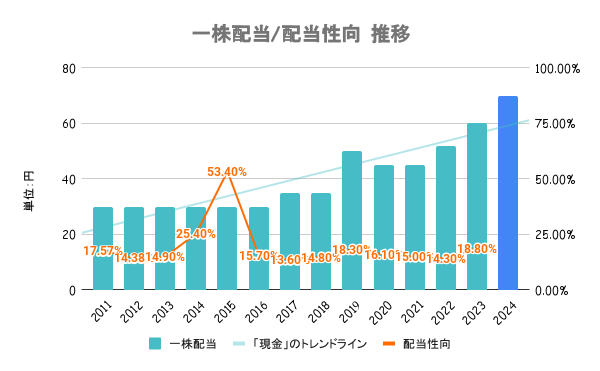

配当/配当性向

- 配当利回り:2.97%

- PER:5.03倍

- PBR:0.46倍

- 総還元性向:18.8%

- 株主優待制度:なし

株主還元方針/配当方針

安定配当を基本に利益確保のため内部留保を充実させることと、株主への利益還元をバランスよく配分するとしています。定量的な目安は公表していません。

総還元性向は20%弱と低く、自社株買いと合わせて上昇の余地は高いと言えますね。

トーモク競合比較

PER/PBRの割安度

全社比、競合比いずれも割安水準。ペーパーレスの推進により、業界的に将来性が低いと市場から評価されていることがわかります。また、内需型の企業であることも評価が低いことの一因と考えられます。

その割に資本政策の取り組みは低く、1社動けば他も追随する?

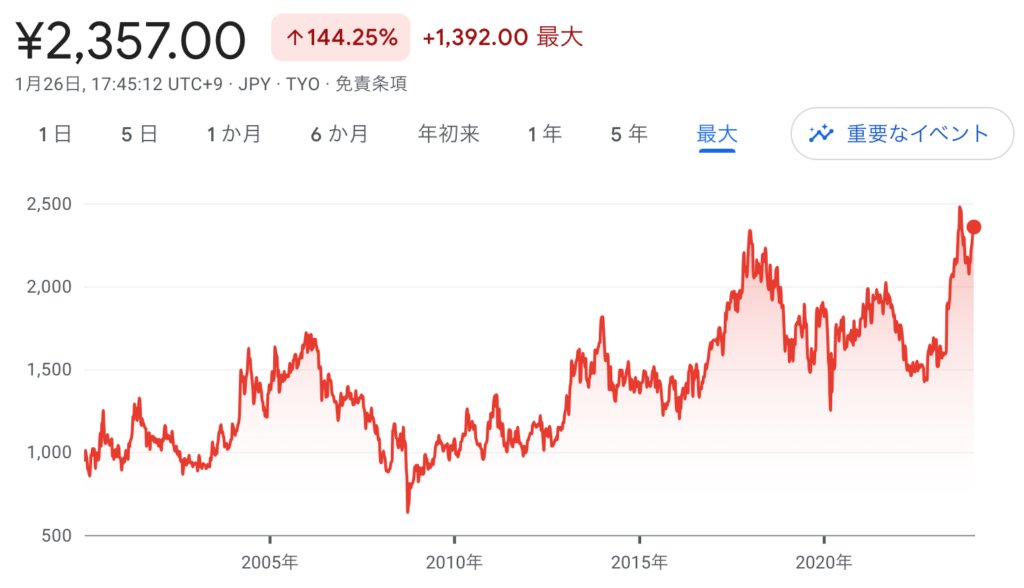

トーモク株価/将来性

株価上昇/下落理由

年中盤から大きく上昇して、年間では日経平均をアウトパフォーム。大きな材料こそありませんが、24/3期の通期予想や進捗状況を踏まえて好調に推移しています。

リスク

段ボール事業は原料を買って製造を行なっているため、原料高の影響などを受けやすい側面があります。また、住宅事業に関しては金利の引き上げによる需要低迷や、人口減の影響を受けやすいため注意が必要です。

内需型なだけにこのままだとジリ貧。海外の成長が待たれます。

トーモクまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。