【割安】アルバックは半導体関連銘柄も株価低迷の理由は?

近年、半導体製造装置関連の構成比率が高まるアルバック。好調な日経平均も重なって株価上昇中な銘柄が多い中、取り残されている銘柄です。今回はなぜ株価が低迷しているのか、その理由に関して考察してみました。

アルバックが気になる方、半導体銘柄を探している方などはぜひ参考にしてもらえればと思います。

日米高配当株投資を中心に投資歴は5年目を迎え、年間配当金は30万円オーバー。保有銘柄の評価益はプラス40%超。

数字(業績)だけの分析だけではなく、コンサル時代の経験も活かした事業分析や考えうるリスクなど、独自の視点で解説してます!

アルバック

会社概要

「真空技術」を軸に、FPD製造装置や半導体製造装置など、あらゆる産業向けに装置や製品を納めるメーカー。世界でも珍しい「真空総合メーカー」で、その規模は世界最大を誇ります。

「日本に真空技術を根付かせよう」と、実業家松下幸之助ら財界人6名がポケットマネーを出資して設立された会社。設立は1952年で、当時の社名は日本真空技術株式会社。

70年以上にわたって、真空技術一筋で事業展開しているのも、この創業エピソードが関係しそうですね。

半導体製造装置

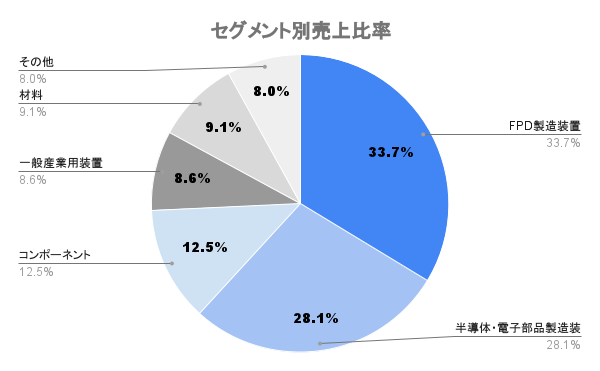

元はFPD製造装置が事業の主力で売上シェアの多くを占めていましたが、ここ数年は半導体・電子部品製造装置のシェアが年々高まっています。

コンポーネントや、材料でも半導体向けは扱っているので、広い意味での半導体関連シェアで言うと3割以上はありそうですね。

成長市場

バッテリー

EVバッテリー用の両面蒸着巻取装着の量産投資がスタート。小型大容量化・安全性向上に向けた重要なパーツで、今後の成長を見込む。

半導体(ロジック・メモリ)

ロジック半導体において投資が加速するEUV(極端紫外線)関連で、MHM(メタル・ハード・マスク)対応装置を手掛ける。その他工程においても、受注獲得を目指す。

パワーデバイス

IGBTやSiCをはじめとする、EVに欠かせない各種パワーデバイスの製造において多くの納入実績を誇ります。イオン納入装置、エッチング装置、スパッタリング装置など。

業績

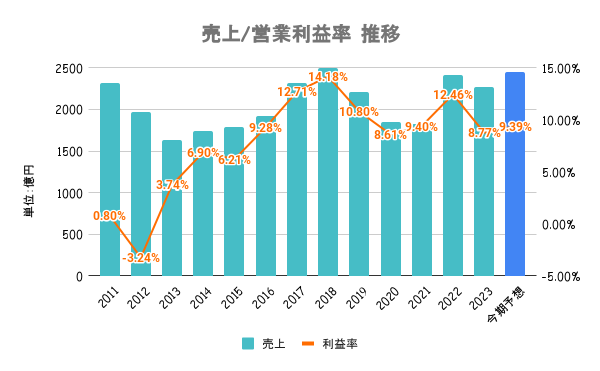

横ばいから成長目指す

主力のFPD関連装置は波があるものの、会社全体では概ね安定。22/6期はコロナ禍の巣篭もり需要により、PC等の需要が増加したことにより大きく増収増益。

今後、FPD関連が大きく伸びることは考えにくいため、業績拡大には半導体関連やパワーエレクトロニクス関連の成長次第。

新中期経営計画にて、2026/6期の売上高目標を3,000億円(前期2,275億円)、営業利益480億円(前期199億円)としています。昨今の半導体投資のニュースを見てると、個人的にはもう少し伸びてほしいと期待してます。

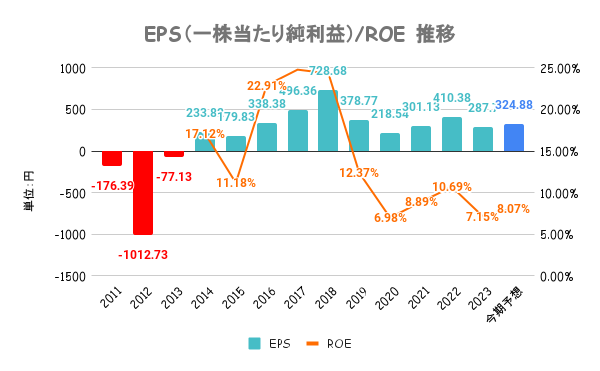

3期連続赤字の時期も

デジタル家電の需要が低迷した2011-2013/6期は3年連続の最終赤字。FPD需要次第でアップダウンが激しかったポートフォリオは改善。ROEは最低でも10%以上は欲しいが、今後の成長に期待。

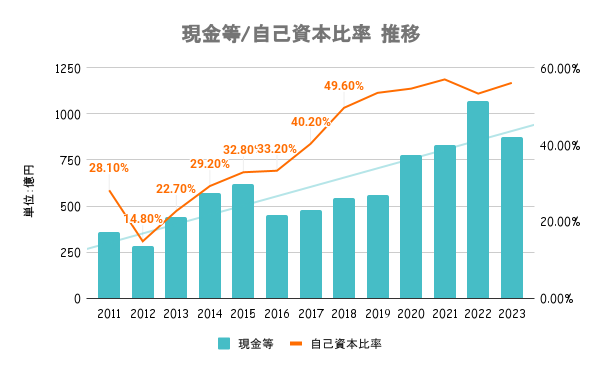

財務

10年前からは大幅に改善していることが分かります。自己資本比率は安定水準の60%に迫る勢いであり、有利子負債比率も21%と低いことから、及第点の水準と言えそうです。

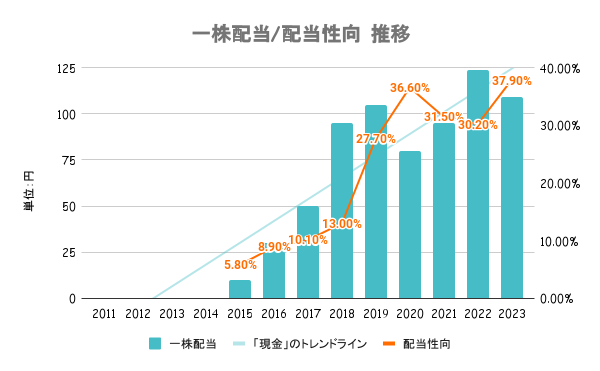

配当

- 配当利回り:2.04%

- PER:17.20倍

- PBR:1.39倍

- 株主優待制度:なし

23/6期以降、配当性向を35%と従来の30%から目安を引き上げると公表。ただ、配当利回りは2%と高くないため、安定したインカムゲインを狙う銘柄ではないです。成長を見込んだキャピタルゲインも狙っていきたい方におすすめの銘柄です。

株価

日経平均比較

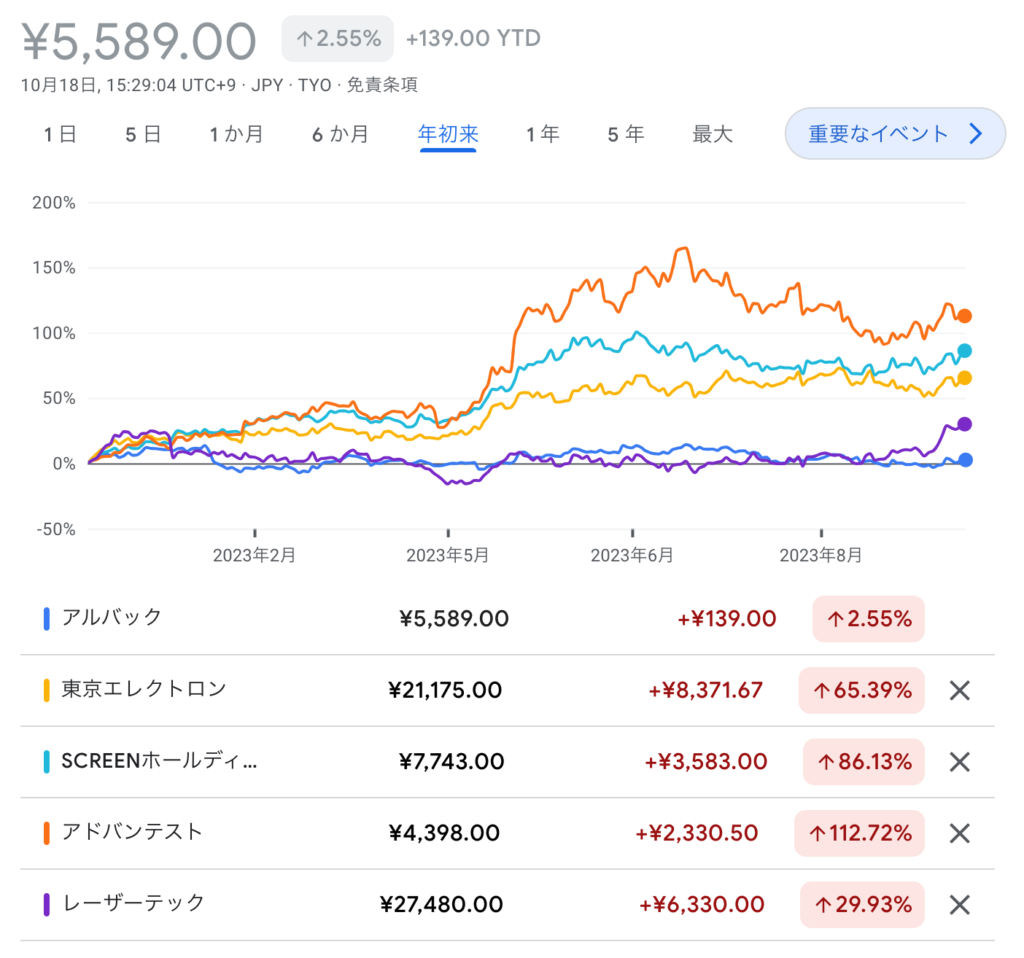

年初来、好調な日経平均と比べると大きくアンダーパフォームしていることが分かります。今年は半導体サイクルが調整局面なため、半導体銘柄全体で低迷しているのか、近しい銘柄と比較してみました。

半導体関連銘柄比較

東京エレクトロン、SCREENホールディングス、アドバンテスト、レーザーテックと比較しているのが上図です。5社の中でも年初来で最もパフォーマンスが悪く、半導体関連の中でも低迷していることが分かります。

株価低迷の理由は?

では、なぜアルバックの株価は低迷しているのか?考えられる要因を考察してみました。

円安恩恵なし?

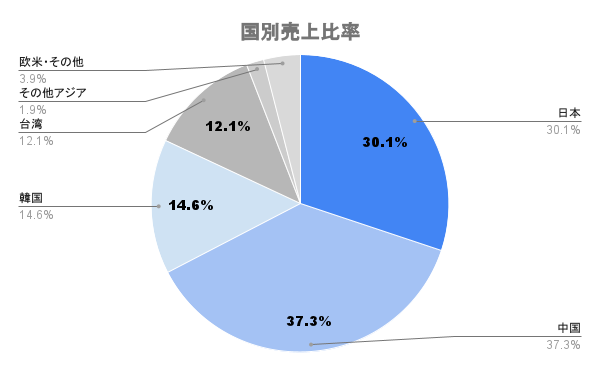

アルバックの国別売上比率は上図の通りです。海外比率は約70%と高いですが、そのほとんどがアジア向けであることが分かります。対ドルと比較して、対中国元は円安メリットが低い。また、為替リスクを回避するため、原則として円建取引を行なっており、円安による恩恵が無いことが一つの要因と考えられます。

カントリーリスク

半導体製造装置関連においては、米国による中国半導体輸出規制等の影響が考えられます。従来取引では影響度は限定的としていますが、新規取引開始を期待していたものに関して、最大50億円程度の影響がある可能性があり確認中としており、今後もこれらのリスクは考慮が必要です。

中国比率が最も高いだけに、これらのカントリーリスクが折り込まれている可能性も高いと考えています。

半導体シェア

近年、半導体関連のシェアが増えていますが、とはいえ最も影響度が大きいのはFPD装置関連です。好調だった19/6期も22/6期のいずれも、要因はFPD関連が好調だったことによるものだったため、半導体主力のメーカーとは一線を画されているのではないでしょうか。

まとめ

- 「真空技術」を軸に、FPD関連から、半導体製造装置関連が主力に

- EVや半導体など、今後の需要増の産業に食い込めるポジション

- FPDは頭打ちだけに、今後成長はこれらの領域に食い込めるか否か

- 配当は高くなく、安定もしていないので配当目当ての銘柄ではない

- 半導体関連銘柄と比べると安値だが、その理由もあり

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。