【ヤマトHD】株価急落の理由は?年初から30%以上下落で割安なのかを考察

2024年に入って株価下落傾向で、5月には急落のヤマトホールディングス。ここ数年軟調な業績が続いていることに加え、25/3期予想が想定を下回ったことが要因だと考えられます。

今回はそんなヤマトホールディングス株価下落の背景と割安なのかについて考察していきます。

- ヤマトホールディングスへの投資判断に悩んでいる

- ヤマトホールディングスの株価下落理由が知りたい

ヤマトホールディングス 会社概要

宅急便国内トップ

クロネコヤマトでお馴染みのヤマト運輸を中核子会社に据える運送会社グループ。宅急便では国内シェア4割強で国内トップを誇ります。

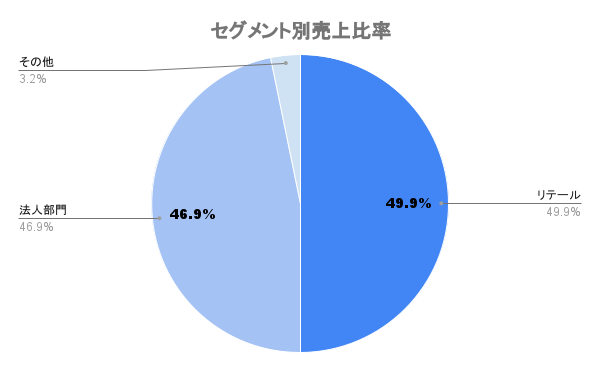

事業ポートフォリオ

- リテール:個人向け運送、物流支援、その他

- 法人部門:法人向け運送、物流支援(ロジスティクス、国際輸送)

新規領域/モビリティ事業

24時間365日営業の自動車整備拠点を全国72箇所で稼働。EV整備やEV充電設備の設置も対応しつつ、商用EVの保守・管理を含めた導入支援を推進しています。

海外比率

日本国内での売上が90%を超えます。

ヤマトホールディングス 過去業績

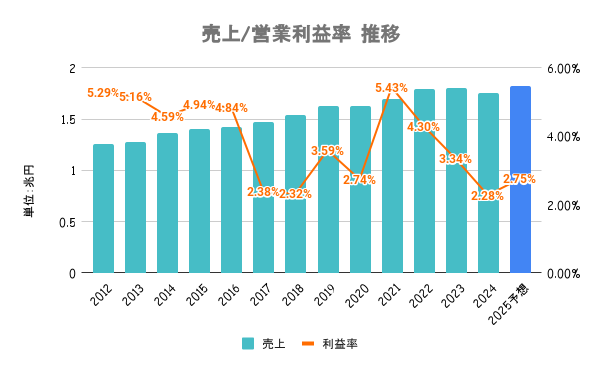

売上/営業利益率

業績上昇/下落理由

24/3期は実質賃金の減少を背景とした消費低迷によりリテール部門(個人・小口法人)を中心に低迷。時給単価、委託単価などの上昇も重なり、利益率は大きく下落しています。

売上は波が小さく安定してるだけに、外部環境次第で利益面が上下していますね

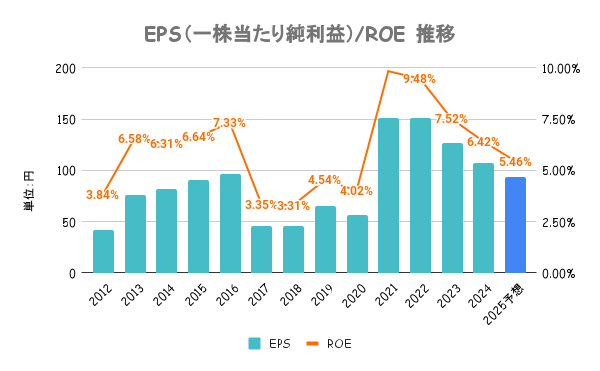

EPS/ROE

企業価値向上策/資本政策

PBRは1倍を超えていますが、ここ数年はROEが右肩下がりと課題。2024年2月には中期経営計画を公表し、株主還元の強化やキャピタル・アロケーションを公表し、成長投資を加速させていくとしています。

成長投資として拠点戦略、デジタル投資、新規事業の創出・拡大を掲げています

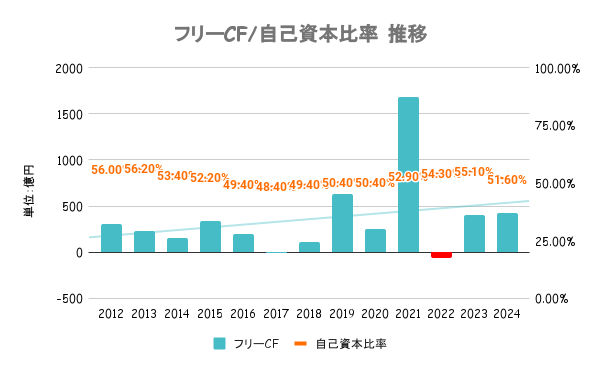

フリーCF/自己資本比率

- 有利子負債比率:8.71%

- 有利子負債額:510億円

- 現金等:1947億円

- 流動比率:143%

財務の健全性は?

有利子負債以上に手元の現金を有しており実質無借金経営となります。フリーキャッシュフローも安定して黒字をキープしており、財務は盤石と言えます。

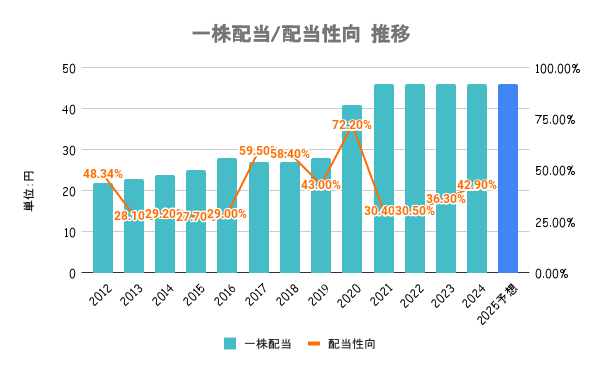

配当/配当性向

- 配当利回り:2.62%

- PER:18.84倍

- PBR:1.03倍

- 総還元性向:42.9%

- 株主優待制度:なし

株主還元方針/配当政策

2月に公表した中期経営計画では配当性向40%以上、総還元性向50%以上を目安とし、DOEを意識しつつ配当の安定性と継続性を重視するとしています。

ここ最近は減配を行なっておらず、安定配当の意識の高さを感じますね

ヤマトホールディングス 株価推移

直近1年パフォーマンス

2024/05/10を起点とした直近1年のパフォーマンスが上図の通りです。2023年は横ばいに推移していましたが、2024年からは一転して下落傾向。特に2024年5月に入って株価が急落しています。

現状のPERは18倍ですが、22/3期レベルのEPSを記録できればPERは11倍と割安水準のため、まずは業績の回復が待たれます

株価下落理由

24/3期の通期決算発表を2024年5月に発表。そこでの25/3期予想が想定よりも悪かったことが株価急落の要因になります。最終利益は前期比15%減の320億円であり、前期に続き最終減益となる見通しです。

しかも上半期は赤字転落で、下半期で急回復を見込んでいることも不安な業績予想と考えられているのではないでしょうか

ヤマトホールディングス まとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。