【太陽誘電】株価上昇の理由は?スマホ需要低迷のアップル関連銘柄がトレンド転換?

ここ数年好調な日経平均を尻目に軟調な株価展開が続いていた太陽誘電ですが、2024年6月以降は株価が上昇傾向。AIサーバー向けの需要増や、アップルがAI搭載を発表したことによりスマホの買い換え需要が高まるとの期待から株価が上昇しています。

そんな太陽誘電への投資妙味について考察していきます。

- 太陽誘電への投資判断に悩んでいる

- 太陽誘電の株価下落理由が知りたい

太陽誘電 会社概要

電子部品メーカー

1950年の電子部品メーカー。コンデンサ、インダクタ、SAWデバイス、モジュール製品などの製造を行っています。村田製作所を筆頭に太陽誘電、TDKの3社で世界シェアの約60から70%を占める日本の得意産業となります。

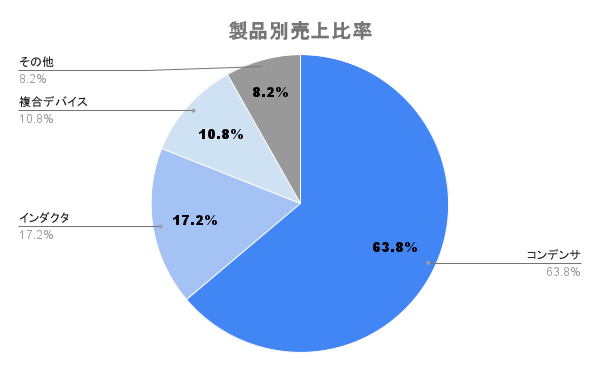

事業ポートフォリオ

有価証券報告書で報告しているセグメントは電子部品事業の単一セグメントとなります。電子部品の中でも製品別に分類した内訳が上図の通りです。

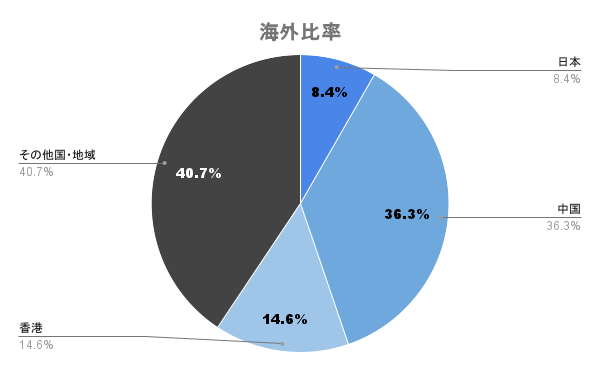

海外比率

海外比率は9割超え。中でも中国、香港の2地域で全体の約5割を占めており、主にアジア地域での売上となります。

中国比率が高く、中国企業の台頭など中国リスクは認識しておく必要があります

太陽誘電 過去業績

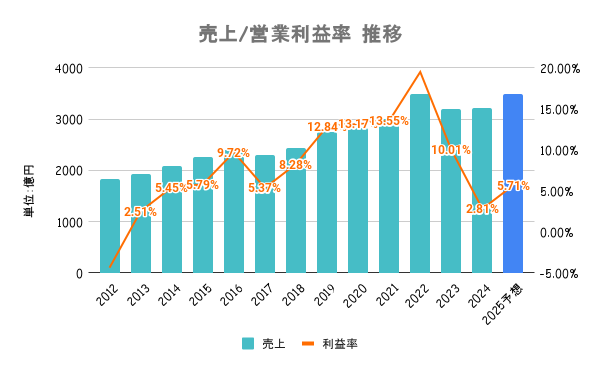

売上/営業利益率

業績上昇/下落理由

コロナ禍の巣篭もり需要によって業績は大幅に伸長しましたが、24/3期はスマホ向けが軟調で主力のコンデンサーが低迷。25/3期にかけて電装化が進む車載用やデータセンター向けAIサーバー用の数量が増える見込みです。

ここ数年不調のスマホも買い換えサイクルの期待や、AIサーバー用での数量増に期待が高まります

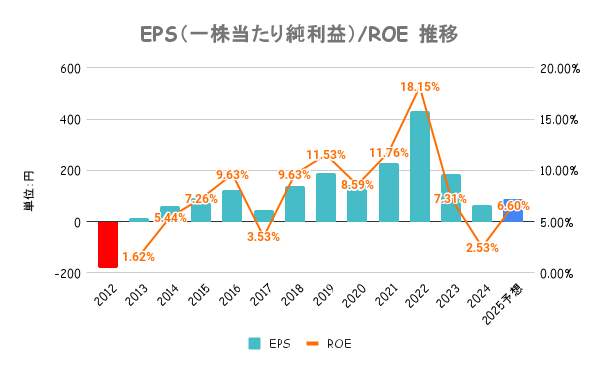

EPS/ROE

企業価値向上策/資本政策

2021〜2025年度を対象とした中期経営計画ではROE目標を15%以上に設定。22/3期以外は目標を大きく下回っていますが、改善への具体策は掲げていません。

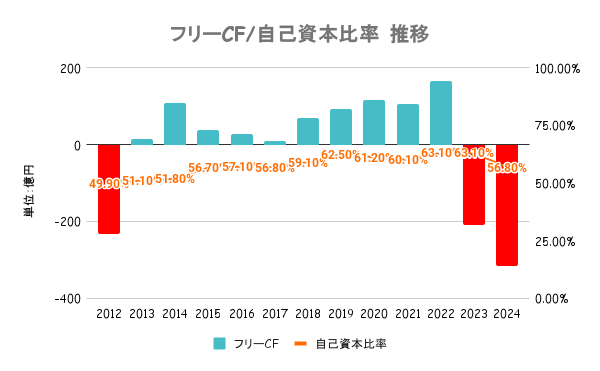

自己資本比率/フリーキャッシュフロー

- 有利子負債比率:29.68%

- 有利子負債額:977億円

- 現金等:949億円

- 流動比率:346%

財務の健全性は?

自己資本比率は60%前後の高水準で推移しており、有利子負債比率も約30%と高くなく、財務は及第点の水準と言えます。ここ2年フリーCFがマイナスとなりますが、積極的な設備投資と研究開発費の増加が背景です。

この積極的な投資が将来の業績拡大に寄与していくか注目です

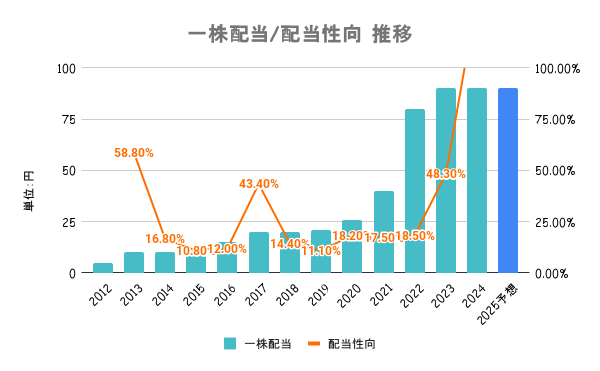

配当/配当性向

- 配当利回り:1.93%

- PER:52.75倍

- PBR:1.76倍

- 株主優待制度:なし

株主還元方針/配当政策

安定的な配当性向30%の実現を目指すとともに、必要に応じて自己株式の取得を実施するとしています。

24/3期は配当性向100%超えながら減配を行なっておらず、配当を安定させようという意識が見えます

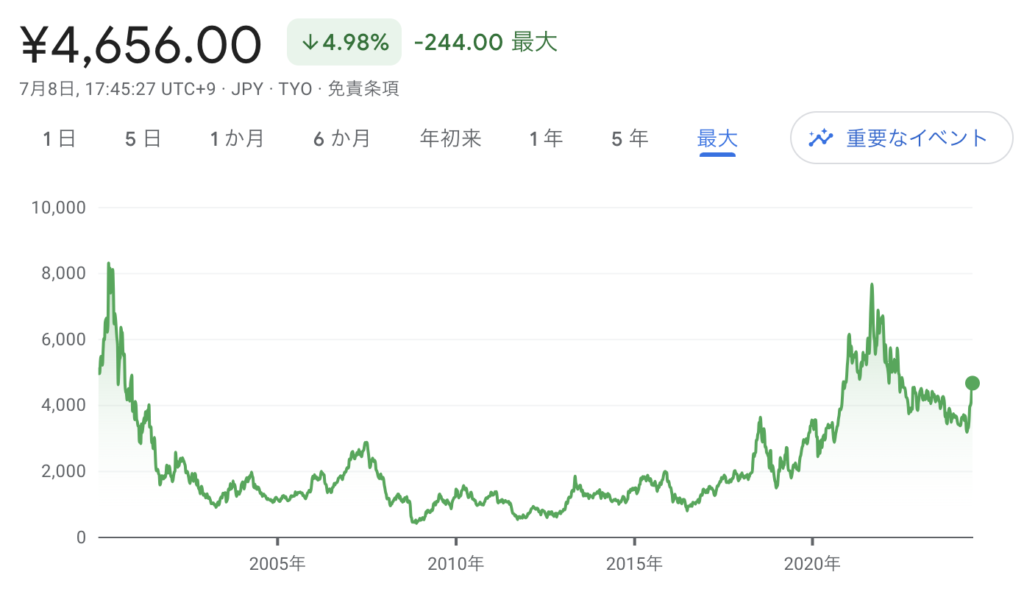

太陽誘電 株価推移

直近パフォーマンス

2021年9月に7,000円超えを記録した後は数年にわたって下落傾向が継続。昨年からの日経平均の大幅上昇に出遅れていましたが、2024年5から6月にようやくトレンド転換。ここ数ヶ月で40%超えの上昇となっています。

上場来高値は2000年につけた8,000円超え!その頃に比べるとまだ半値近い状態です

株価上昇理由

AIサーバー向けに高容量品の需要が増加することや、アップルが生成AI機能搭載を発表したことにより株価が上昇。AI機能が搭載されることによってスマホの買い換え需要などに期待が集まっていると考えられます。

アップル関連銘柄の代表格もスマホ需要の低迷に苦戦していましたが、AIで流れが反転する兆しが見えてきています

太陽誘電 まとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。