【大和ハウス】株価成長も期待できる高配当銘柄!他ハウスメーカーとの比較で分かる特徴とは?

ハウスメーカーの中でNo.1の売上高を誇る大和ハウス工業。他社と比べても攻めの経営スタンスで事業を多角化。中でも。収益性の高い事業にコミットすることで高い成長を続ける企業になります。

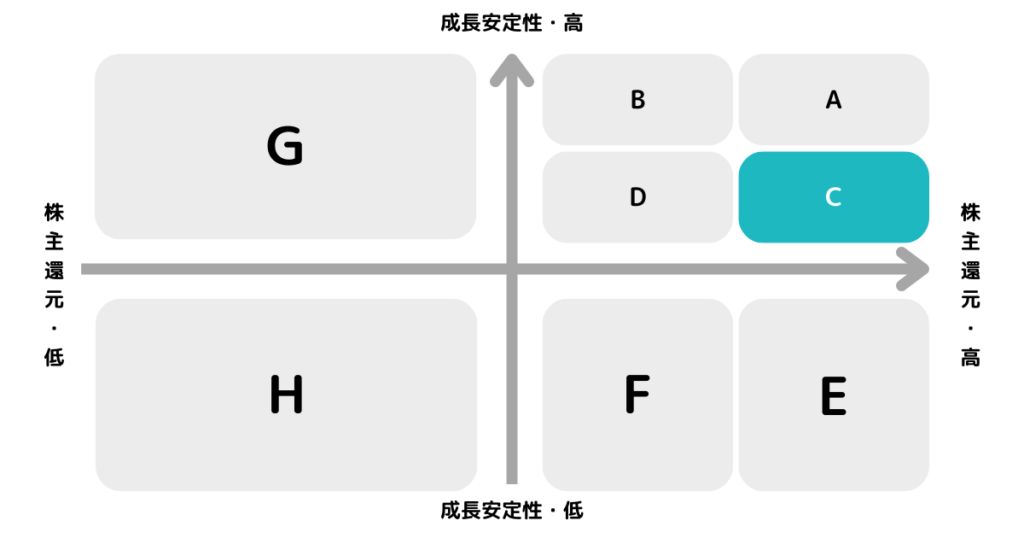

※A〜Hの投資分類はこちらを参考にしてください。

24/3期は減益予想も、今後も底堅い成長を見込んでおり「C」に分類しています。

大和ハウス 会社概要

No.1ハウスメーカー

1955年設立の大阪府大阪市に本社を構える住宅総合メーカー。「建築の工業化」を目指し、日本国内に初めてプレハブ住宅を持ち込み、建設の常識を覆した企業です。現在では住宅に限らず、多角的に事業を展開。

2023年3月31日時点で488社のグループ会社(うち海外企業297社)を有し、フォーチュン・グローバル500に14年連続ランクインする日本を代表する企業。

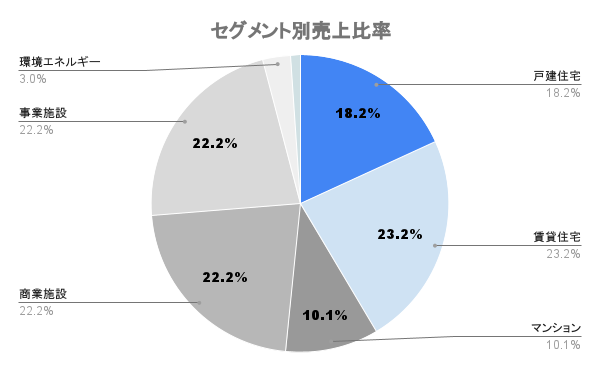

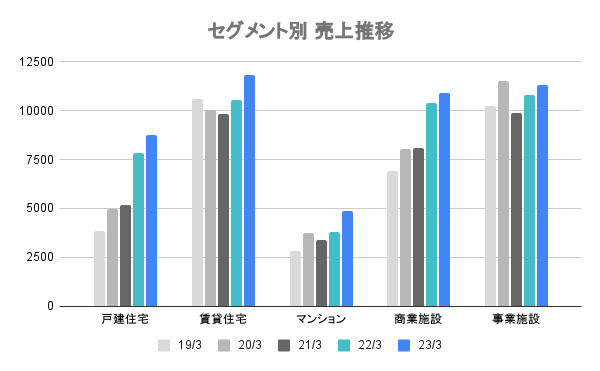

ポートフォリオから分かる特徴/強み

戸建住宅のイメージが強いが、割合は20%に満たない。商業施設や事業施設などにも積極的に展開するなど、一つの業態に依存せず多角的に運営していることが特徴。

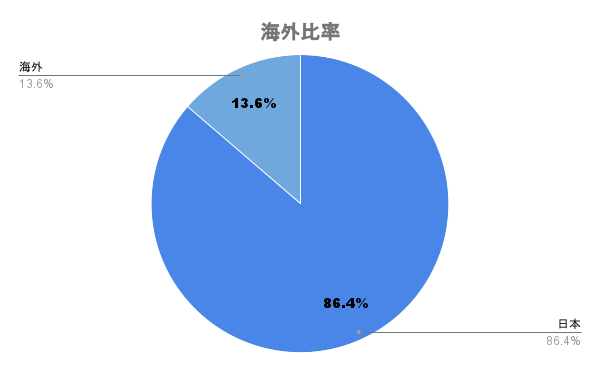

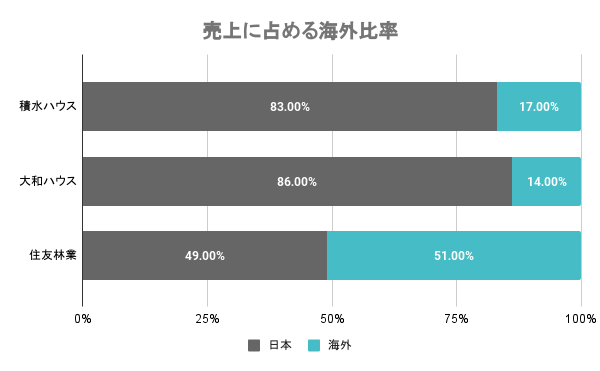

海外比率

会社全体の海外比率こそ約14%ですが、戸建住宅事業では約50%を海外が占めます。人口減少に伴い、住宅着工件数が減少する国内マーケットから海外への進出を進めています。

成長戦略

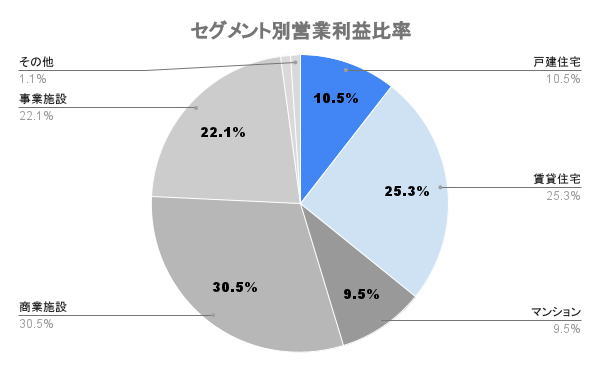

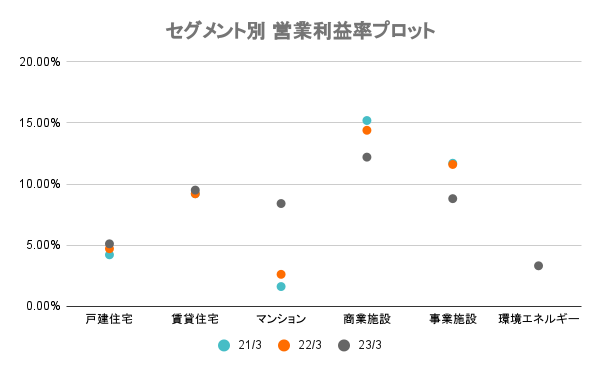

事業別に営業利益率を比較していくと商業施設や事業施設などの非住宅事業の収益性が高い。一方でマンション事業やは収益性が低く。課題事業と成長事業を切り分けて、後者に経営を集中していくとしています。

IR資料を見ても戦略が明確であり、成長の期待を感じる内容です。

上図は海外も込みの数字となります。収益力が高く、売上も伸びている商業施設が業績を牽引しています。

大和ハウス IR情報

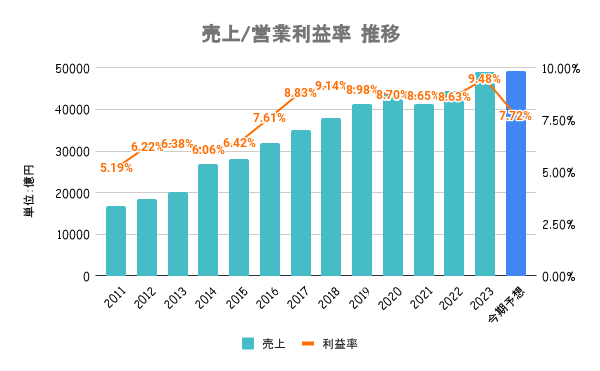

売上/営業利益率

大和ハウスの特徴は?

この10年で3兆円近く売上を伸ばしています。競合他社と比較して事業施設や商業施設などの非住宅の割合が高いことが特徴と言えます。

祖業だから続けるとかのこだわりはなく、収益性と成長にこだわっていると感じる企業です。

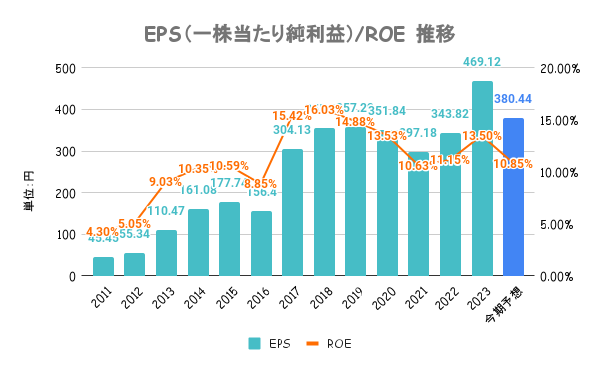

EPS/ROE

企業価値向上の取り組みは?

ROEは10%超えの高水準が続き、中期経営計画では13%を目指していくとしています。

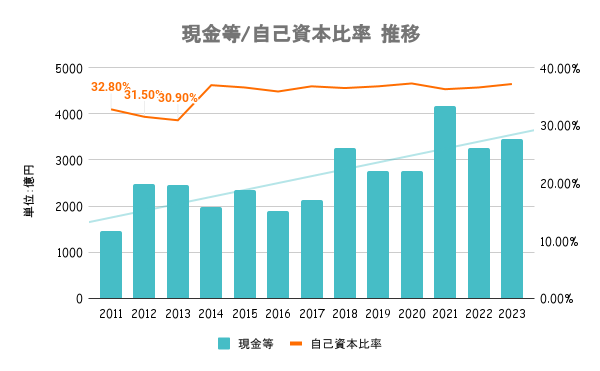

自己資本比率

- 有利子負債比率:80.84%

- 流動比率:212%

いずれの水準も高くはないが、低くもないといった水準です。最低限守る基準を決め、それ以外は成長投資および株主還元に充てるバランスの取れた財務と言えます。

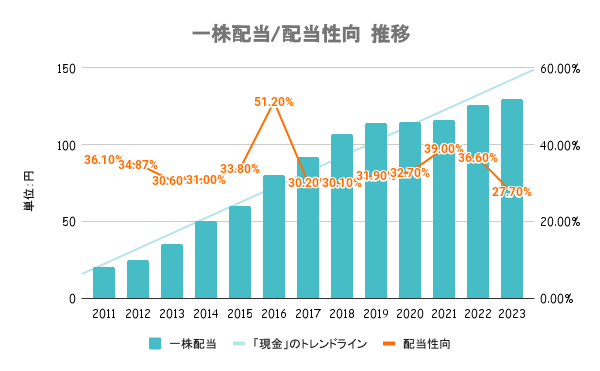

配当/配当性向

- 配当利回り:3.38%

- PER:10.37倍

- PBR:1.13倍

- 株主優待制度:あり

株主還元方針(配当方針)

配当性向35%以上、かつ一株当たりの配当金額の下限を130円とした上で、業績に連動した安定的な配当の維持に努めるとしています。

14期連続増配

24/3期も増配予定で14期連続増配となります。配当方針では業績に連動と謳っていますが、実際はかなり累進配当に近い方針と考えられます。

株主優待

所有株式数に応じた共通ご利用券を贈呈。大和グループが運営するホテル、ゴルフ場、ホームセンター、スポーツクラブなどの施設やグルメギフトなどにも活用できるものとしています。

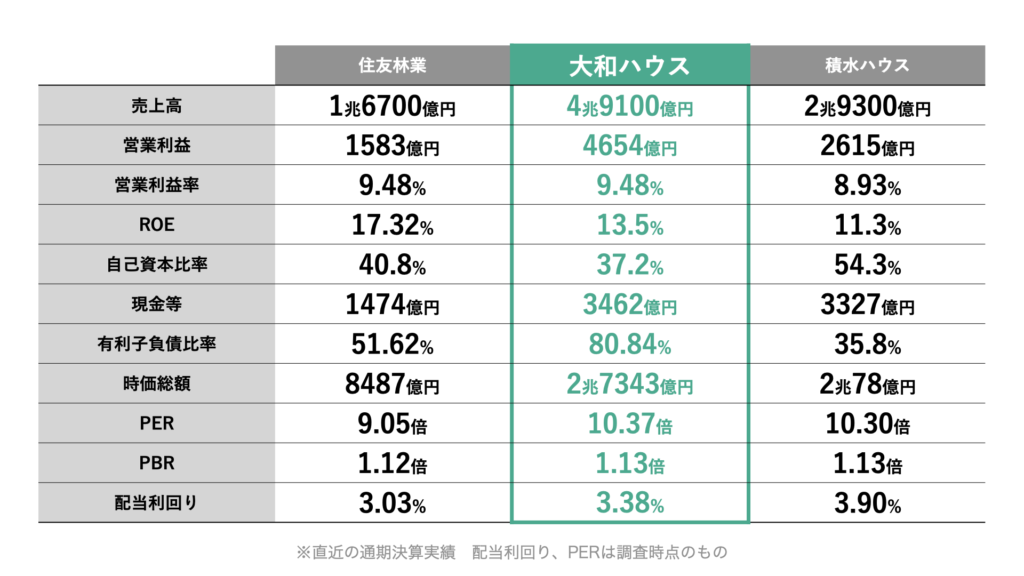

大和ハウス 競合比較(積水ハウス、住友林業)

積水ハウスとの比較

財務を固めて堅実な積水ハウスに比べ、有利子負債を使いながら成長投資にも積極的なのが大和ハウス。多少ガードを下げながらも、積極的に成長を求める経営スタンス。

住友林業との比較

各社、成熟市場の日本から海外(特にアメリカ)への進出を進めています。中でも売上に占める海外の比率が高いのが住友林業。非住宅など多角化を進める大和ハウスに対し、戸建住宅を中心に海外に積極進出する住友林業と見ることができます。

大和ハウス 株価/将来性について

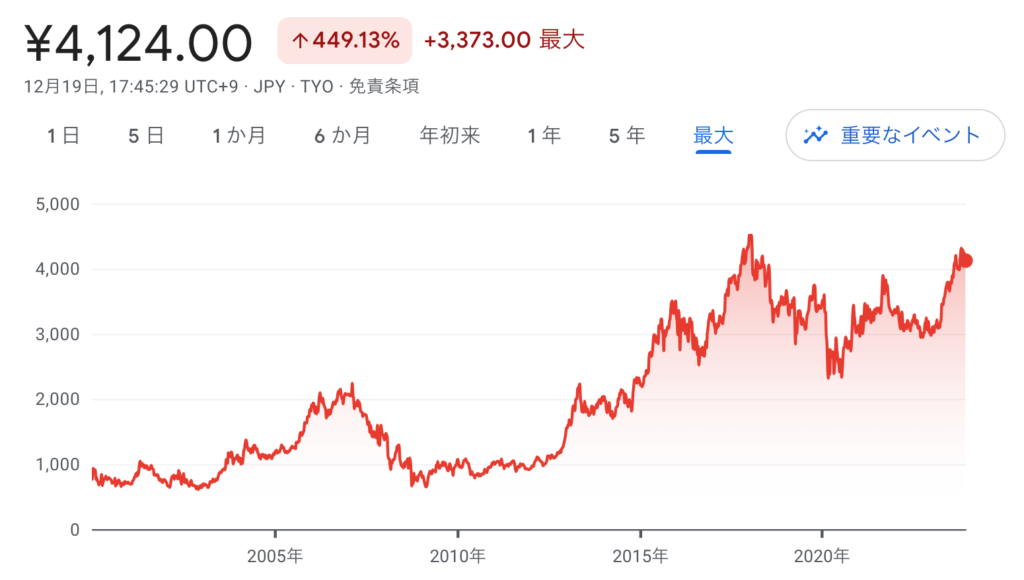

株価上昇の理由は?

年後半にかけて、米金利の動向を踏まえて上昇傾向。利上げの打ち止めや、2024年の利下げ観測により住宅市場の回復を見込み株価にも好影響を与えています。

リスク

米国の金利状況及び日本の金利状況も業績や株価に影響を与えます。また、住宅ローン減税など国の税制でも影響を受けるため、米国及び日本の税制の行方にも注意が必要です。

将来性

かつてから機動的に事業を展開。今後も稼ぎ頭の事業施設、商業施設、そして戸建住宅(海外)に重点投資を進め、資本効率性の面で課題がある事業は、再構築事業と位置付け再建・再編を急ぐとしています。

過去の実績からも説得力があり、個人的には成長期待が高いと考えています。

大和ハウス まとめ

- 戸建住宅に特化せず事業の多角化を進め、売上高業界トップの総合住宅メーカーに

- 自己資本はそこそこに積極的に投資に回し、2026年度に向けて海外事業へ積極的に投資

- 2026年度までの一株配当の下限を130円に設定、株主優待も行うなど株主還元も積極的

- 財務健全性を維持しつつ成長投資を惜しまない、多少ガードを下げながらも攻めるスタイルを応援できる方におすすめの高配当銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。