【クボタ】株価下落の理由は?今後の行方や将来性について徹底解説

農機メーカーのイメージが強いクボタですが、実は建機メーカーとしても北米で躍進中の銘柄です。配当利回りこそやや物足りないですが、2023年度も増配で13年連続非減配の安定銘柄になります。今回はそんなクボタへの投資妙味を解説していきます。

クボタ会社概要

国内トップシェア農機メーカー

国内トップシェア(世界No.3)の農機メーカー。創業は1890年、国内初の鋳鉄管の量産に成功し、日本の上水道の普及に大きく貢献してきた会社。1900年代中盤より農機の生産に乗り出し、今ではグローバルにトップシェアの製品を多く誇ります。

- ディア・アンド・カンパニー(アメリカ)

- CNHインダストリアル(欧州)

- クボタ(日本)

クボタ特徴/強みは?

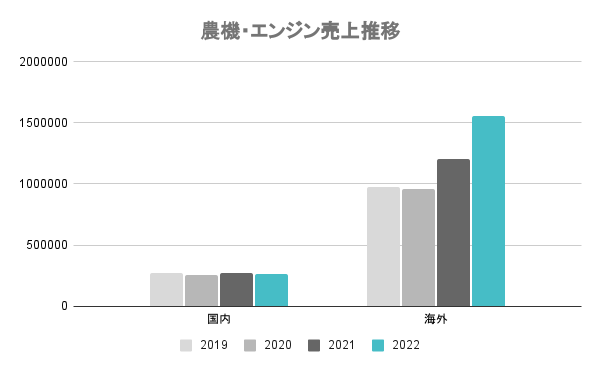

ディーゼルエンジン製造における技術力が強みであり、エンジン単体での製造・販売も手掛けます。

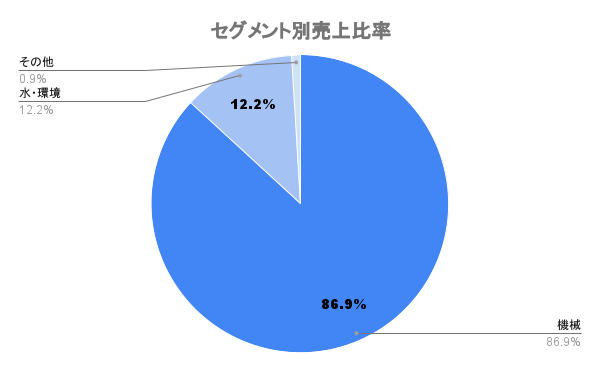

主力は機械(農機・エンジン)事業

- 機械:農機・エンジン、建設機械

- 水・環境:パイプシステム、素形材・都市インフラ、環境

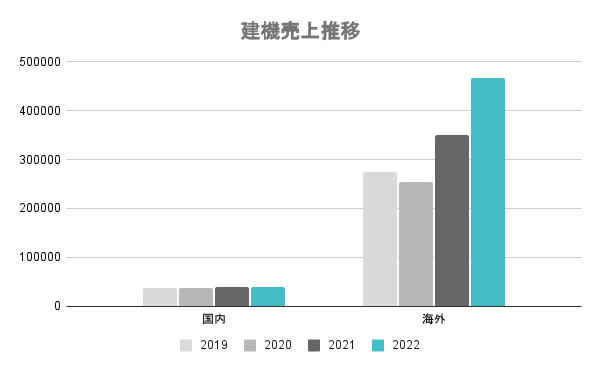

建設機械(建機)も

キャタピラーやコマツが主力の建機事業にも進出。北米を中心に小型建機のラインナップを拡充し、順調に売上を伸ばしています。住友建機とOEM供給に向けた検討もスタートするなど、中型建機にも新規参入。

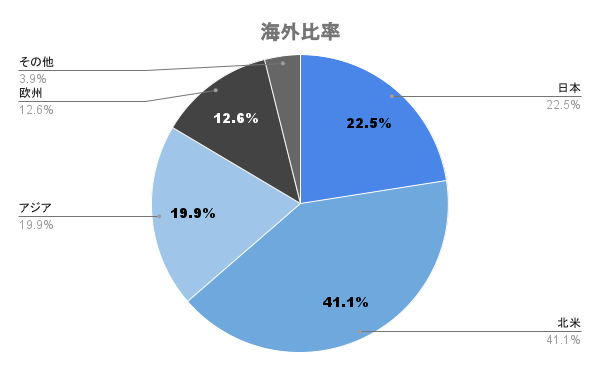

海外比率(円安効果)

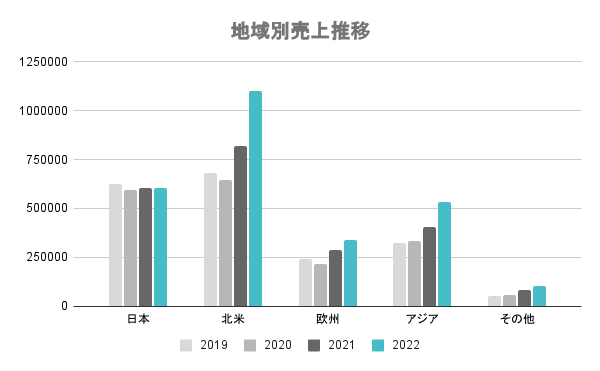

北米が主力

海外比率は約8割。中でも北米が圧倒的なシェアを誇ります。主力の農機に加え、建機でも北米市場の底堅い需要で伸長。

為替(円安/円高)影響

上記の通り海外売上高比率が高く、現地通貨建てで取引を行っているため、為替による影響は大きいです。

北米・インドが成長市場

米インフラ投資法を追い風に北米の建機事業が大幅に伸長。印トラクターメーカー買収でASEANへの事業拡大を目論みます。

クボタ過去業績

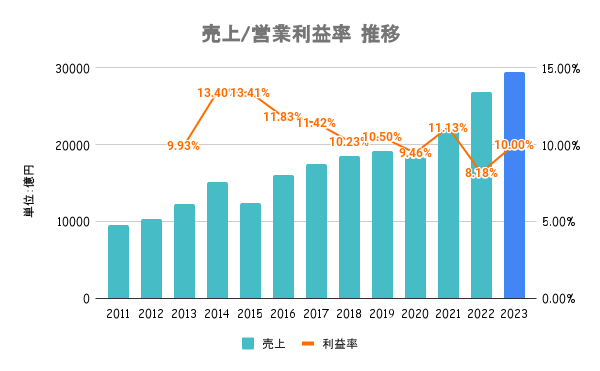

売上/営業利益率

2022年度増収減益の理由

売上は円安や値上げ効果によって上がったものの、生産効率の悪化や材料費の高騰などにより減益。

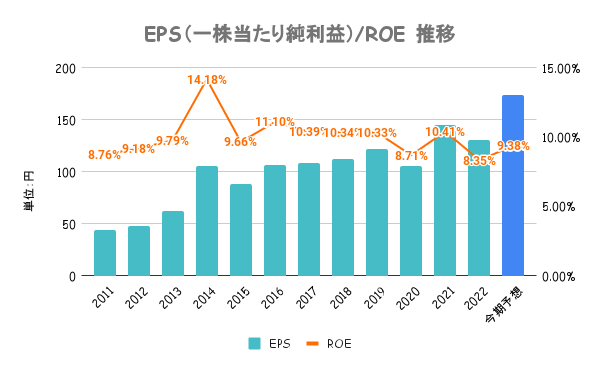

EPS/ROE

自社株買いも

堅調な業績に加え、ここ数年は200億円規模の自社株買いを毎年実施。結果、EPSは右肩上がりに成長。

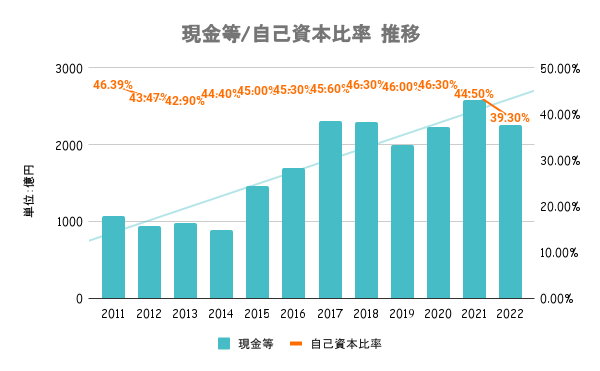

自己資本比率

- 有利子負債比率:85.95%

- 流動比率:144%

いずれも及第点の水準で、成長投資とのバランスが取れている印象です。2022年度も1000億以上投じて印トラクターメーカー買収。

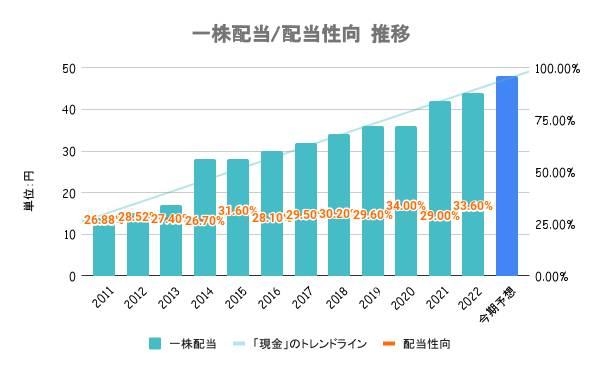

配当/配当性向

- 配当利回り:2.26%

- PER:12.28倍

- PBR:1.15倍

- 株主優待制度:なし

配当方針

安定的な配当の維持及び向上を基本方針としています。具体的には総還元性向40%以上を目標とし、今後50%を目指していきます。

13年連続非減配

2023年度も増配予定で13年連続非減配となります。ここ10年で3倍弱の増配率。

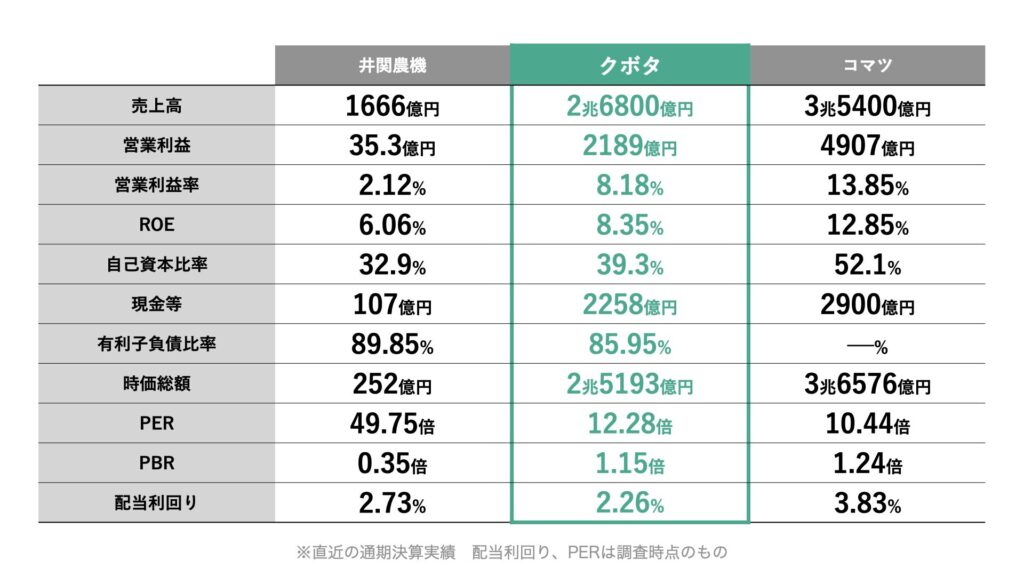

クボタ競合比較

PER/PBR/時価総額

建機で競合するコマツと比較すると市場の評価が高いことが分かります。営業利益はコマツの44%ほどですが、時価総額は約70%。

収益性もコマツ優位ですが、成長性・安全性はクボタの方が評価が高いと考えられますね。

クボタ株価/将来性について

株価上昇/下落理由は?

2023年度2度業績の上方修正。円安効果が大きいですが、2度目の上方修正では物足りなさもあり、逆に株価は軟調な展開となりました。

リスク

足元では為替の影響が大きいですが、中長期的には脱エンジン、中国メーカー台頭による競争の激化が挙げられます。利益率が高い企業ですが、競争の激化により利益率が低下する懸念もあるので注意が必要です。

将来性

北米建機市場、市場の拡大が見込めるインド市場を成長ドライバーと位置付けます。競争は激しいことが予想されますが、市場自体はまだまだ伸びる市場であるだけに、まだまだ成長の期待がもてます。

クボタまとめ

- 国内トップシェアの農機に加え、円安効果もあり建機が大幅に業績伸長

- 北米建機、インド市場を成長市場に位置付け投資拡大

- 配当利回りは高くないが、13年連続非減配の安定配当

- そこそこの配当を得つつ、中長期的な業績/株価の上昇に期待の銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。