【ナカニシ】23年決算減益発表で将来性は?注目の小型株へ投資におけるリスクと合わせて解説

売上高300億円前後の小型株ながらグローバルシェアの高い製品を有するナカニシ。高収益企業であり、ここ数年は業績も急拡大。配当、株主優待に加え、株価上昇余地など、ナカニシへの投資妙味について考察していきます。

ナカニシ会社概要

NSK

1981年設立、東証スタンダード市場に上場する歯科医療機器の製造・販売を行うメーカー。栃木県鹿沼市に本社を構え、海外15カ所に販売拠点を有し、世界135カ所以上に展開している企業です。

グローバルニッチ企業

歯科用回転機器分野においては世界で「NSK」ブランドを築き、グローバルでNo.1シェアを誇ります。

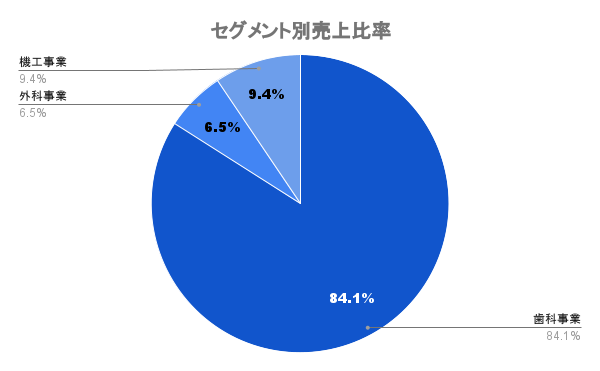

事業ポートフォリオ

- 歯科:歯科用ハンドピース、インプラントモーター

- 外科:外科手術用の骨切削ドリル

- 機工:自動車・航空機・精密機器等に使用するスピンドル・グラインダー

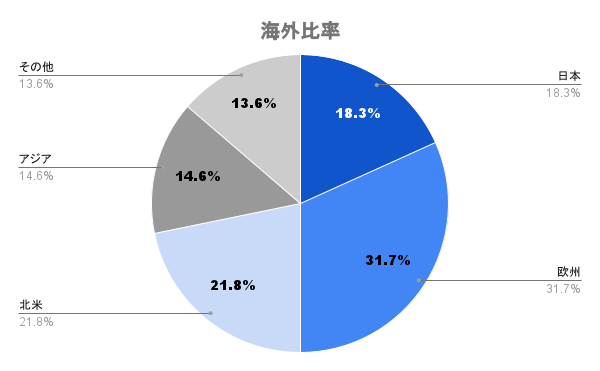

海外比率

世界各国に展開し、海外比率は80%を超えます。中でも中国市場、米国市場を注力市場として今後の事業拡大を睨みます。

2021年以降一気に中国拠点を開設。中国メーカーの台頭もある中、今後の成長の鍵を握ると言えます。

ナカニシIR情報(業績/財務/配当)

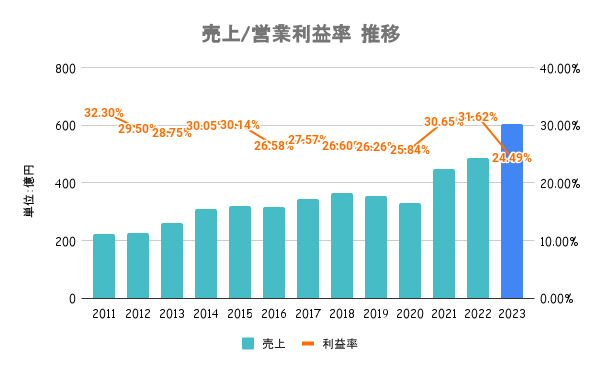

売上/営業利益率

業績伸長の理由

2021年は歯科医院への給付金の交付の影響もあり、大きく業績伸長。2022、2023年は円安も後押ししますが、部品価格の高止まりや人件費増もあり2023年は利益率低下の見込み。

部品工場の増設も生産を上げる要素になっています。

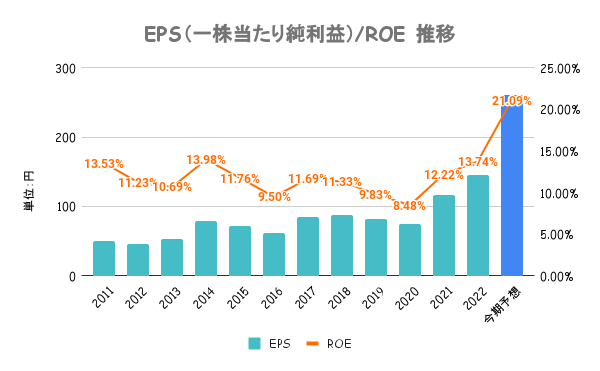

EPS/ROE

自社株買いの実施

2022、2023年と約25億円規模の自社株買いを実施。好調な業績と相まってEPS、ROEともに上昇傾向。ROEの目安は11%としていますが、大きく上回る高水準。

企業価値向上に向けた取り組みはあまり高くない印象です。

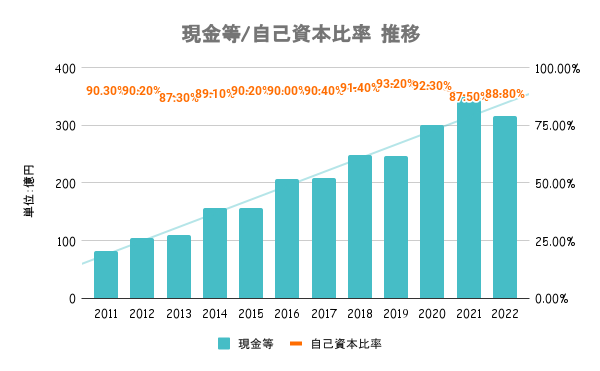

自己資本比率/キャッシュ

- 有利子負債比率:0.53%

- 流動比率:635%

財務の安全性は?

上図の指標、さらにはキャッシュフローも営業CF、フリーCFともに長年黒字が継続。財務は強固で全く問題なし。いかに成長投資に充てるかが注目点であり、コア事業を強化する戦略的投資(M&A)を検討・実行していくとしています。

ここ数年投資が増えてきており、守りに入らず成長投資が続くか注目したいですね。

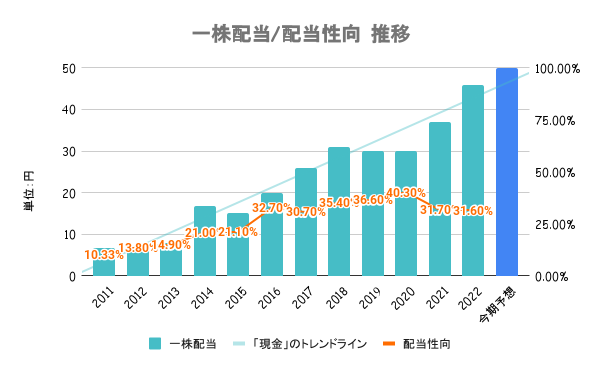

配当/株主優待

- 配当利回り:2.12%

- 総還元性向:51.6%

- PER:8.15倍

- PBR:1.74倍

- 株主優待制度:あり

配当方針/株主還元方針は?

安定的かつ継続的な増配を志向。自社株買いも含め、中期的な基準として総還元性向50%を目指すとしています。

キャッシュ豊富なだけに成長投資に回らないのであれば、配当もう少し増やして欲しい気もしますね。

株主優待

保有年数と保有株式数に応じてマックカードを贈呈。通常のマックカード同様、全国のマクドナルド店舗で利用できます。

外国投資家比率が高い(39.5%)だけに、格差是正から株主優待無くなるリスクはあると思うので、優待目当ては少し危険かと。

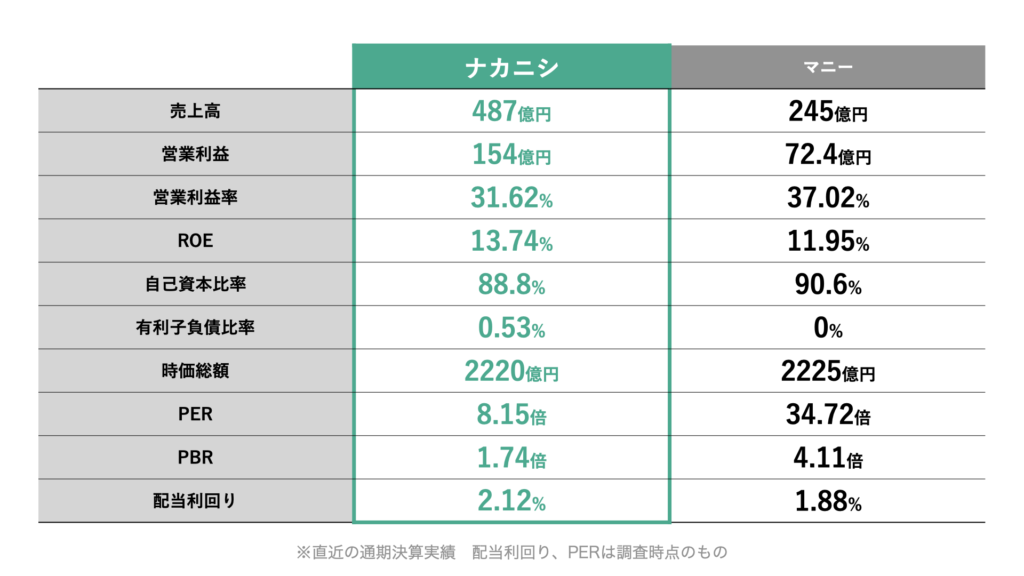

ナカニシ競合比較

PER/PBRの割安度

同じく歯科用治療器を扱うマニーと比較しているのが上図です。営業利益ではナカニシが倍以上ですが、時価総額はほぼ同じ。競合比で見ると割安水準と言えます。

PERは8倍と低いですが、今期一時的な利益を見込んでいるためです。2022年の利益想定で考えると、PERは16倍程度になりますので注意が必要。

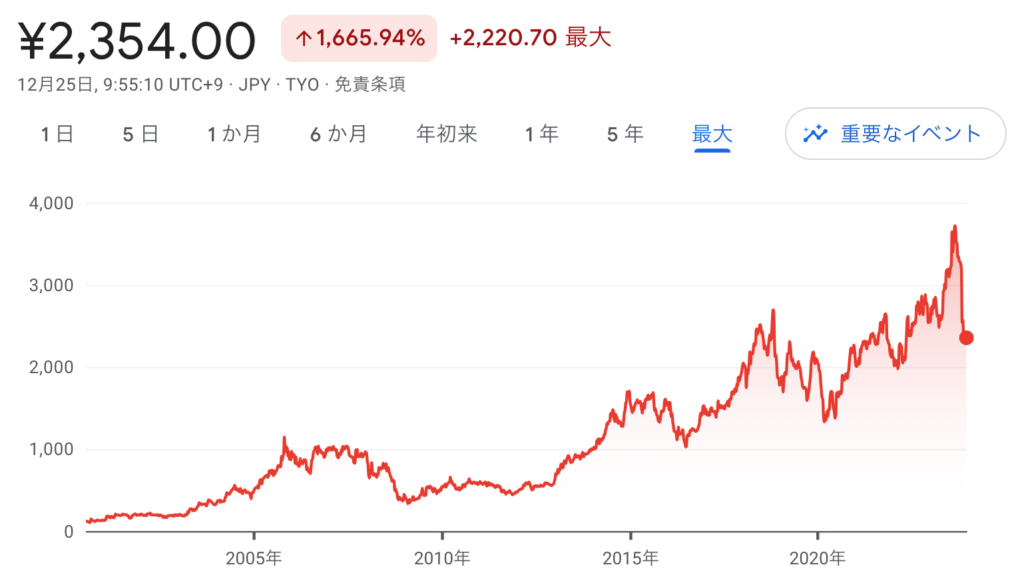

ナカニシ株価/将来性について

株価上昇/下落理由

2023年度通期予想の上方修正、下方修正が行われたためです。年前半は上方修正で人気を集めましたが、年後半は一転して下方修正。また、円高も相まって株価は低調な状況が続いています。

成長性/リスク

海外比率が高いだけにまだまだ成長余地は残されています。注力市場のアジア(中国)、アメリカでの売上が伸びているかが注目ポイント。それに向けて成長投資が行われているかにも注目したいですね。

逆に中国メーカーに台頭を許すと伸びが減速する可能性もあり、リスクと考えられます。

市場はあるだけに、良くも悪くも豊富なキャッシュの使い道次第で変化がありそうですね。

ナカニシまとめ

- 円安や設備投資の効果もあり、業績拡大傾向のグローバル歯科医療機器メーカー

- 海外比率80%超、中国市場、米国市場がさらなる成長に向けた鍵

- 財務は盤石も、いかに成長投資に資金投下するか使い道に注目

- 増配傾向の安定配当に加え、株主優待付きの銘柄

- キャッシュが多いだけに増配や成長投資(M&A)などの変化次第で株価の上昇も

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。