【日本電技】業績好調も将来性はいかに?累進配当導入で人気の高配当銘柄を考察

企業価値向上に向けて資本政策の見直しを積極的に行う日本電技。配当利回りも4%に近づき、株価も上昇中の銘柄となります。今回はそんな日本電技の事業内容や投資妙味について考察していきます。

日本電技会社概要

ビル空調システムなどのエンジニアリング会社

1959年設立のビル空調計装工事企業。ビルの空調設備や工場の生産設備など向けに、省エネシステムの構築など自動制御システム「計装」の設計・施工を行うエンジニアリング会社です。

強み/特徴は?

自動制御機器大手メーカー「アズビル」と提携。市場で圧倒的なシェアを占めるアズビルの最大手特約店(代理店)としてのネームバリューを活かせる点も強み・特徴と言えます。

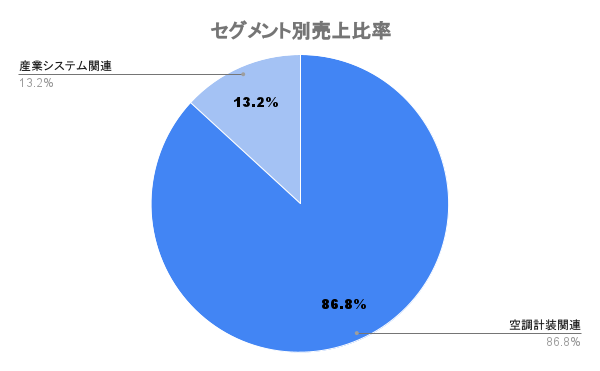

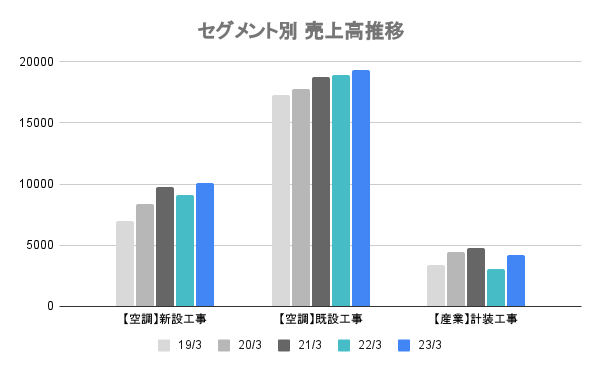

事業ポートフォリオ

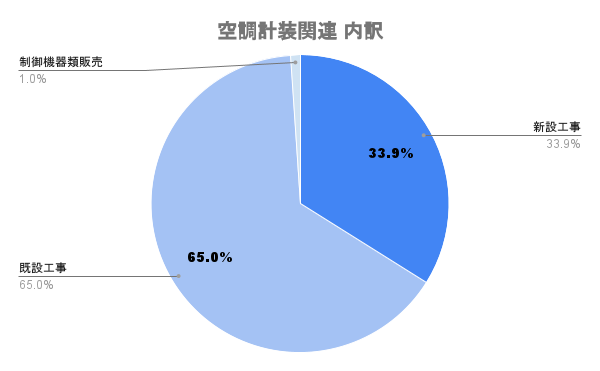

- 空調計装関連(営業利益率:23.32%)

- 新設工事、既設工事、制御機器類販売

- 産業システム関連(営業利益率:10.09%)

- 産業計装、制御機器類販売

アフターマーケットが主力

空調軽装関連がメインセグメントになりますが、中でも既設工事(アフターマーケット)が全社売上の半分近くを占めます。新設工事よりも省工数で行うことができるだけに、人手不足が懸念される業界の中でも安定収益源となります。

産業システム関連が成長戦略の軸

成長戦略の軸とするべく、組織再編を行い産業ソリューション事業部を発足。本事業は主に工場における、各種搬送ライン向けの計装工事や各種自動制御を手掛けます。業界としては食品メーカーがメインとなります。

中長期的な成長を見る上では、産業システム関連事業が伸びているかどうかに注目したいですね。

事業の状況を深掘り

新設・既設ともに堅調

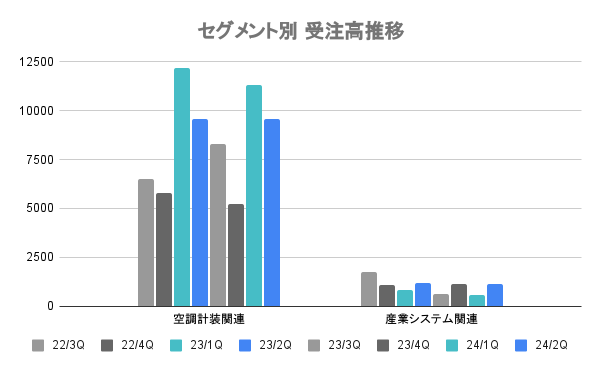

新設、既設ともに上昇傾向。成長領域の産業システム関連は大型案件の有無等でやや凹凸があるため、今後も注視していく必要があります。

受注も引き続き堅調

23/3期に過去最高の受注を記録しましたが、24/3期も中間時点まで堅調に推移していることが分かります。残業上限規制への対応は懸念点です。

日本電技業績/財務/配当の安定性は?

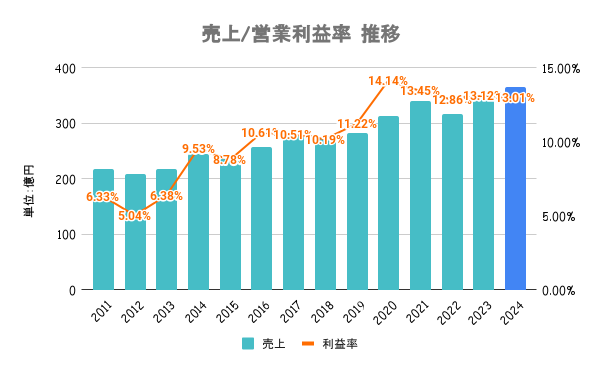

売上/営業利益率

24/3期増収増益の理由は?

空調関連は半導体関連・医薬品メーカーの大型工場案件や、大規模再開発案件も需要が増えています。工場における改修工事や公共施設向け物件における省エネ関連工場等も増加。

半導体工場建設や、省エネ工事は今後も需要が続くのではないでしょうか。

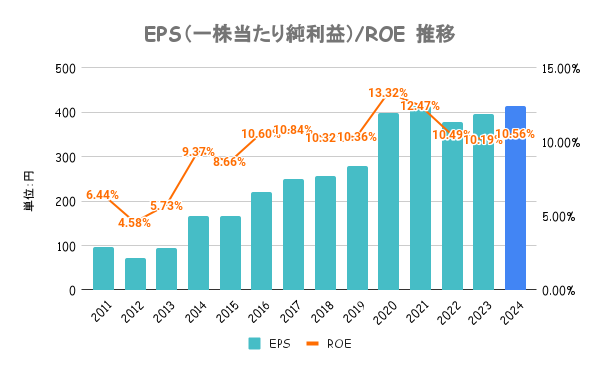

EPS/ROE

PBR向上を意識した各種取り組み加速

自社の資本コスト(WACC)を6%と算出。ROEは8%を下限に10%を継続して達成するように取り組んでいくとしています。更なる成長に向けた投資としてM&Aの検討や人的資本投資、IR活動の強化も。

うわべの施策を並べる企業が多いですが、本気度の伝わるIR資料は好感が持てます。

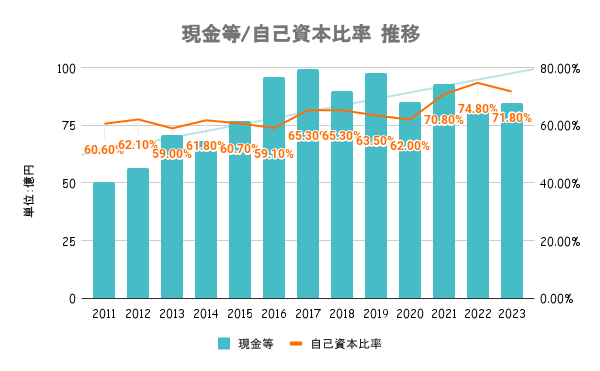

自己資本比率

- 有利子負債比率:0%

- 流動比率:243%

無借金経営

自己資本比率も高く、営業CFは10年以上プラス。借金もなく、財務はいたって健全です。

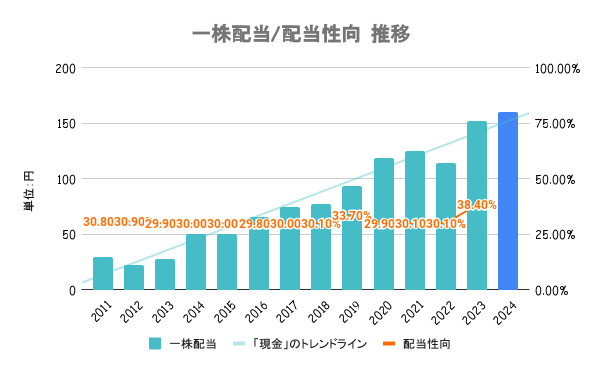

配当/配当性向

- 配当利回り:3.87%

- PER:10.00倍

- PBR:1.05倍

- 株主優待制度:なし

配当方針/累進配当

株主還元策充実の観点から、資本政策の基本方針の見直しを実施。従来の業績連動の配当性向30%から、DOE4%を基準とした累進的な配当に方針を変更しました。また、機動的な自社株買いも行なっていくとしています。

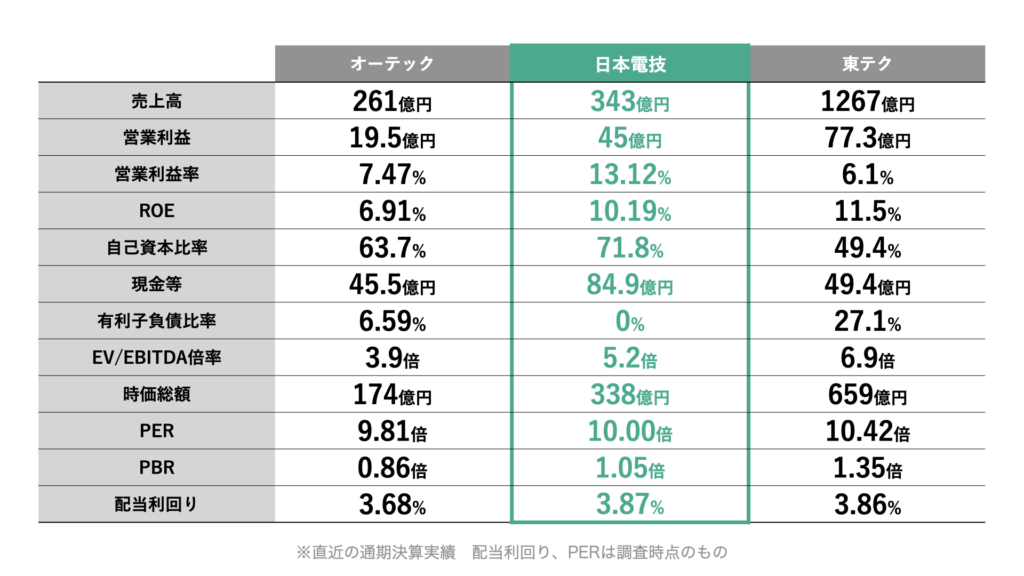

日本電技競合比較

PER/PBRは割安?

競合と比較すると並の水準。業界的にPERが低いことが分かります。内需型の企業であることなどが起因していると考えられます。

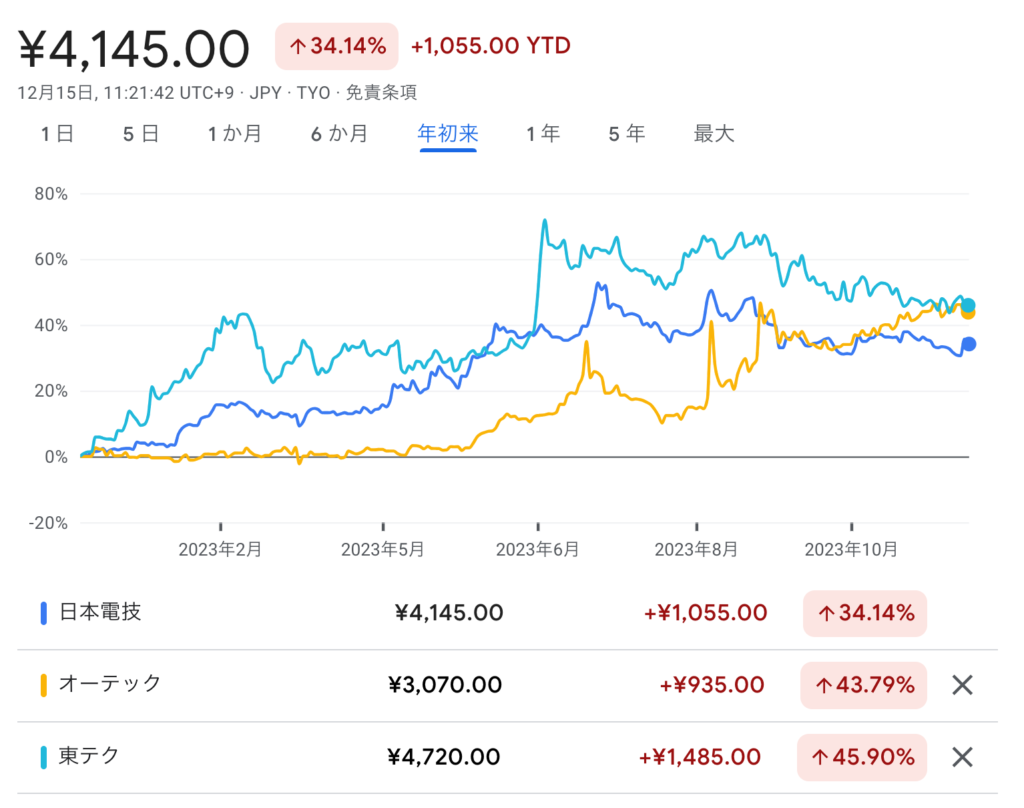

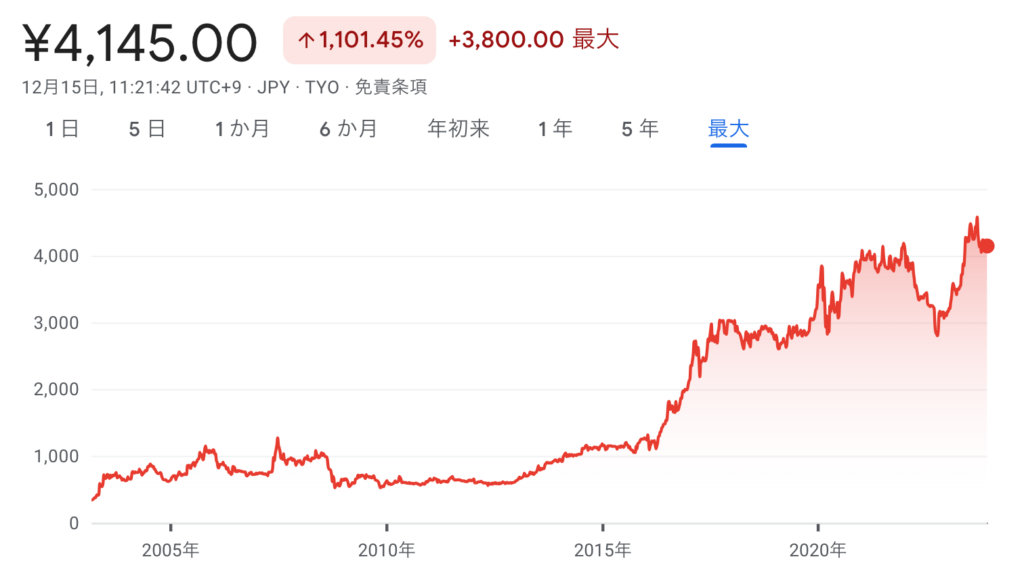

日本電技株価/将来性について

株価上昇の理由は?

23/3期の業績発表、また24/3期業績予想を踏まえて株価急上昇。年後半はやや軟調も、年初来で日経平均を上回るパフォーマンスとなります。

リスク

業績拡大には人手を増やしていく必要があります。生産年齢人口減少の中で十分に人材を確保することができるか。また、残業規制の影響もあり、受注をセーブしなければならない状況も想定されます。

将来性

製造業の国内回帰も進むと見られ、需要は堅調に推移するものと考えられます。また、省エネ需要なども業績後押しの材料に。安定した配当に加え、株価の上昇も期待できる銘柄ではないかと考えています。

日本電技まとめ

- 大型工場案件や省エネ需要が堅調に推移しており、右肩上がりの業績

- 今後も底堅い需要に期待ができますが、残業規制や人手不足などへの対応要

- 企業価値向上に向けた取り組みに積極的で、資本政策見直し

- 配当もDOEを基準とした累進配当に方針変更

- 株価の上昇に加え、安定した配当に期待ができる銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。