【日本製鉄】配当利回り4.3%超えの高配当銘柄!中長期の安定配当目的には不向き?

年初から大きく株価上昇により注目を集めている日本製鉄。配当利回りも4.3%を超えており、高配当株投資としての検討余地を考察していきます。

- 日本製鉄への投資を検討中の方

- 鉄鋼メーカーへの投資を検討中の方

- 新NISAの成長投資枠での投資候補を探している方

- PBR1倍割れの割安銘柄を物色中の方

日本製鉄

世界粗鋼生産ランキング

日本最大手の鉄鋼メーカーであり、粗鋼生産量国内No.1(海外では4番手)。2012年に新日本製鐵と住友金属工業が合併してできた会社であり、当初の会社名は「新日鐵住金株式会社」。2019年に現社名に変更して今に至ります。

- 宝武鋼鉄集団(中国)

- アルセロール・ミッタル(ルクセンブルク)

- 鞍鋼集団(中国)

- 日本製鉄(中国)

- 江蘇沙鋼集団(中国)

他、JFEスチールが14位、神戸製鋼所が57位にランクインします。

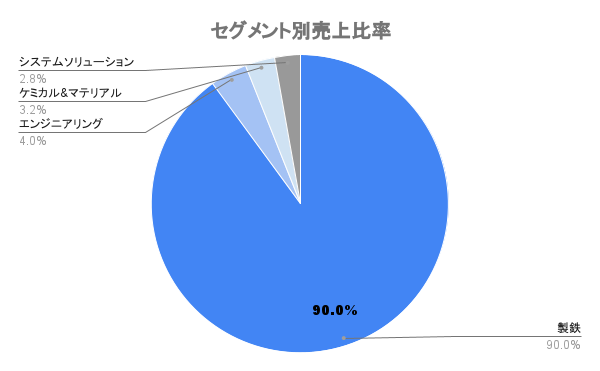

事業内容

本業の製鉄事業以外にエンジニアリング、ケミカル&マテリアル、システムソリューションの4事業で展開していますが、売上/営業利益ともに8〜9割が製鉄事業が占めます。

子会社「日鉄テックスエンジ」が展開するシステムソリューション事業は高収益事業ですが、いかんせん製鉄事業の割合が高いため、業績は製鉄事業次第と言えます。

- 山陽特殊製鋼

- 日鉄鋼板

- 大阪製鐵

- 日鉄建材

- 黒崎播磨

- 日鉄テックスエンジ

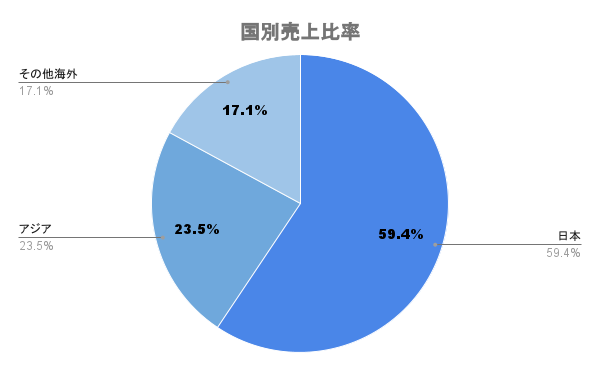

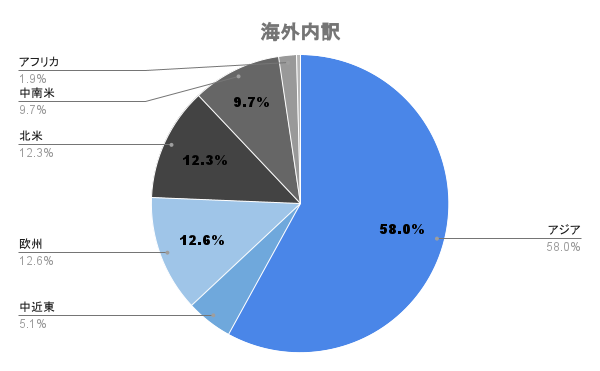

海外比率

海外比率は約4割。割合としてはアジアが圧倒的に多くを占めます。日本国内や最大市場の中国はすでに供給過多であり、各社成長市場のインドなどに市場を求めています。

国内市場

日本の鉄鋼生産は建設需要と自動車の繁栄により拡大を続けてきましたが、すでに鉄鋼需要はピークアウトしています。同じく、近年反映してきた中国も頭打ち感が見られ、各メーカーは今後の需要拡大が見込めるインド市場などにシフトしています。

インド市場

人口増加を背景に今後需要拡大が見込めるインド市場。日本製鉄もアルセロール・ミッタル(ルクセンブルク)との合弁会社「AM/NSインディア」に4100億ルピー(約7300億円)を投じるなど、成長市場への投資を加速させています。

業績

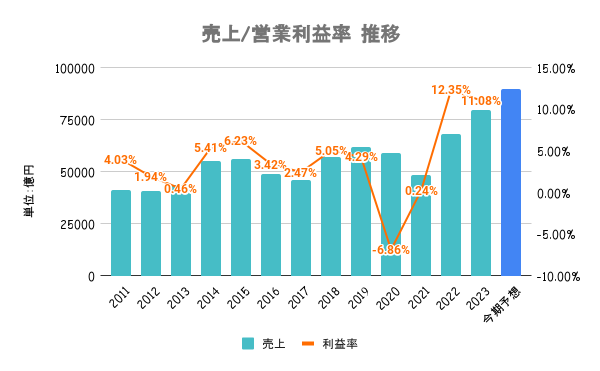

売上/営業利益率

22/3期、23/3期は原材料価格の上昇に伴う、鋼材価格の引き上げで利鞘が拡大し、業績が大幅に拡大。半導体不足による需要減を値上げの浸透で補っています。

強み

汎用品は中国・韓国などのアジアメーカーの台頭により、競合が激化。日本製鉄はハイテン材や電磁鋼板など、高単価製品で技術力を活かし、市場でも強みを発揮しています。

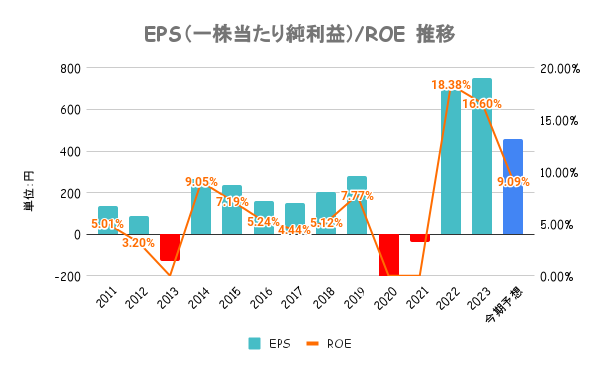

EPS/ROE

上図を見て分かるように、景気の動向によって業績が大きく変動する「シクリカル銘柄」であり、その中でも振れ幅の大きい業種と言えます。24/3期は主原料価格の反落により、在庫評価減を約3000億円計上見込みであり減益予想となります。

減損損失多く

主原料価格の上下による在庫の評価損益もそうですが、既存設備の廃止に伴う減損損失も頻繁に発生。需要の低迷を背景に、過剰設備の削減が頻繁に発生していることも業績の大きな変動要因に。

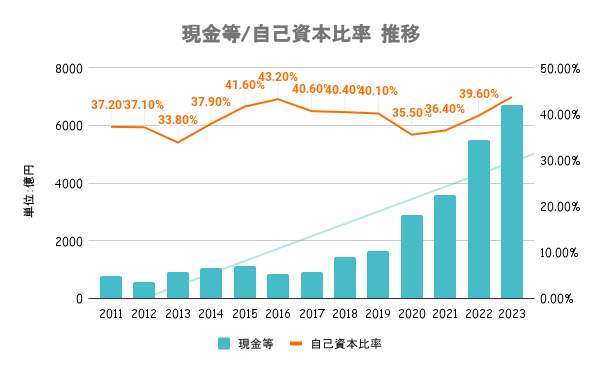

自己資本比率

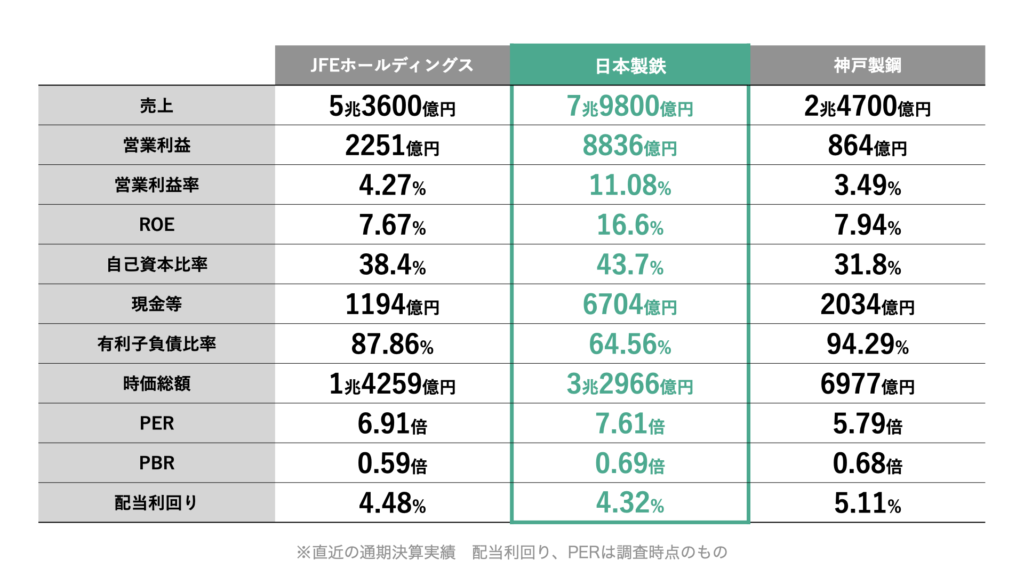

多額の設備投資やメンテナンスを必要とする業界だけに、自己資本比率は業界全体で低め。その中で自己資本比率、有利子負債比率(64.56%)ともに高水準。流動比率も134%と高く、相対的にも安全水準と言えます。

ただ、脱炭素化の煽りを受け、今後も多額の投資を必要とします。

脱炭素(カーボンユートラル)

二酸化炭素の排出量が多い業界だけに脱炭素に向けた取り組みが大きな重しとなります。現状は「高炉」を活用した生産が主ですが、より二酸化炭素を抑えることができる「電炉」への移行を進めます。

また、海外で水素製鉄への投資検討を進めるなど、生産性は下がるにも関わらず巨額の投資をしなければならない事業環境は大きなハンデと考えられます。

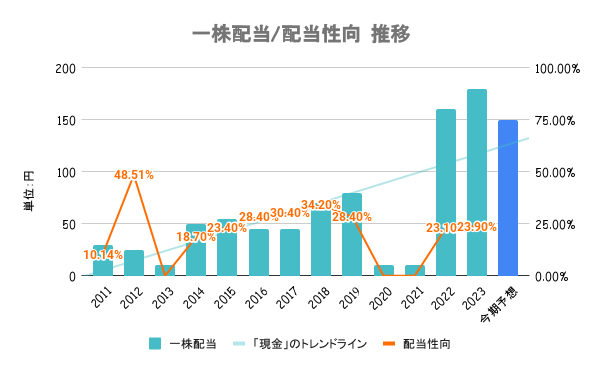

配当

- 配当利回り:4.32%

- PER:7.61倍

- PBR:0.69倍

- 株主優待制度:あり

24/3期は減配予想ですが、配当利回りは4%超えと高配当水準。ただ、配当は不安定ですので安定配当向きの銘柄とは言えません。配当性向は30%を目安としています。

株主優待制度

グループの活動に関する理解を深めることを目的とした、工場見学会への招待(抽選)及び経営概況説明会への招待(抽選)を実施。また、鹿島アントラーズ観戦招待券や紀尾井ホール演奏会への招待券(いずれも抽選)も贈呈しています。

競合比較

国内の鉄鋼需要が厳しいこと、事業環境(脱炭素)が厳しいことも相まって業界全体で株式評価が低いことが分かります。代表する3社いずれもPBRは1倍割れ。その中でも、最も安定しているのは日本製鉄と言えそうです。

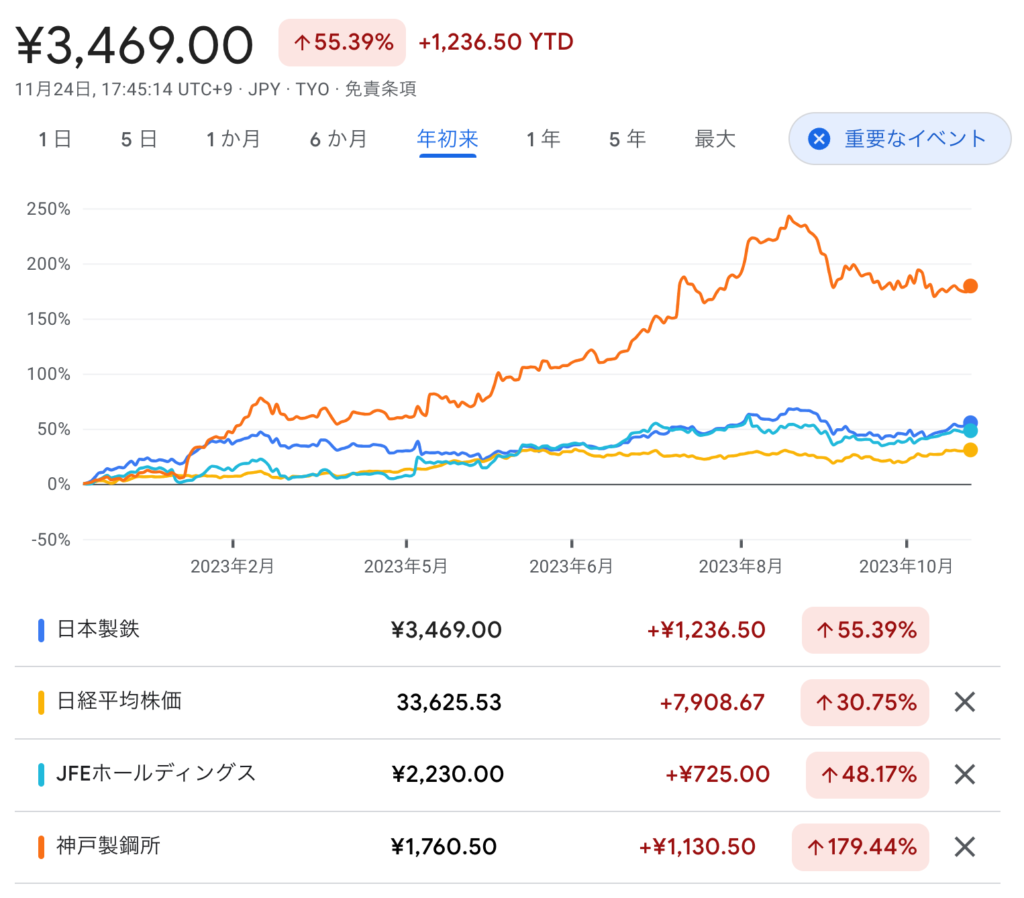

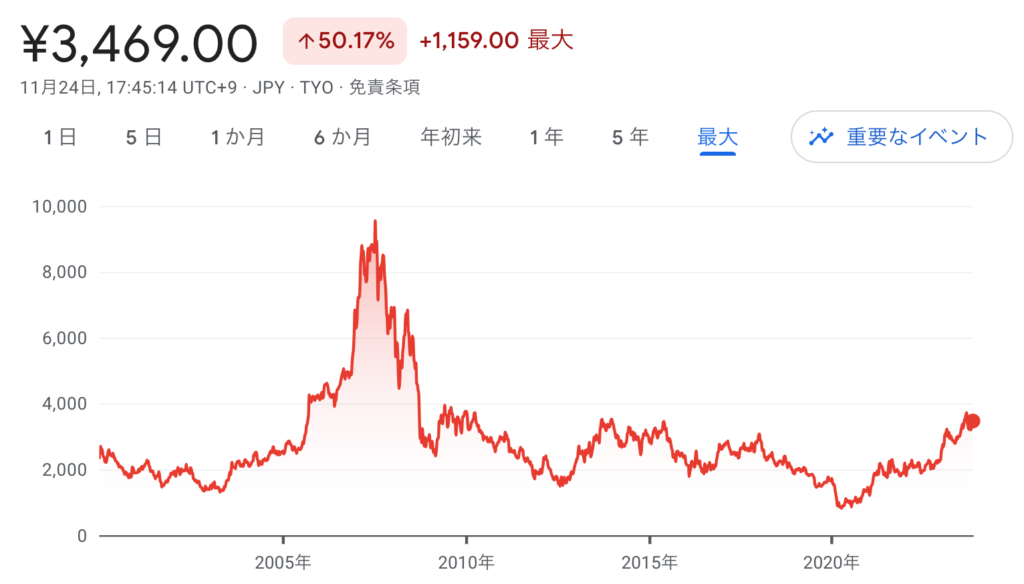

株価

値上げの浸透による純利益の拡大が功を奏し、年初から大きくアウトパフォーム。PBRも1倍を割れていることもあり、業界全体で株価好調であることが分かります。

バフェット銘柄?

PBRの低さもあり、NEXTバフェット銘柄の候補ではないかと注目されていることも株価上昇の恩恵と言えそうです。ただ、国内市場の厳しさや、事業環境(脱炭素)の厳しさを考えると、個人的にはここからの株価上昇は難しいのではないかなと予測しています。

まとめ

- 国内需要低迷も、単価アップの効果もありここ数年は利益上昇傾向

- 汎用品は中国企業の台頭もあり競争激化で、各社成長市場(インド)へ投資

- 脱炭素の流れで工法変更に伴う、投資の負担も今後の重しに

- 既存設備の廃止に伴う減損損失も多く発生し、最終利益は不安定

- 業績連動の配当のため、安定配当目的には不向きな銘柄

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。