【山九】甲子園の広告に映るが何の会社?投資対象として将来性はあるのか解説

甲子園の広告でたびたび見かける山九。老舗企業ですが、投資対象としても魅力的な銘柄です。今回はそんな山九がどのような会社なのかについて、過去の業績を振り返りながら考察していきます。

山九会社概要

総合物流企業

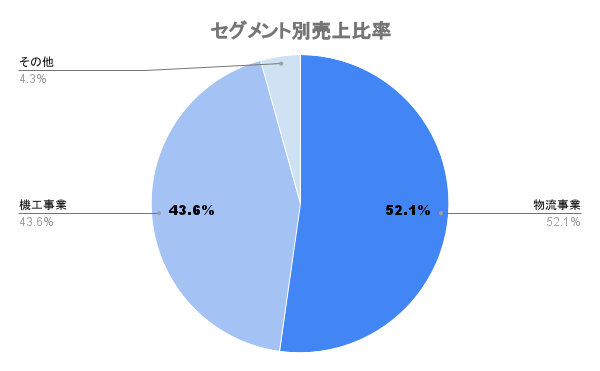

1917年設立の総合物流企業。主に物流事業と機工事業を展開し、業種は陸運業に属します。物流事業といっても、主にBtoB向けになり、普段我々があまり接することはありませんが、業界内では非常に知名度も高い会社です。

事業ポートフォリオ

「物流事業」では港湾運送や海上運送などを行い、「機工事業」ではプラントエンジニアリングを主に行っています。

かなり大物な荷物を運んだり、鉄鋼メーカーや化学工場などのプラントをメンテナンスするなど、大型設備や荷物を得意としています。主要取引先は日本製鉄で、売上の10分の1ほどを占めます。

プラントをメンテナンスする上でも、大型の荷物の運搬が欠かせませんので、大型荷物の物流で培ったノウハウをプラントのメンテナンスにもシナジーを生んでいるイメージですかね。

最近では、危険物倉庫を新設するなど、半導体やEV向けに需要の増えている分野へも投資をしているようです。ここでもやはり、運搬技術が活かされるのでしょう。

余談ですが、Youtubeにも山九が「橋」を運搬している動画が上がってたりしました。

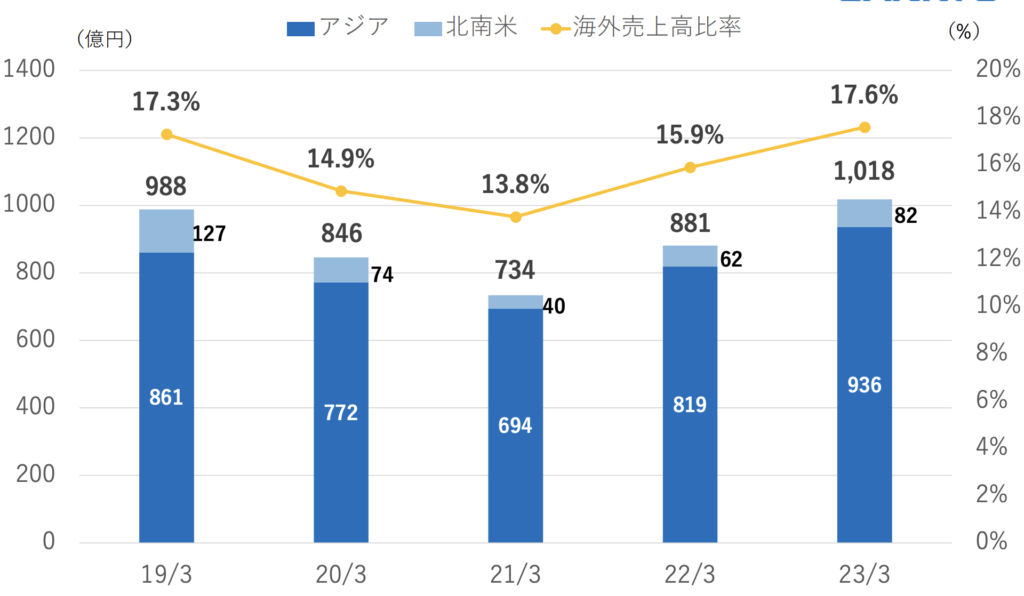

海外比率

東南アジアを中心とした海外進出も積極的で売上の2割弱ほど。中期経営計画でも、2026年度に向けて海外売上高成長率を25%向上(2021年度比)させる目標を掲げるなど、今後海外に注力していくようです。

山九過去業績

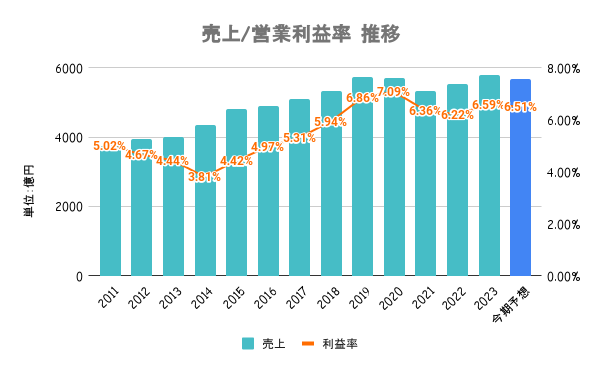

売上/営業利益率

コロナ前までは右肩上がりに成長していましたが、ここ数年は横ばいであることが分かります。主力の鉄鋼メーカーは、コロナ禍や半導体不足により生産量が落ち込んでいたこともあり低迷。

2026年度に6300億円まで売上高を上げる目標を掲げますが、今期予想は減収減益。目標達成に向けて暗雲。労働集約型のビジネスだけに、急成長は考えづらく、今期減収減益に終わると少し不安ですね。

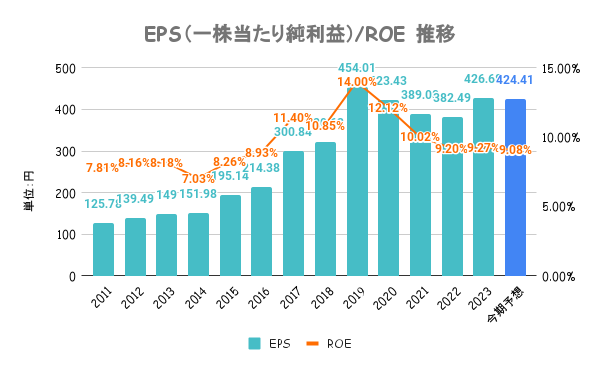

EPS/ROE

ROEは一つの基準とされる8%を超えてはいますが、EPS共に2019年をピークにヨコヨコなのが気になります。直近では、オマーンのQQ8社の構内作業および設備メンテナンスを受注。プラント系には強みを有してますので、どんどん海外に進めるようであれば伸びる余地はありそう。海外比率は注目していきたいですね。

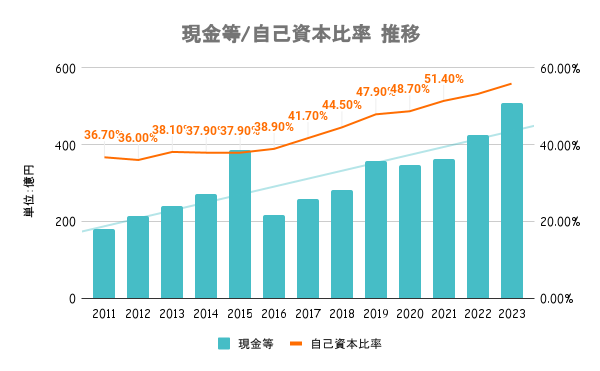

自己資本比率/キャッシュ

自己資本比率は年々上昇し60%に近づく一方で、有利子負債比率は減少傾向(18%)。財務は問題なさそうです。

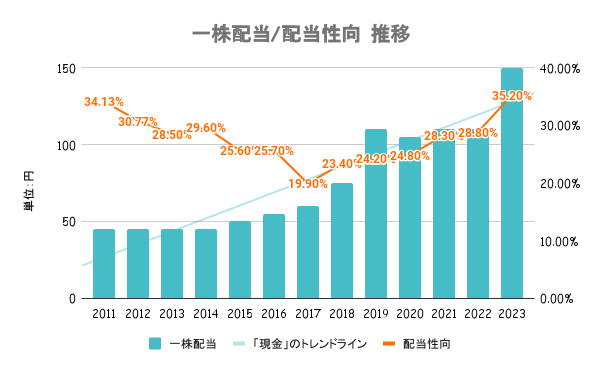

配当/配当性向

- 配当利回り:3.30%

- PER:12.10倍

- PBR:1.09倍

- 株主優待制度:なし

あまり高配当銘柄として名前が挙がることはありませんが、株主還元を厚くしており、面白い水準まで来ています。配当性向の基準を40%に上げるとしており、減益ですが今年も増配予定。

自社株買いも実施するなど、株主還元は良い感じになってきたので、あとは業績が上向き傾向になれば人気出てくるのではないかと考えてます。

山九株価

年初来で日経平均と比較しているのが上図です。年初来で10%近くプラスではありますが、日経平均は大きくアンダーパフォーム。高くも安くも無い水準かと思いますので、利益成長するのであれば、今でも全然買いだと思います。

注目ポイント

機工事業

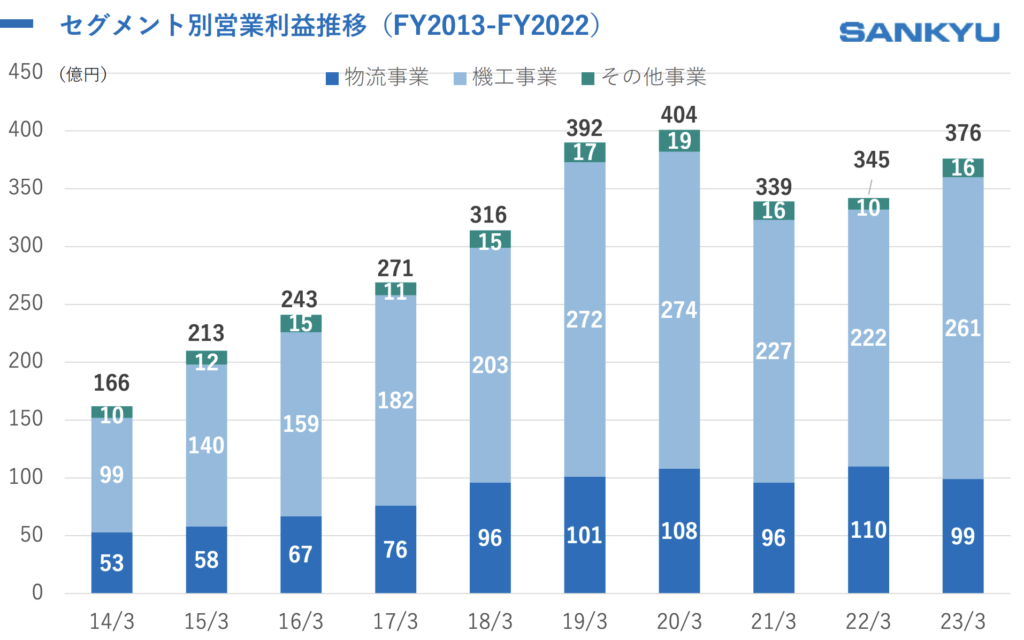

利益シェアで見ると「機工」事業(プラントの建設やメンテナンス)が高いことが分かります。かつ、業績もアップダウンがあるため、いかにこれを成長させるかが鍵になりそう。前述のオマーンの受注なんかもその一つですね。

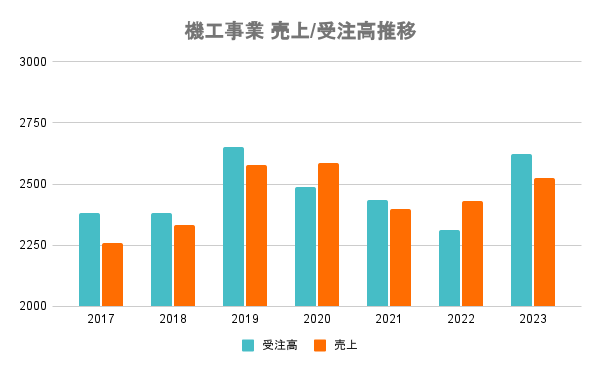

受注高

上図の通り、受注高が先行して高くなり、数年遅れて売上が上昇していることが分かります。23/3期は受注高が高くなっており、翌年以降も続いていくようであれば期待が持てますので、先行指標として「受注高」に注目していきましょう。

山九まとめ

- 右肩上がりに成長中も、コロナ禍を機に横ばいの水準が続く

- 株主還元を厚くしており、高配当の基準(3.5%)に近づいている

- 利益成長するかがポイントであり、「機工」事業が鍵を握る

- 海外プラント工場の建設やメンテナンスを増やしており、海外比率向上に注目

- 業績を見る上では受注高が重要な指標に

免責事故はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。