【エスケー化研】安定業績にも関わらず不人気の理由とは?キャッシュ豊富も割安銘柄

ここ数年は原材料高の影響を受けるも、長期で業績安定しているにも関わらず株価は割安水準のエスケー化研。今回はその理由や、株価上昇に必要なことについて考察を行なっています。

- ネットネット株への投資を検討している

- PBR1倍割れの割安銘柄を探している

- エスケー化研への判断に悩んでいる

エスケー化研会社概要

塗料メーカー

1955年創業の塗料メーカー。塗料の中でも建築用塗料へ注力しており、建築仕上げ塗材では国内シェア50%以上を誇りトップシェアの企業となります。

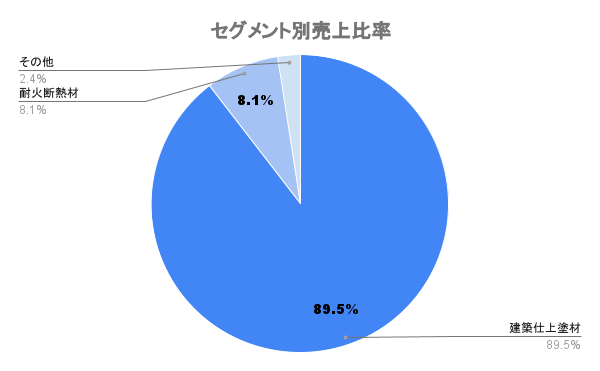

事業ポートフォリオ

- 建築仕上塗材:有機無機水系塗材、合成樹脂塗料など

- 耐火断熱:断熱材などの製造及び耐火断熱工事の請負

- その他:各種化成品の製造販売

主要販売先

販売代理店、建設会社、住宅メーカー等が主要取引先となります。

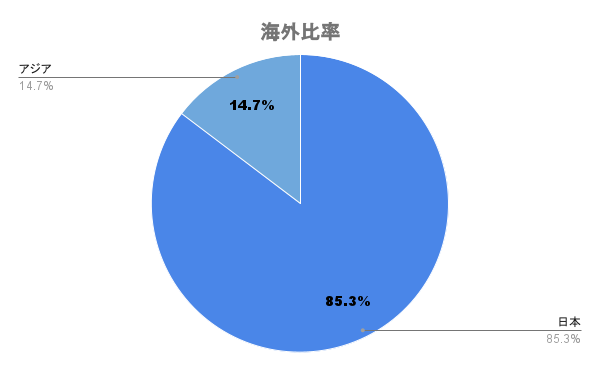

海外比率

海外比率は約15%。東南アジアを中心に6カ国に拠点を有しています。

エスケー化研過去業績

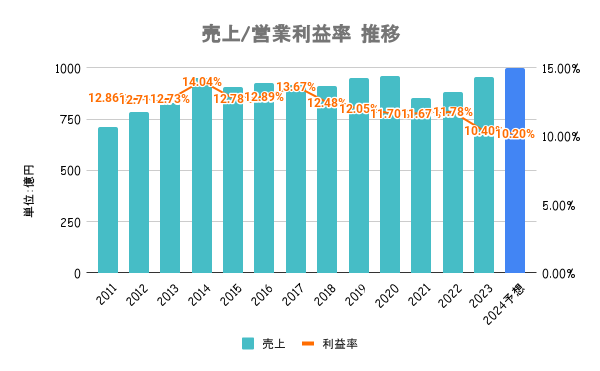

売上/営業利益率

業績上昇/下落理由

都市部や首都圏を中心とした大規模再開発案件が活発に推移。公共案件も後押しし、売り上げは上昇傾向ですが、原材料価格の上昇により利益率は低下傾向。

24/3期は苦戦する化学メーカーが多い中、業績はかなり安定してますね。

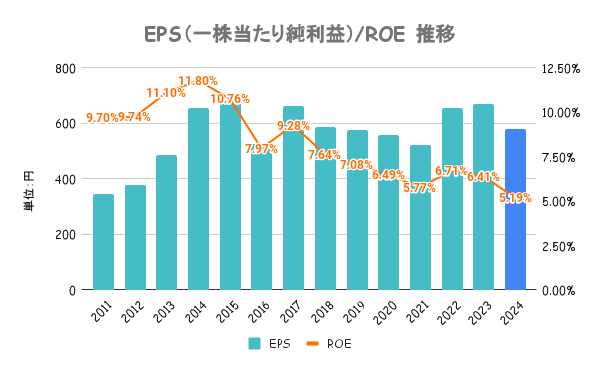

EPS/ROE

企業価値向上策/資本政策

ROEは低下傾向が続いており課題です。中長期的な企業価値向上の指標として、ROE8%、PBR1倍を目標としていますが、具体策の明示は無く積極的とは言えません。

ただ、今までは有価証券報告書にROE/PBRの記載はなかったので変化の兆しは見えますね。

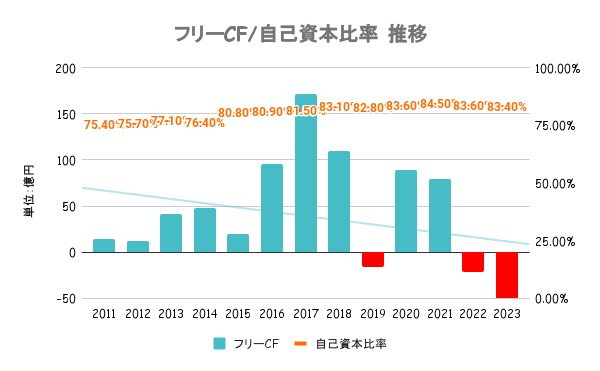

自己資本比率/フリーキャッシュフロー

- 有利子負債比率:2.13%

- 有利子負債額:30億円

- 流動比率:459%

財務の健全性は?

有利子負債以上に手元の現金を有しており、実質無借金経営。フリーCFが2年連続赤字は気になりますが、財務はいたって健全です。

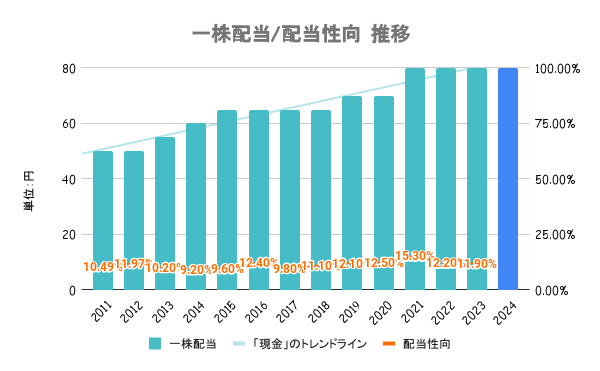

配当/配当性向

- 配当利回り:1.03%

- PER:13.48倍

- PBR:0.70倍

- 総還元性向:11.9%

- 株主優待制度:あり

株主還元強化/配当政策

将来に備え財務体質と経営基盤の強化を図りつつ、安定的な配当水準を維持することを基本としています。定量的な目標数値は定めていません。

財務盤石の割に配当性向は10%ちょいと少し寂しい水準。

株主優待

100株以上保有の株主に対して、5,000円相当のQUOカード等商品を贈呈。詳しくは会社HPをご確認ください。

100株購入すると80万弱必要で、総合利回りは1.7%前後。やはりもう少し配当の強化に期待したいです。

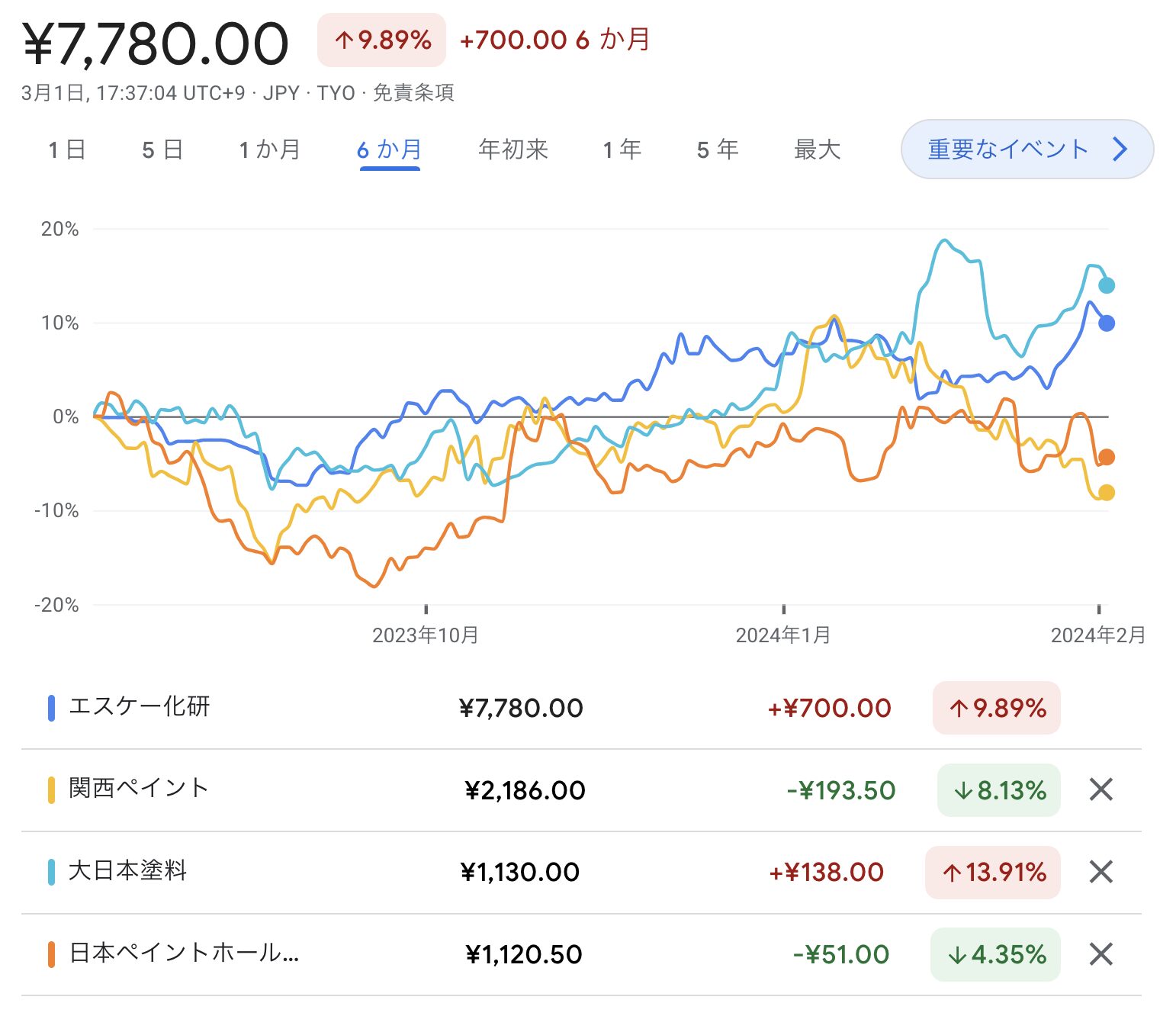

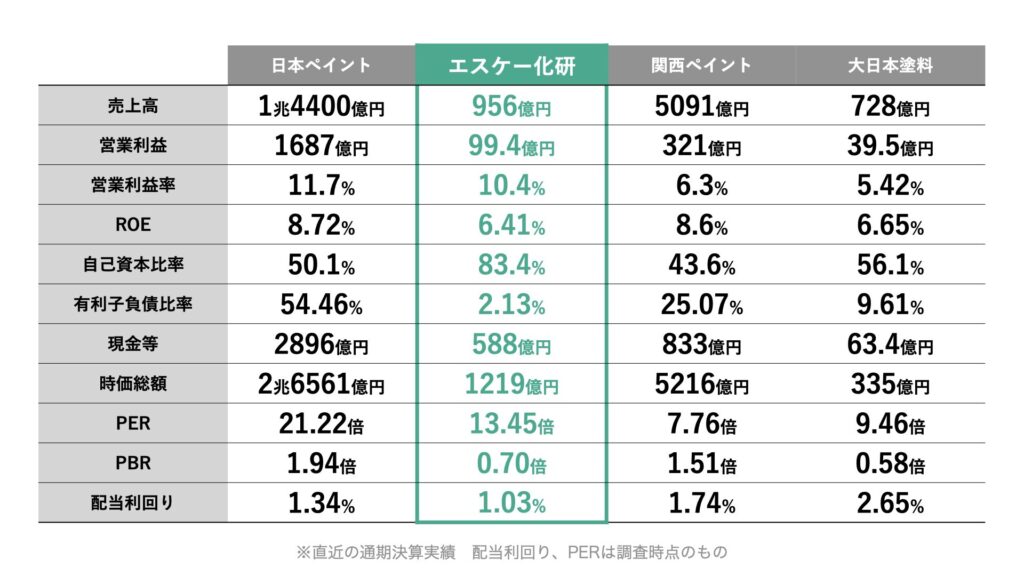

エスケー化研競合比較

PER/PBRの割安度

日本ペイントや関西ペイントなどの大手どころとPBRを比較すると割安水準です。海外売上比率が5割を超える2社に対して、内需がメインであることが市場評価が低い要因だと考えられます。

エスケー化研ネットネット株指数

ネットネット株については以下をご参照ください。

直近の決算短信と2024/03/01時点の時価総額でネットネット株指数を計算すると以下となります。

- 正味流動資産=1046億円

- 時価総額=1219億円

- ネットネット株指数=1.16

※1億円以下切り捨て

正味流動資産が時価総額の2/3以上を占めており、割安水準のネットネット株であることがわかります。

エスケー化研株価/将来性

株価上昇/下落理由

直近半年は日経平均をアンダーパフォーム。24/3第3四半期時点で進捗率100%を超えているにも関わらず、株価の反応は鈍く。配当利回りの低さや、単元購入で80万円弱という株価の高さなどが不人気の要因と考えられます。

キャッシュは豊富なだけにやり方一つで大きく変わりそうですが、その意識があるかですね。

リスク

日本以外ではアジアで事業を展開していますが、中心は中国になります。建設業界を相手にしてるだけに、中国の不動産不況はダイレクトに影響を及ぼすため、リスクとして認識が必要です。

エスケー化研まとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。