【SOMPO】10期連続増配の高配当株!三メガ損保との比較やリスクについて考察

10期連続増配に加え、直近は年率20%のペースで増配が続くSOMPOホールディングス。過去最高益予想を好感し、株価も上昇中の銘柄です。今回はそんなSOMPOホールディングスを競合と比較しつつ、リスクについても考察していきます。

SOMPOホールディングス

損害保険ジャパン

「損害保険ジャパン」を中核子会社に有する、保険会社を中心とした持株会社。2010年に損害保険ジャパンと日本興亜損害保険の経営統合により設立された企業です。

三メガ損保の一角

東京海上ホールディングス、MS&ADインシュアランスグループホールディングスと並んで「三メガ損保」の一角とされます。

- 国内損害保険:損害保険ジャパン、セゾン自動車火災保険

- 海外保険:Sompo International Holdings Ltd.

- 国内生命保険:SOMPOひまわり生命保険

- 介護・シニア:SOMPOケア

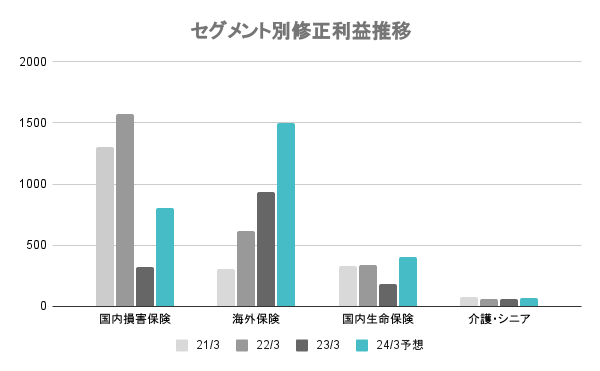

事業ポートフォリオ

生命保険事業・介護事業も

主力の国内損害保険は自然災害などによる、支払い保険次第で利益のアップダウン激しく。急上昇中の海外保険事業に加え、生命保険事業、介護・シニア事業も手掛けます。

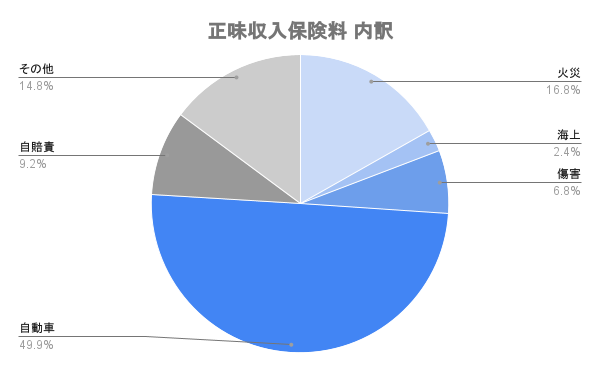

損害保険の主力は自動車保険

三メガ損保他2社の損保事業も自動車保険が中心ですが、中でも自動車保険の比率が高いのがSOMPOホールディングスです。

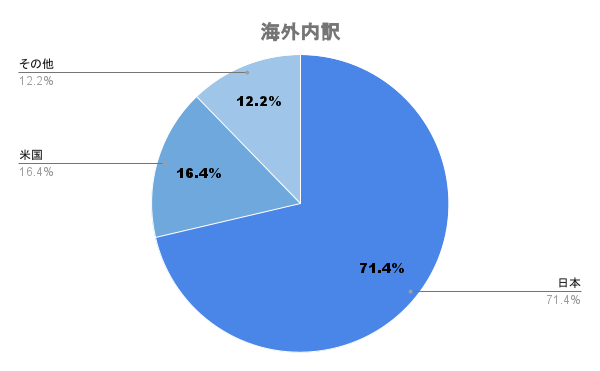

海外売上比率

海外事業が急上昇

海外で展開する「農業保険」が好調で、海外事業が急伸長。今後は海外比率5割を目指していくとしています。

業績/財務/配当の安定性は?

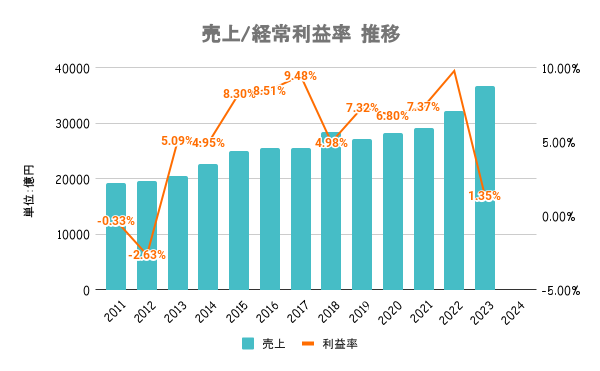

売上/営業利益率

23/3期減益の理由は?

コロナの保険金支払い、国内外自然災害、コロナの収束に伴う自動車事故の増加によって保険金支払いが大幅に増加したことが要因です。

24/3期は過去最高益予想

23/3期に発生した保険金支払いは一時的なものであり、その要因が無くなる24/3期は過去最高益を達成する見込みです。

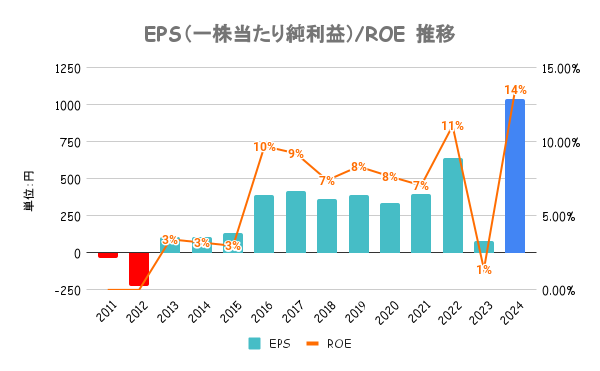

EPS/ROE

PBR1倍割れ

企業価値向上の施策としてPBRの向上を重要視。PBRはROEとPERに分解でき、ROEの目標を10%以上に設定しています。23/3期は未達も、24/3期は達成予定。

今の中期経営計画は24/3期までなので、次の中期経営計画でどのような策を提示するかに注目です。

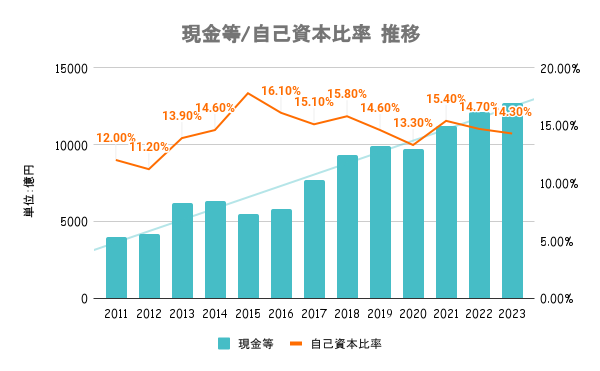

自己資本比率

ソルベンシー・マージン比率

損保業界では有事(自然災害や資産の大幅下落)の際でも、保険者への支払いをしっかりと行えるよう、保険金支払能力として「ソルベンジー・マージン比率」という指標が存在します。

一般的には200%あれば支払い能力に問題ないと言われますが、23/3期末は589%と問題のない水準です。

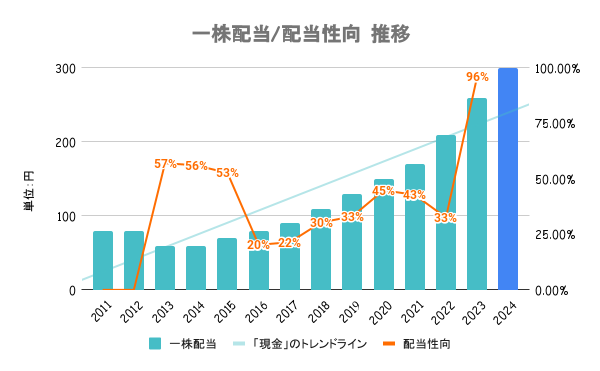

配当/配当性向

- 配当利回り:4.66%

- PER:9.32倍

- PBR:0.93倍

- 株主優待制度:なし

配当方針

資本効率向上と成長バランスをふまえた魅力ある株主還元を目指すとしています。具体的には、修正連結利益の50%を基礎還元としています。

基礎還元ということは、状況に応じて追加還元も行われるということですね。

10期連続増配

24/3期の増配も加え、2014年度から10期連続の増配となります。2021年度から始まった中期経営計画開始時点から年率20%超の配当成長を実現しています。

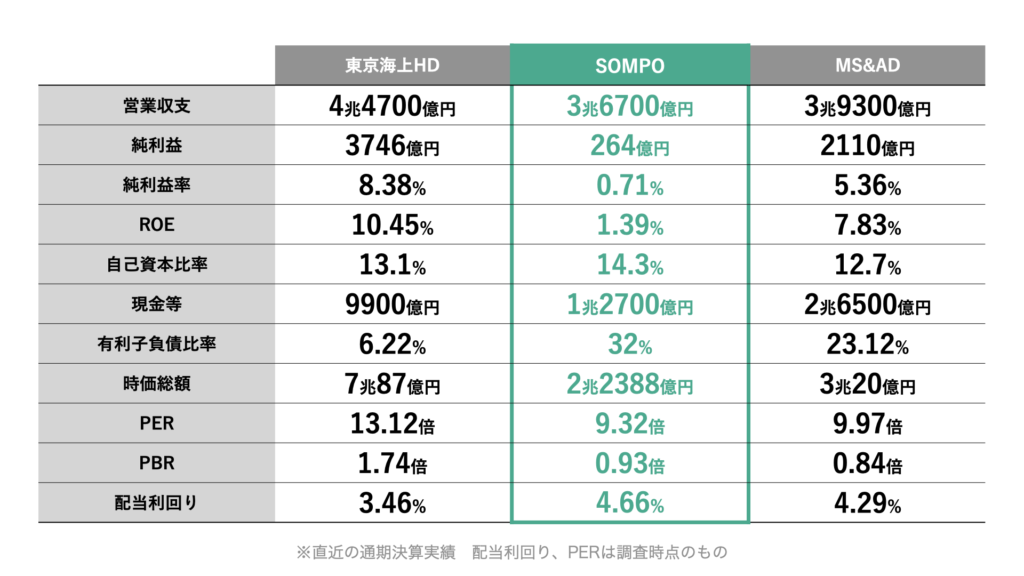

三メガ損保比較

PER/PBRは割安?

調査時点でPBRは1倍割れ。東京海上ホールディングスが頭抜けていますが、時価総額は3社比で最下位。全社比、他社比で見ると割安と考えることができます。

3メガ損保の中で特徴は?

自動車保険の割合が多いことは前述の通りですが、加えて介護分野に事業展開していることもSOMPOホールディングスの特徴です。生命保険会社の介護事業進出も増えており、競争の激化が予想されますが、今後の事業展開に注目です。

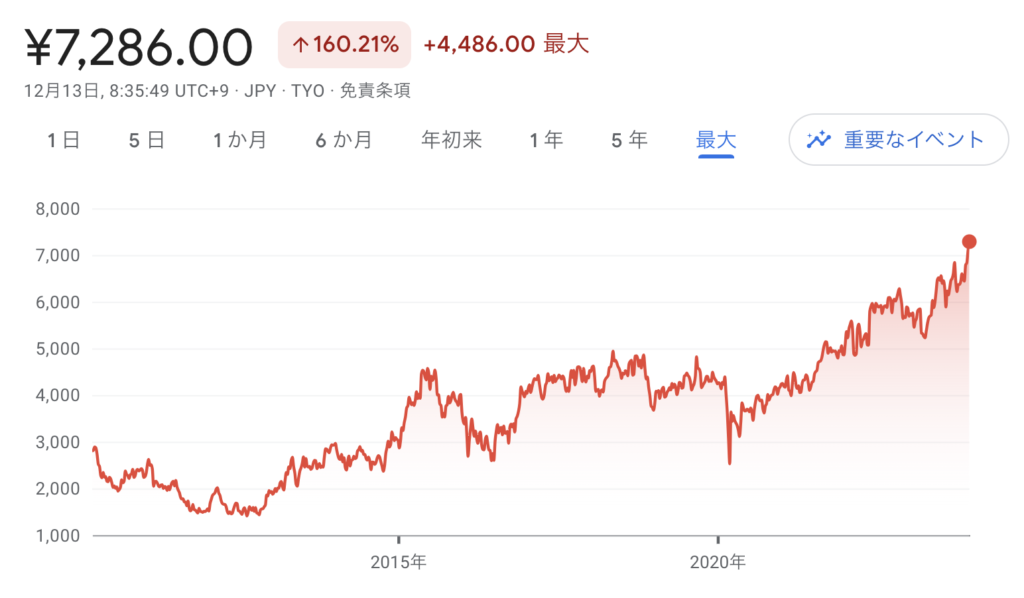

株価/将来性について

株価上昇の理由は?

年後半までは日経平均をアンダーパフォームしていましたが、年後半に大きく上昇。好調な業績や株式売却益による利益の増加を受けて、24/3期通期予想を上方修正したことが要因です。

リスクは?

中古車販売大手ビッグモーターによる保険金の不正請求問題や、大手損保4社による保険料カルテル問題など、業績やブランドに悪影響を及ぼしかねない課題を抱えています。これらの進展次第で株価にも影響を与える可能性があるため、注視していく必要があります。

まとめ

- 前期は自動車事故増加などによる保険料支払い増も、今期は過去最高益予想

- 農業保険が好調で海外事業が急上昇中で、海外比率高まる

- 10期連続増配かつ直近では年率20%の高いペースで増配

- カルテル問題やビッグモーター問題はリスクも、中長期で安定配当を享受できる銘柄

免責事項はこちらから

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。