【東京海上HD】半期決算で上場来高値を更新!累進配当銘柄の魅力を考察

24/3期決算において業績の上方修正を発表。その後、株価も上場来高値を更新中の注目銘柄となります。今回はそんな東京海上ホールディングスの魅力について考察しています。

本銘柄への投資を検討中の方や気になる方はぜひご覧ください!

日米高配当株投資を中心に投資歴は5年目を迎え、年間配当金は30万円オーバー。保有銘柄の評価益はプラス40%超。

数字(業績)だけの分析だけではなく、コンサルの経験も活かした事業分析や考えうるリスクなど、独自の視点で解説してます!

東京海上ホールディングス

3メガ損保の一角

東京海上日動を中核子会社に置く保険持株会社で、3メガ損保(SOMPOホールディングス、MS&ADインシュアランスグループホールディングス)の一角。世界9位、日本トップの損保利益額を誇ります。

2000年代に東京海上火災保険(三菱グループ)と日動火災海上保険(みずほグループ)、朝日生命保険(旧第一勧銀グループ系)の経営統合が発端。買収を繰り返しながら、拡大を続けています。主要子会社は以下の通り。

- 東京海上日動火災保険

- 日新火災海上保険

- イーデザイン損害保険

- 東京海上ミレア少額短期保険

- 東京海上日動あんしん生命保険

海外展開

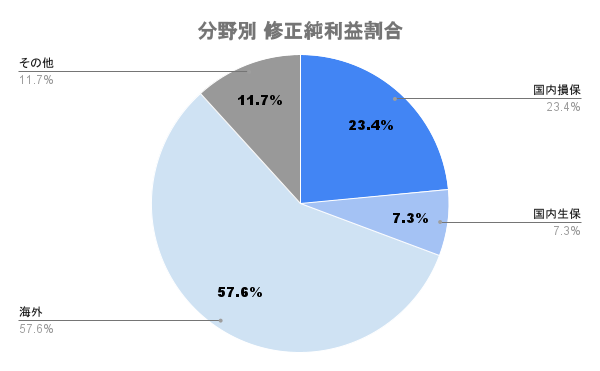

損保主力も生命保険事業(東京海上日動あんしん生命保険等)も育成。海外企業のM&Aを進めることで海外にも積極的に進出。国別では、日本に次いでアメリカでの収益が多くなります。

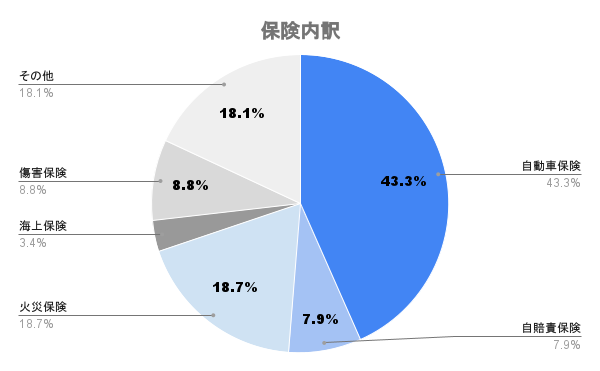

自動車保険中心

取扱う保険の割合としては自動車保険が最も多く、火災保険、海上保険と続きます。

保険者から保険料収入という形で保険料を受け取る。何も無ければその保険料がそのまま利益となりますが、保険対象の事故などがあると、保険料の支払いが発生するというスキームになります。そのため、天災の影響などで保険料の支払いが多発すると、一時的に利益を圧迫することとなります。

業績

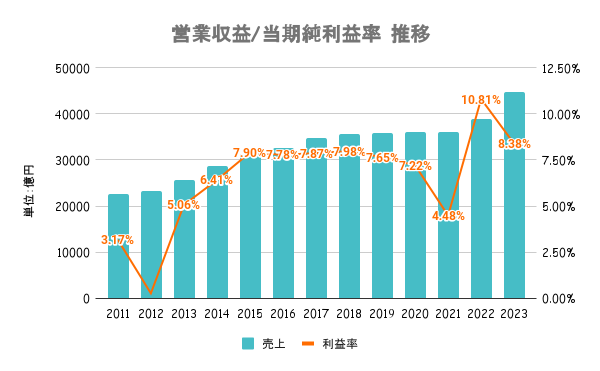

売上/利益率

23/3期は円安による海外収益の押し上げや、料率拡大の効果もあり大幅増収。利益ベースでは一過性の影響(コロナ損失や自然災害など)もあり減益となりますが、一過性の影響を除いたNormalizedベースでは増益計算。着実に実力は上がっているとしています。

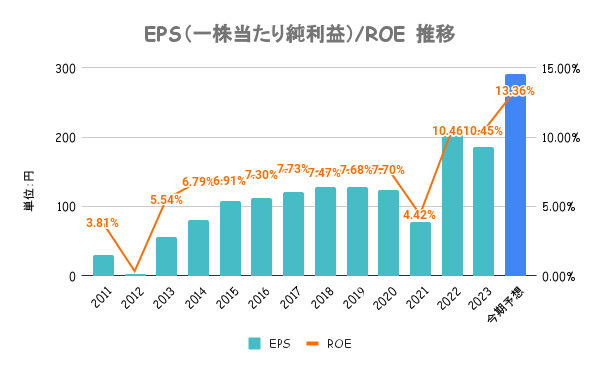

EPS/ROE

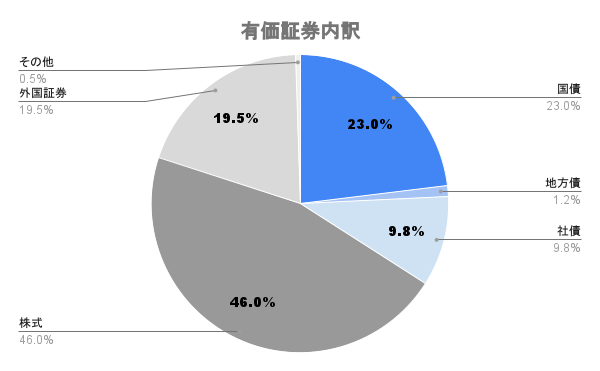

本業(保険料)の収入以外に、余分なキャッシュを投資に回して収益を得ているのも損保会社の特徴です。保有資産の約7割を資産運用に回しており、その内訳は以下となります。

その多くを株式や国債で運用しています。運用の状況は包括利益を見ることで、評価益・損を加味した数値として見ることができます。足元では政策保有株式の売却を向こう4年間で6,000億円を目標とするなど、政策転換を加速させています。

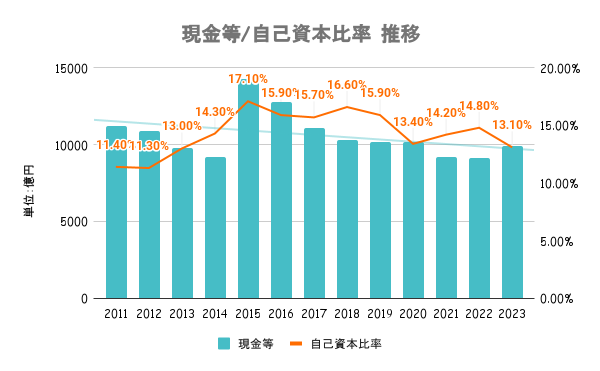

自己資本比率

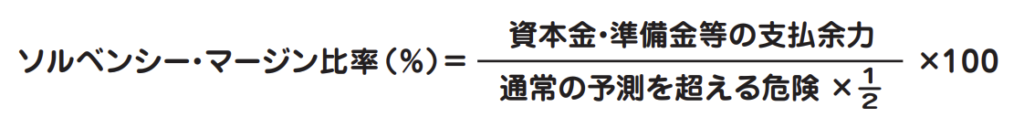

損保業界では有事(自然災害や資産の大幅下落)の際でも、保険者への支払いをしっかりと行えるよう、保険金支払能力として「ソルベンジー・マージン比率」という指標が存在します。

一般的には200%あれば支払い能力に問題ないと言われますが、直近決算での値は683%と基準を大きく上回る値ですので、全く問題ないと言えます。

配当

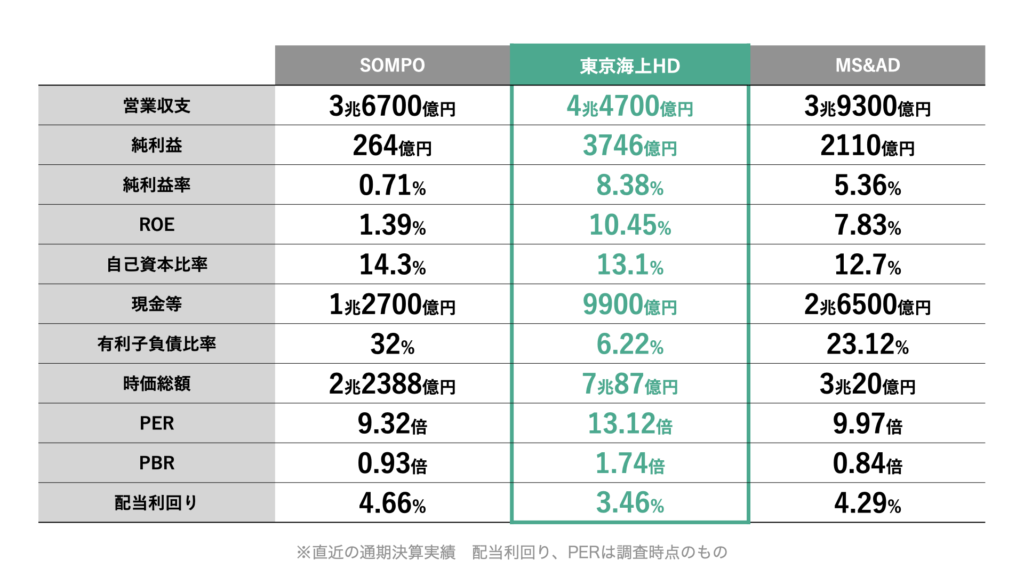

- 配当利回り:3.46%

- PER:13.12倍

- PBR:1.74倍

- 株主優待制度:なし

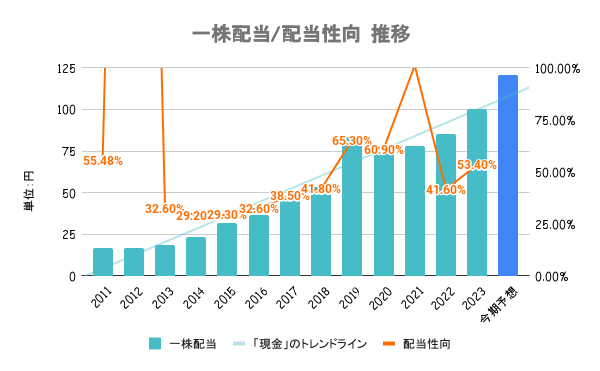

累進配当

経営戦略として「原則、減配しない」という方針を掲げています。単年度の利益ベースではなく、5年の移動平均計算で算出していくとしています。自然災害の影響などで一時的に業績悪化することもあり、単年で大幅に配当性向が悪化することもあります。

業績が下火にならない限りは安定配当が見込める銘柄と言えそうです。

自社株買い

海外にて保険契約が増えていることも後押しし、24/3期の中期決算にて業績を上方修正。さらには自社株買いの発表(最大700億円)をしています。

競合比較

メガ損保の中で最も規模が大きく、収益性も高いことが分かります。その分、株式市場からの評価も高まっています。配当利回りこそ一番低いですが、安定配当銘柄として中長期投資には適していると言えるのではないでしょうか。

株価

年前半は日経平均をアンダーパフォームしていましたが、年後半にかけて同じように推移。3メガ損保では二番目のパフォーマンスとなります。

まとめ

- 自然災害等の突発損失こそあるものの、安定して上昇基調な業績

- 日本国内のみならず、米国を中心とした海外にも積極展開中

- 原則減配を行わない、累進配当銘柄として配当にも期待のもてる銘柄

- 自社株買い含め、株主還元方針も厚く、中長期銘柄としておすすめと言えます

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。