【ナガセ】株価が低い理由とは?配当利回り5%超の高配当ながら株価は低迷

23/3期の大幅増配により、配当利回り高騰の銘柄。10年以上減配なく、10年で3倍以上の増配率を誇る高還元銘柄でもあります。今回は、そんなナガセの事業内容や今後の見通しなどに関して考察していきます。

ナガセ会社概要

予備校が主力

「東進ハイスクール」「四谷大塚」などの教育事業を展開する企業。幼児から社会人まで幅広く事業を展開する教育業界のリーディングカンパニーです。

主力の「東進ハイスクール」は林修先生の「いつやるか?今でしょ!」のテレビCMでもお馴染みの予備校ですね。

事業ポートフォリオ

- 高校生部門:東進ハイスクール、東進衛生予備校、早稲田塾の運営

- 小・中学生部門:四谷大塚、東進育英舎等の運営

- スイミングスクール:イトマンスイミングスクールの運営

- ビジネススクール:東進ビジネススクール等、主に大学生・社会人向け

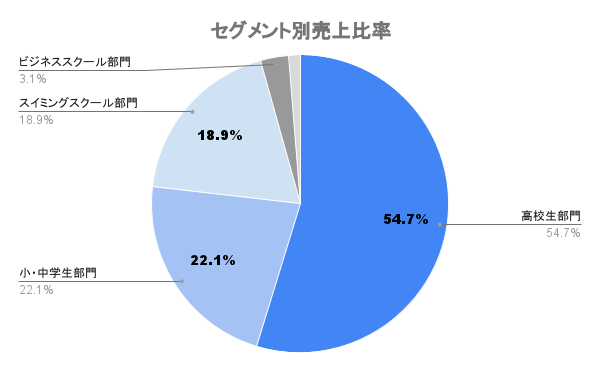

東進ハイスクールなど高校生向けがメイン

主力は「東進ハイスクール」を中心とした高校生部門で、売上の5割以上を占めています。次点で小・中学生部門、さらには2022年にグループ会社化した「イトマンスイミングスクール」と続きます。

成長領域/注力領域は?

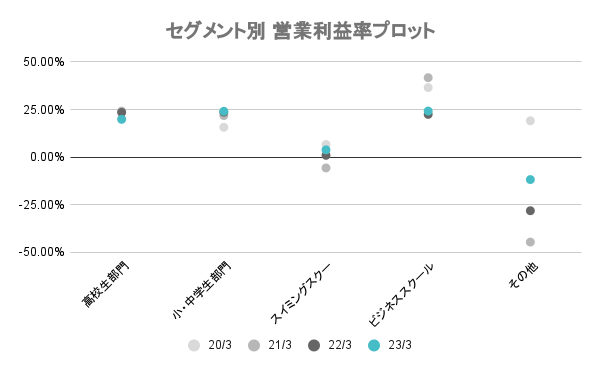

ビジネススクールの利益率が高い

主力の高校生部門、小・中学生部門は安定した収益源。2022年にグループ化したスイミングスクール事業はまだ収益性が低い。大学生・社会人向けのビジネススクールは高収益事業となります。

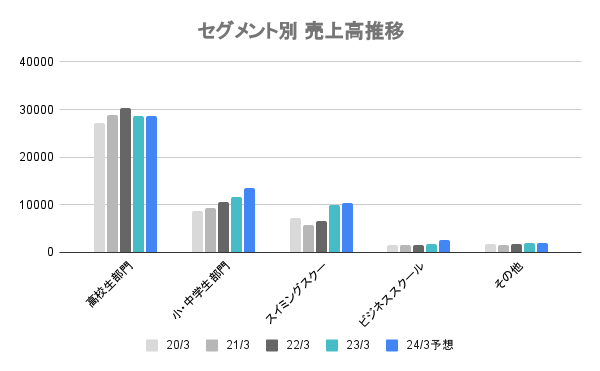

スイミングスクールはこれから収益性改善

主力の高校生部門はここ数年頭打ち状態。小・中学生部門に加え、低収益ではありますがスイミングスクールも売上は伸びている事業です。

ナガセ業績/財務/配当の安定性は?

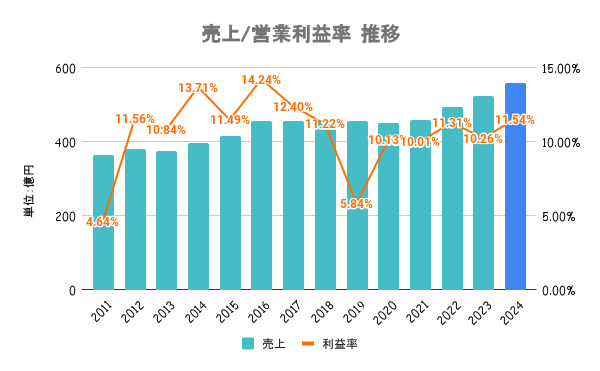

売上/営業利益率

23/3期減益の理由

主力の高校生部門が前期比減収減益。生徒募集期とコロナの拡大が重なったこと、コロナの長期化により学習意欲が減退していることを理由に新規入学者数が前年を下回ったため。

24/3期増収増益予想の理由

小・中学生部門、ビジネススクール部門が前期比で伸びる見込み。前者は2022年に買収した「木村塾」の運営母体ヒューマレッジの買収効果。後者は企業向けのITリテラシー教育などが大きく伸びる計画。

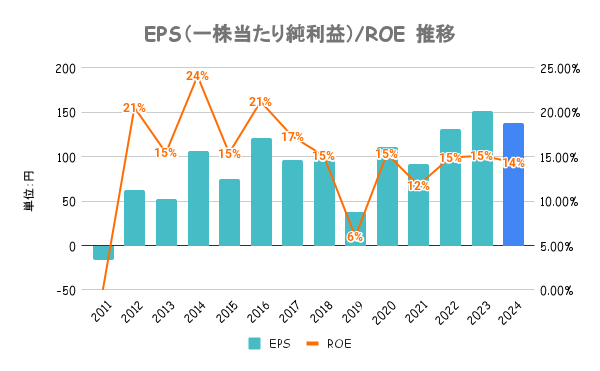

EPS/ROE

ROEが高い理由

ROEは15%前後の高い値をキープ。ただ、レバレッジ(負債)を活用していることが起因しているため、ROAと合わせて見ていくことが重要です。

ROAは3〜5%くらいを推移しており、高くもなく低くもなくといった水準です。

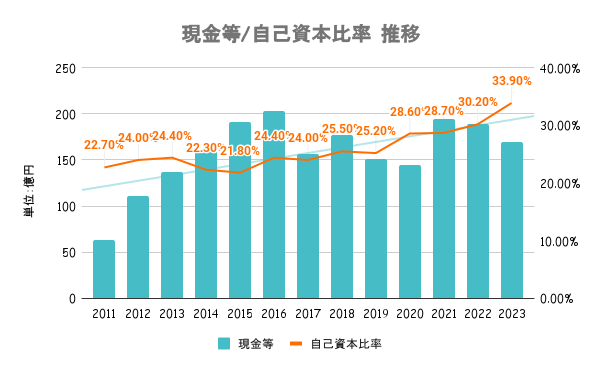

自己資本比率

- 有利子負債比率:106.82%

- 流動比率:122%

自己資本比率が低い?安全性は?

生徒から支払いを受けたものの、まだ売上計上できないものを「前受金」として計上しています。前受金は負債の扱いになるため、自己資本比率が低くなります。おそらく入学金的なものなので、基本的にはそのまま受け取るものと考えられ、見た目以上に自己資本比率は低くないと考えることができます。

有利子負債もそれなりにあり、盤石とまでは言えませんが、そこそこといったところでしょうか。

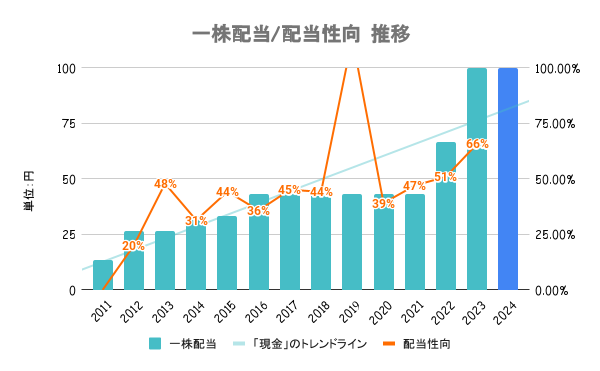

配当/配当性向

- 配当利回り:5.09%

- PER:14.20倍

- PBR:2.04倍

- 株主優待制度:なし

配当方針/減配のリスクは?

財務の健全性を維持しつつ、業績に応じた利益還元を行うことを基本方針としています。11/3期以降減配はなく、10年で3倍以上に増配しています。業績も安定しているだけに減配リスクは低いです。

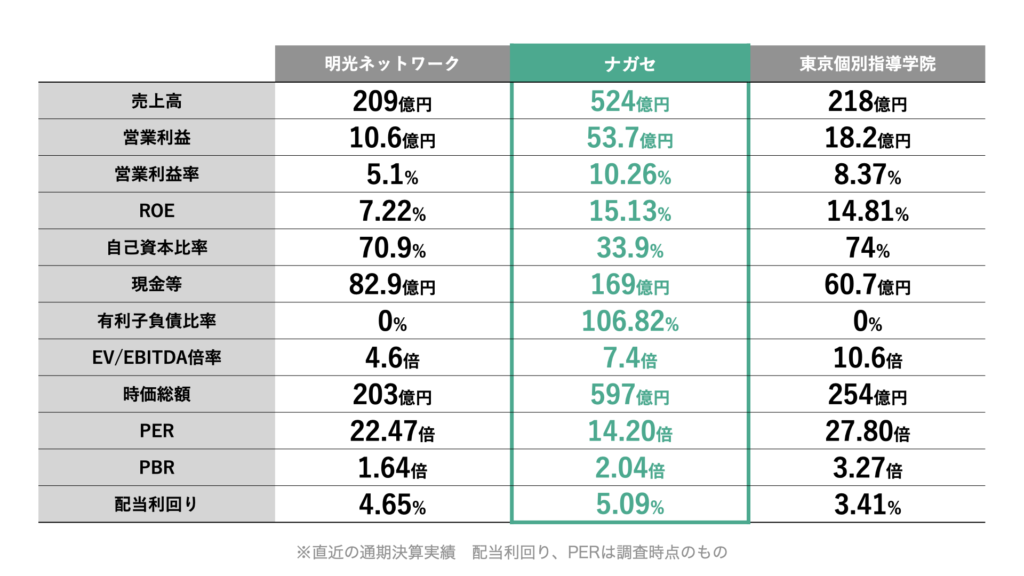

ナガセ競合比較

PER/PBRは割安?

建物や機械などの資産を多く必要とする業界ではなく、純資産が業界的にコンパクト。結果としてPBRは高めです。PER的にも割安と言える水準ではありません。

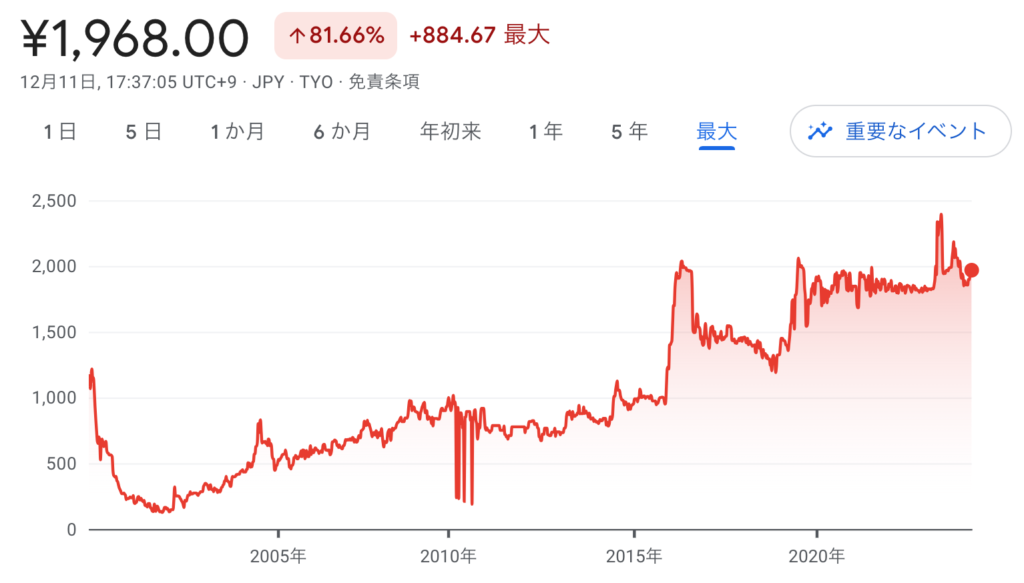

ナガセ株価/将来性について

直近のパフォーマンス

ここ半年のパフォーマンスは日経平均とほぼほぼ同等。競合比でも特段目立った動きはありません。

リスクは?

いずれも少子高齢化でマーケットが小さくなる領域です。高校生部門はすでに頭打ち感が出ており、今後は一層M&Aによる業界再編が進んでいくと考えられます。

社会人のリスキリングは政府の後押しもあり、今後拡大していくと見られますが、競争も激しいことが予測されますので、今後どのように推移していくのかに注目したいと思います。

ナガセまとめ

- M&Aを通じて緩やかながら業績は右肩上がりに上昇中

- マーケット縮小により、今後も業界再編などの動きは加速していくと予想

- 10年以上減配なく、10年で3倍以上に増配している安定高配当銘柄

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。