【横河ブリッジHD】累進配当導入も株価が低い理由は?競合と比較で徹底解説!

2023年7月末に累進配当制度の導入を公表。にも関わらず、2023年後半以降は一進一退の株価推移となる横河ブリッジ。今回はその理由を競合との比較を交えながら解説していきます。

- 累進配当を導入している銘柄が好み

- 横河ブリッジホールディングスへの投資判断に迷っている

横河ブリッジホールディングス会社概要

最大手橋梁メーカー

千葉県船橋市に本社を構える、日本の最大手鋼製橋梁メーカー。公共事業を主に橋の新設工事から保全事業まで手掛けています。

強み・特徴

橋梁建設に必要とする部材の製造を行う「工場」も自社で所有しており、新設工事に強みを持ちます。

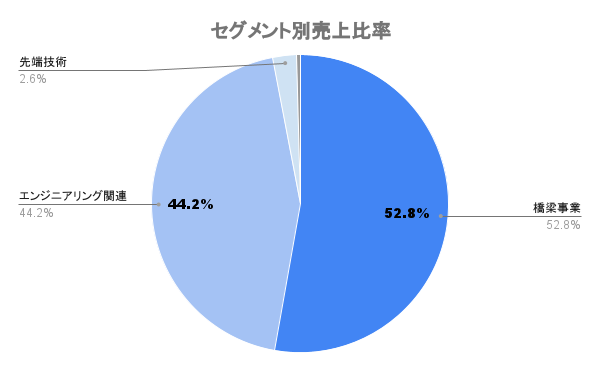

事業ポートフォリオ

- 橋梁事業:新設橋梁の設計・製作・施工、既設橋梁のメンテナンス

- エンジニアリング:システム建築、地下構造物及び海洋構造物の設計・製作

- 先端技術:液晶・有機ELパネル、半導体製造装置向けフレームの製作など

- 不動産:保有する物流倉庫の賃貸

海外比率

ODA(政府開発援助)案件の橋梁工事など、中国やフィリピンの子会社を通じてアジアを中心に海外事業を展開。ただ、売上比率は10%未満であり、売上に占めるシェアは軽微です。

横河ブリッジ業績推移

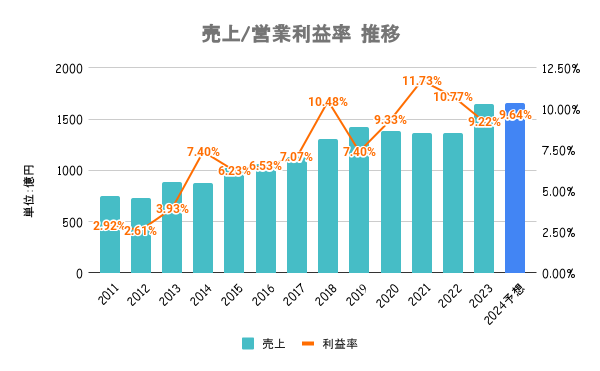

売上/営業利益率

業績上昇/下落理由

高速道路の4車線化をはじめとする大型の新設橋梁の好調な受注や、公共投資も堅調に推移していることから売上は上昇傾向。一方で建設コスト増により、利益率は低下傾向となります。

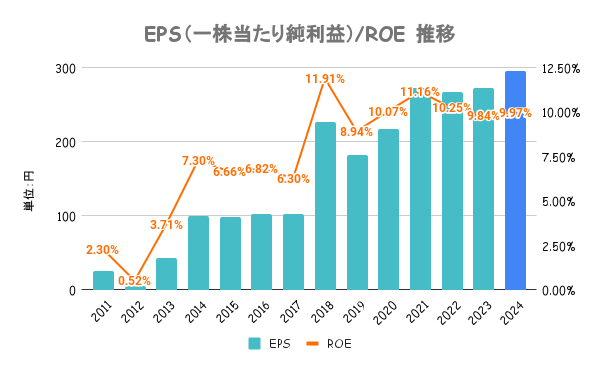

EPS/ROE

企業価値向上策(資本政策)

株主資本コストを7.3%前後とし、それを上回るROE9%を必達目標に10%のキープを目指すとしています。その他、資本政策(株主還元)も充実させることで企業価値の向上を図っています。

取組は積極的ですが、伸び代が限定されるとも言えそう。

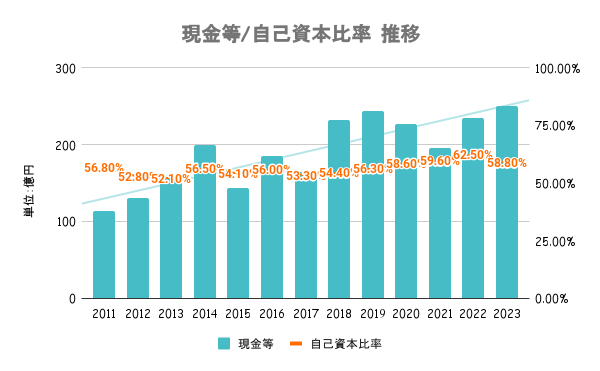

自己資本比率/キャッシュ

- 有利子負債比率:18.76%

- 有利子負債額:214億円

- 流動比率:263%

財務の健全性は?

財務はいずれの指標も安定水準であり、特に懸念点は見当たりません。

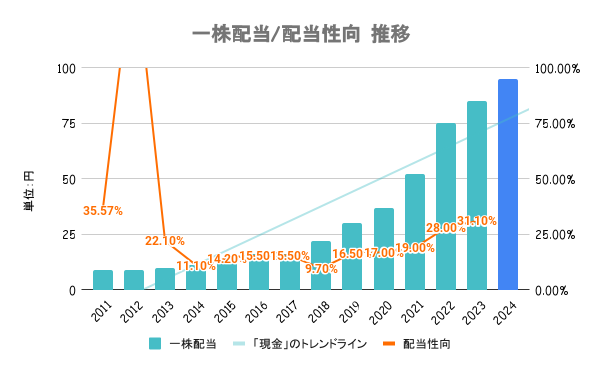

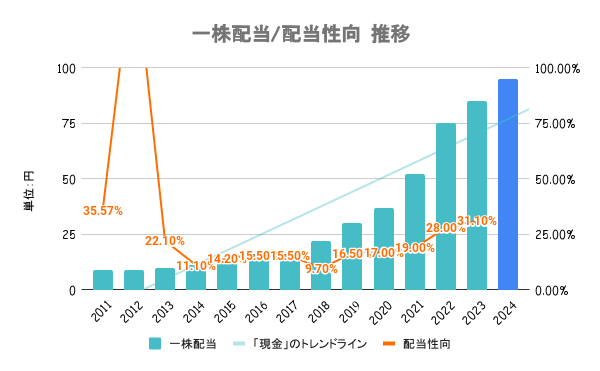

配当/配当性向

- 配当利回り:3.44%

- PER:9.39倍

- PBR:0.93倍

- 総還元性向:42.2%

- 株主優待制度:あり

株主還元方針/配当方針

2023年7月末に株主還元方針を変更。今までの「安定した配当」を継続するという基本方針から、「累進配当」を継続することを基本方針に。第6次中期経営計画(2022年度〜2024年度)においては配当性向30%以上で増配基調の維持を目指すとしています。

16期連続(うち13回増配)で非減配を貫いており、配当の安定感は抜群。

株主優待制度

1,000株以上保有の株主に対し、保有年数に応じたQUOカードを贈呈しています。詳細は公式HPをご確認ください。

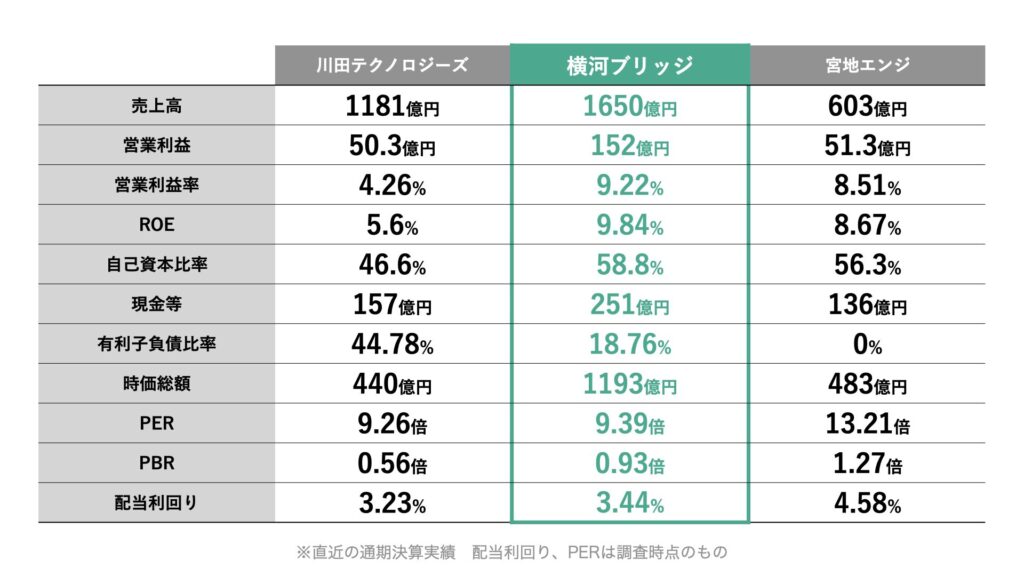

横河ブリッジ競合比較

PER/PBRの割安度

同じく橋梁事業を主力とする宮地エンジニアリングと比較すると、利益の割に割安に評価されていることが分かります。

横河ブリッジ

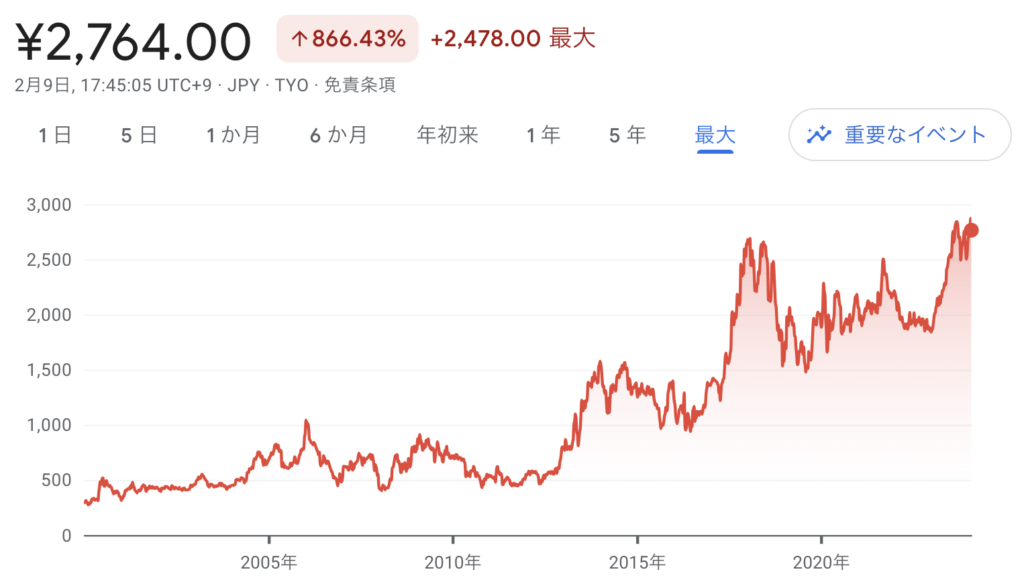

株価上昇/下落理由

直近1年は日経平均をアウトパフォーム。好調な前半に対し、後半はヨコヨコな展開が続いていることが分かります。

累進配当を導入したにも関わらず、ヨコヨコが続いてる理由はこの後説明します。

株価低迷理由

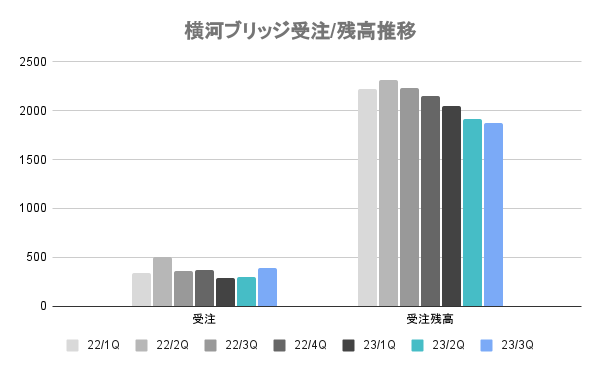

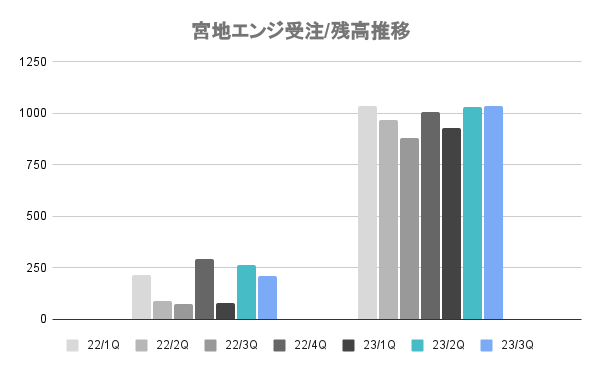

受注が軟調

四半期ベースで受注/受注残高の推移を表しているのが上図です。受注が前期比で軟調な結果、受注残高が6四半期連続で減少。

一方で競合の宮地エンジニアリンググループは受注も堅調で、受注残高も順調に伸びていることが分かります。

将来的な見通しの悪化が懸念されています。

累進配当はサプライズにならず?

今回累進配当は導入しましたが、前述の通り従来も16期連続非減配を貫くなど実質的に累進配当状態でした。そのことからも、今回の累進配当導入はあまりサプライズにならなかったと考えられます。

累進配当のサプライズ以上に、受注高の不振がマイナスに捉えられていると言えそうです。

横河ブリッジまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。