【藤倉コンポジット】株主還元方針変更で注目の高配当株!政策変更及び株価上昇の背景は?

2023年11月に株主還元方針を変更。PBR1倍達成に向けた具体的取り組みを公表するなど、変化の兆しが大きい企業です。今回はそんな藤倉コンポジットの株価上昇、政策変更の背景について考察していきます。

藤倉コンポジット

旧社名は藤倉ゴム工業

1920年設立のゴム機材関連製品の製造・販売を行う企業。旧社名は「藤倉ゴム工業」で、2019年に社名変更して今に至ります。ゴム製品の製造のみならず、複数素材の複合化(コンポジット)を通じて価値創出をしていくとしています。

電線メーカー「フジクラ」が親会社(株式20%強)にあたるフジクラグループの一角であり、化学メーカー「藤倉化成」は兄弟会社にあたります。

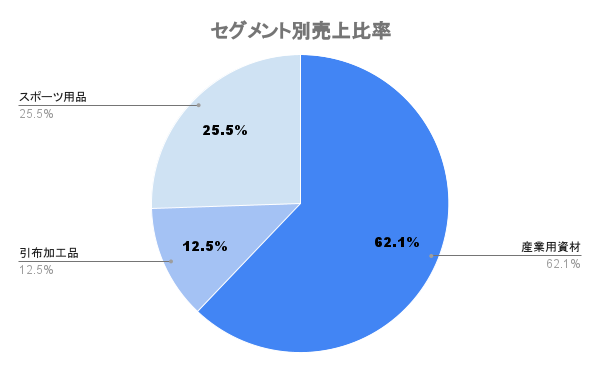

ゴルフシャフトが大きく牽引

- 産業用資材:自動車、住設、制御、医療向け

- 引布加工品:引布、加工品、印材

- スポーツ用品:ゴルフシャフト、アウトドア用品

特定業種の影響

割合が多いのは自動車メーカー。自動車産業の市況に影響を受ける可能性が高く、かつガソリン車向けの部品が主力となります。

オフセット印刷機用ブランケット事業から撤退

2023年、引布加工品セグメントの一部であった「オフセット印刷機用ブランケット事業」から撤退。オフセット印刷市場が縮小傾向であり安定的な収益確保は困難と判断、不採算事業として撤退を決めています。

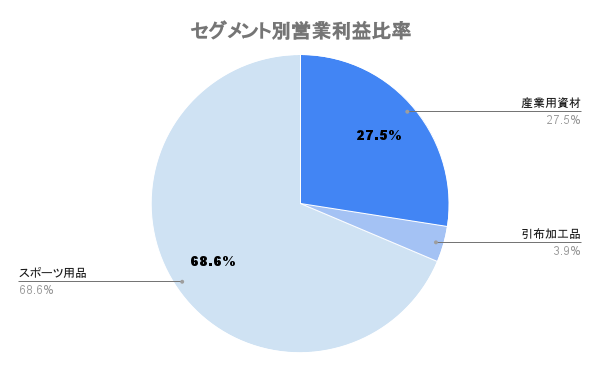

収益性の高い事業/成長事業は?

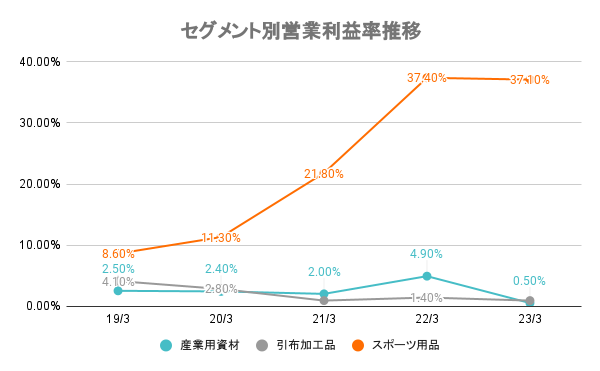

産業用資材、引布加工品の営業利益率は一桁台前半と低く。ゴルフシャフトを中心としたスポーツ用品事業が高収益。

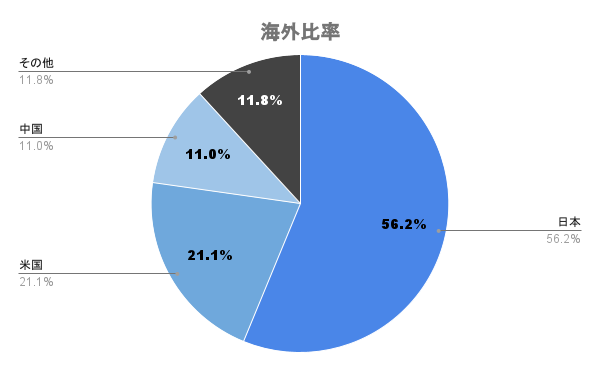

海外比率

海外比率は4割強。米国、中国比率が高いですが、スポーツ用品事業の米国、産業用資材事業の中国比率が高くなっています。

業績/財務/配当の実績

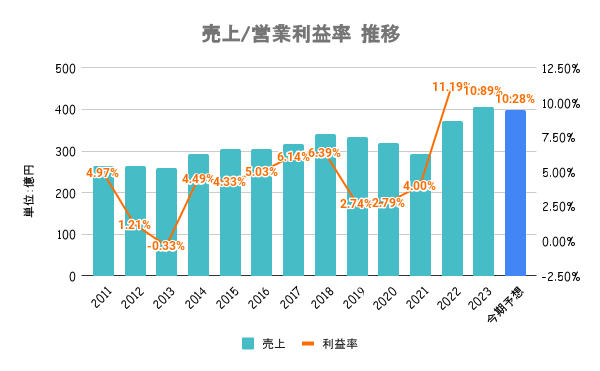

売上/営業利益率

22/3期に営業利益率急上昇の理由は?

全事業で増収増益となりましたが、中でも牽引しているのがスポーツ用品事業。主力のカーボンシャフトはコロナ禍でのゴルフ需要が後押しし、元からプロゴルファーなどから評価の高かった製品の人気が急騰。営業利益率30%超の高収益事業と化しています。

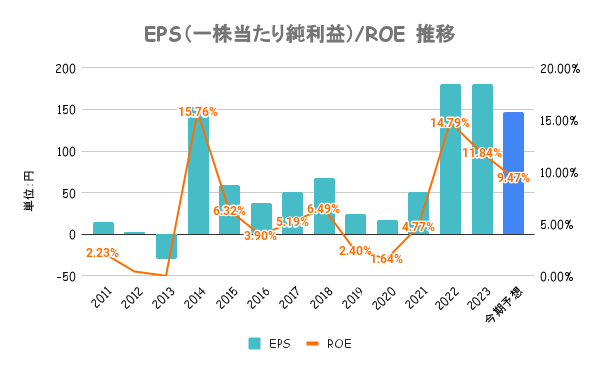

EPS/ROE

PBR1倍割れ是正へ

2023年11月PBR1倍達成に向けた施策を公表。22/3期以降スポーツ用品事業の身長により、EPS/ROEも上昇しましたが、これを継続させていくための強化策や成長戦略を明文化しています。より投資家向きの経営戦略に期待です。

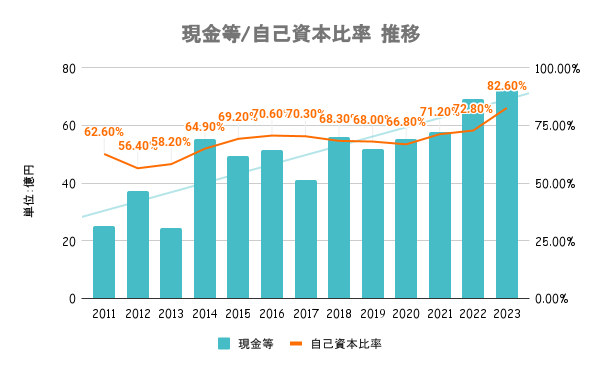

自己資本比率

有利子負債比率は0.26%と限りなく0に近く、流動比率も500%超えと高水準。上図の通り、自己資本比率も80%を超えており財務は超健全。PBR1倍達成に向け、株主還元姿勢の強化、収益性の向上に向けた研究開発費の増額などを公表しています。

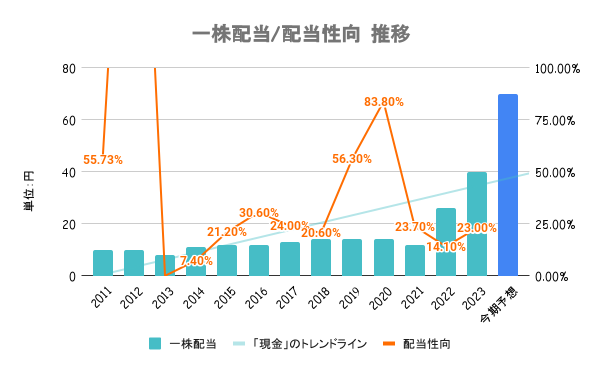

配当/配当性向

- 配当利回り:5.05%

- PER:9.45倍

- PBR:0.89倍

- 株主優待制度:あり

配当方針の変更

従来は総還元性向30%を目安としていましたが、DOE4.0%を目安に変更。さらには安定・継続配当の観点から、年間配当額45円を下限とするとしています。

株主優待制度

- フジクラゴルフクラブ相談室40%割引券

- 子会社「キャラバン」のアウトドア用品の優待カタログ販売

- ①フジクラブランドのリシャフト1本無料②キャラバンブランドシューズ1足無料のいずれか(500株以上を3年以上保有している株主)

- 24/3期末に限り、500株以上保有であれば保有期間を問わず贈呈

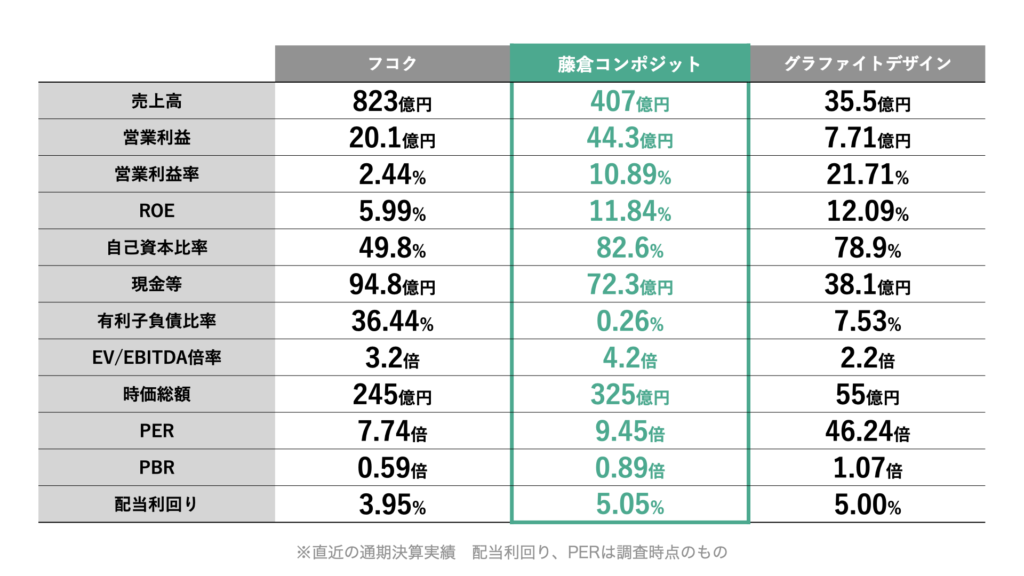

競合比較/特徴について

ゴム製品の製造・販売を行う「フコク」とゴルフシャフトの製造・販売を行う「グラファイトデザイン」の2社と比較をしています。

他社(グラファイトデザイン)は失速?

コロナ禍でゴルフ産業は追い風。グラファイトデザインも営業利益率20%の好決算。ただ、24/3期は一転して大幅減益予想。他レジャー産業がコロナ明けでリオープンしたことに伴い、需要が減速したとしています。

一方で藤倉コンポジットはゴルフ関連も増収増益であることも、投資家の安心感を集め株価上昇の材料になっていると推測されます。

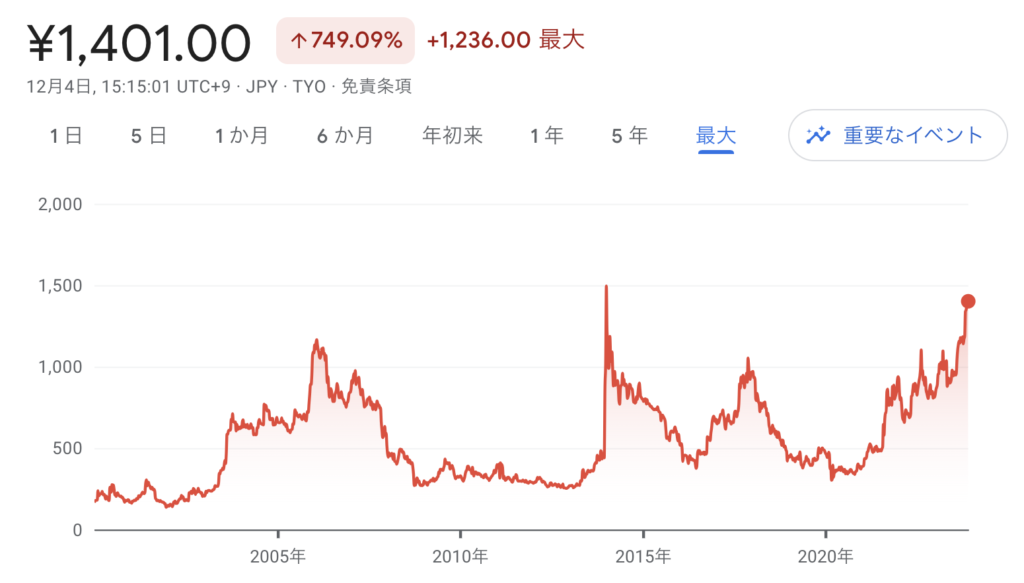

株価/将来性について

村上ファンドの存在が相場を牽引?

年中盤以降、日経平均や競合他社を大きくアウトパフォーム。MI2が保有株式数5%超の大株主になったことが明らかになり、経営の転換が図られるのではないかと期待を生む展開に。MI2は村上世彰氏の長男である貴輝氏が株式の大半を保有しているとみられています。

今後株価の上昇は?

調査時点でPBRは0.89倍。株主還元方針の変更や収益性向上に向けた戦略の公表など、株主に大きな注目を集めています。PBR是正の本気度は高く、少なからず1倍達成に向けた上昇は期待できるのではないかと考えています。

まとめ

- 長年業績横ばいも、22/3期以降スポーツ用品事業が牽引し業績急伸長

- PBR1倍達成に向けた取り組みの真剣度高く、他事業の改善にも期待

- 株主還元方針も大幅に変更し、高配当かつ株主優待付きの銘柄

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。