【システナ】株価低迷の理由は?過去最高益更新見込みの成長株も2021年9月ピークに低迷

高成長企業も2021年9月をピークに株価が軟調な理由とは?システナの事業概要や過去の業績などを振り返りつつ、株価が低迷している理由に関して考察していきます。

- 10期以上非減配の安定配当銘柄を探している

- 高成長ながら株価が下落している銘柄を探している

- システナへの投資判断に迷っている

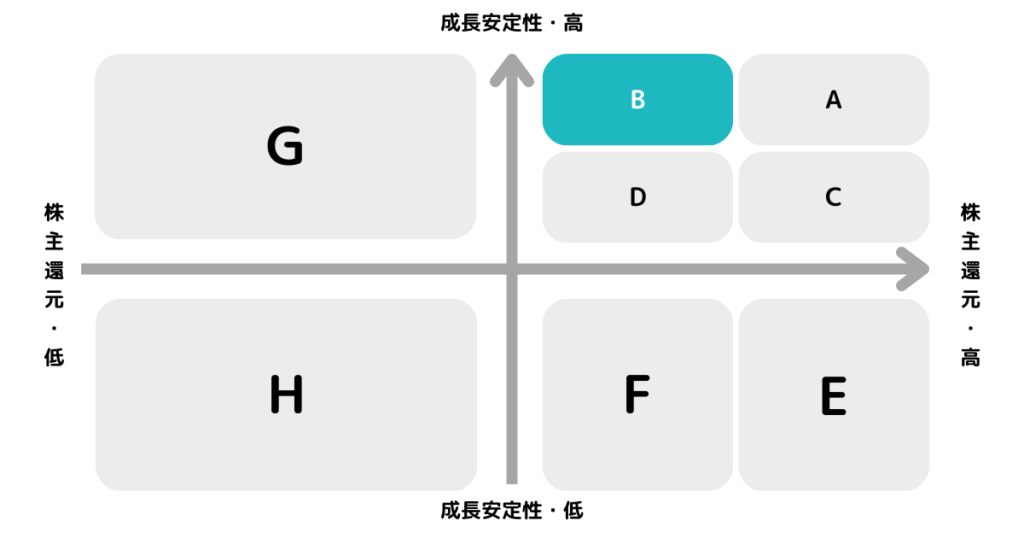

※A〜Hの投資分類はこちらを参考にしてください。

システナ会社概要

ソフト開発主力

2010年に「システムプロ」が持分法適用会社の「カテナ」を吸収合併して誕生した企業。ソフト開発支援を中心に展開するシステムインテグレーター。

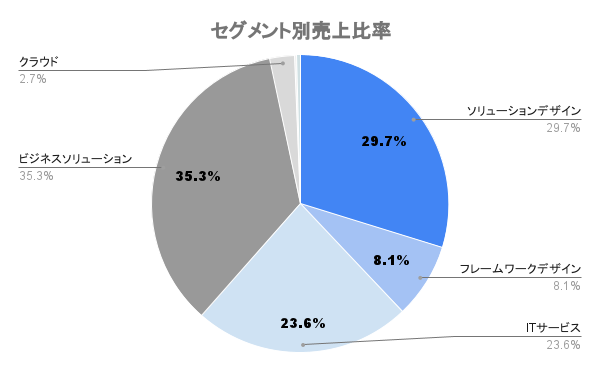

事業ポートフォリオ

- ソリューションデザイン事業

- 通信キャリア、自動車メーカー、IT企業向けソフトウェア開発・検証評価・保守運用、ITサービス全般(ベトナムのオフショア拠点にて)

- フレームワークデザイン

- 旧カテナが得意とした金融系システムの開発

- ITサービス

- 電機メーカー、金融企業向けシステムやネットワークの運用・保守、ヘルプデスク、ユーザーサポート等

- ビジネスソリューション

- 電機メーカー、外資系企業向けIT製品(PC、サーバー、ソフト)の販売・インテグレーション

- クラウド

- Google Workspaceや自社製品の提供から導入支援

- 海外

- 米国現地法人によるサービスの動向調査・インキュベーション

- 投資育成

- スマホ向けゲームコンテンツの開発

海外比率

米国やベトナムなどに現地法人を構えて事業を展開していますが、海外比率は10%未満であるため具体的な数値は公表していません。

システナIR情報(業績/財務/配当)

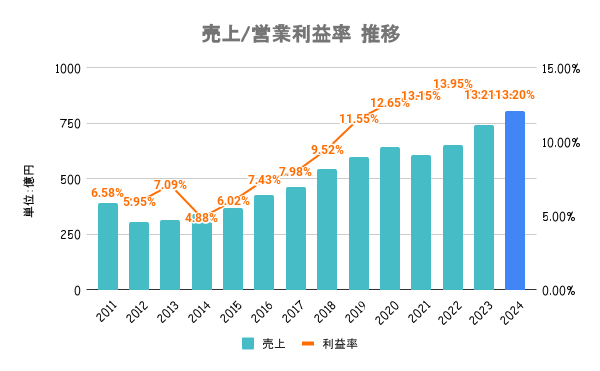

売上/営業利益率

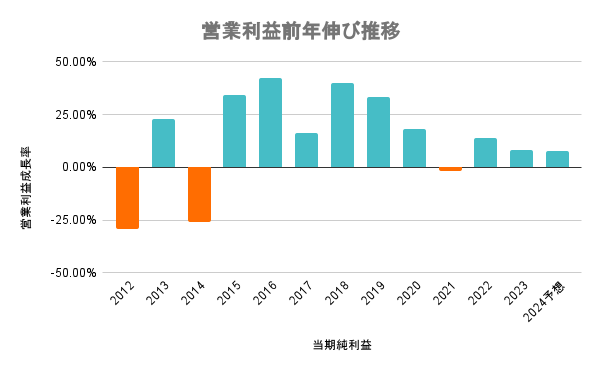

業績の動向

24/3期は投資育成事業を除いて全セグメントで増収増益となる見込み。23/3期は中堅技術者の退職増や不採算プロジェクトなどネガティブな影響もあり、利益率の上昇は頭打ち傾向。

最高益見込みではありますが、成長率がやや鈍化傾向。この辺はまた後述します。

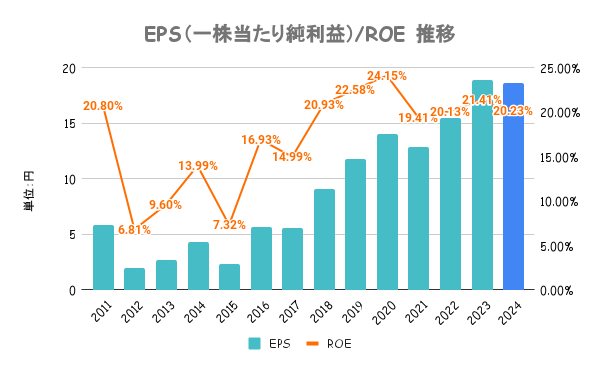

EPS/ROE

株主還元方針/配当方針

中期経営計画の最終年にあたる25/3期に向けてROE25%を目標にするとしています。各事業の戦略こそ示していますが、資本政策に関しては特に言及がありません。

株価軟調なだけにテコ入れに期待したいですね。

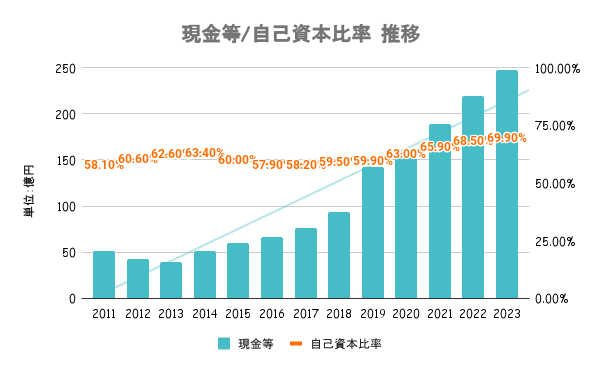

自己資本比率

- 有利子負債比率:4.54%

- 有利子負債額:15.5億円

- 流動比率:300%

実質無借金経営

有利子負債以上に現金を有しており実質無借金経営となります。ネットキャッシュ(現金-有利子負債)は200億円を超え、投資その他の資産も40億円以上有するキャッシュリッチ企業です。

インフレが加速すると現金で持っておくことがリスクとなるため、どう使っていくか注目。

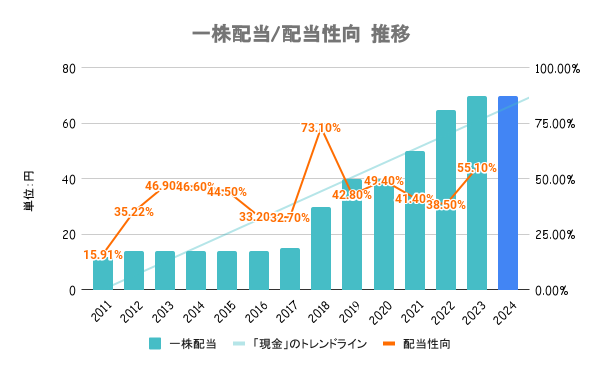

配当/配当性向

- 配当利回り:3.36%

- PER:15.96倍

- PBR:3.23倍

- 総還元性向:42.4%

- 株主優待制度:なし

株主還元方針/配当方針

安定配当の継続をベースとした上で経営成績に応じた利益配分を基本としています。具体的には連結配当性向40%以上を目標としています。

10期以上連続非減配

配当性向40%を目安としていますが、過去には70%超えて配当していることもあり、今後も安定配当に期待がもてます。

キャッシュも豊富なので体力はバッチリ!

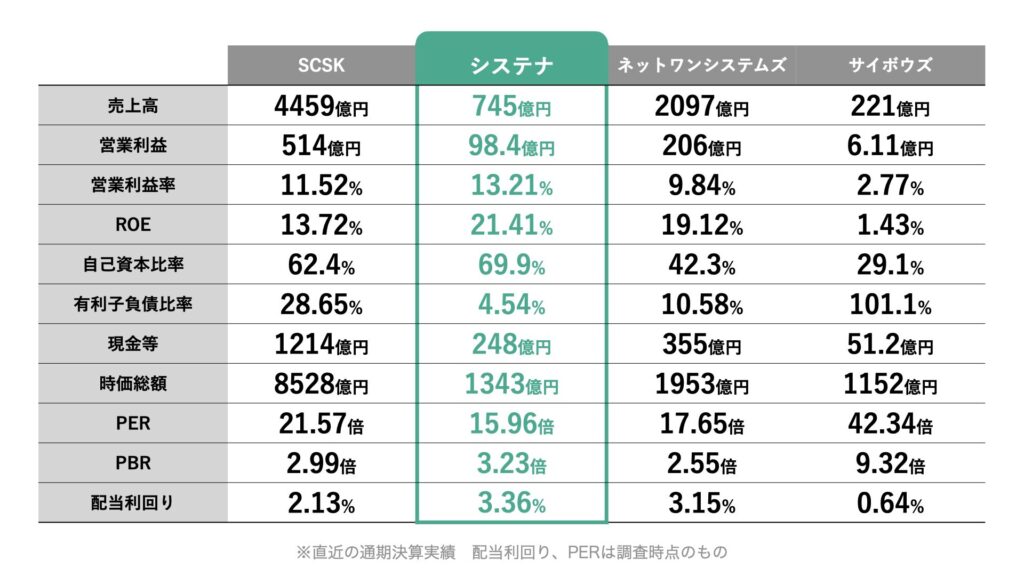

システナ競合比較

PER/PBRの割安度

営業利益率やROEなどの収益率は4社比でもトップ。一方でPBRこそ3倍を超えていますが、ここ1年の株価下落によりPERは競合比でも高くないことが分かります。

システナ株価/将来性

株価下落理由

2021年の9月をピークに軟調な展開が続いており、最近一年も日経平均を大きくアンダーパフォーム。株価が軟調な理由は以下が考えられます。

グロース株全体が低迷

この1年はバリュー株と比べてグロース株全体が低迷しています。システナもこの10年大きく成長してきた銘柄だけに調整局面にあると考えられます。

成長率が鈍化

2010年代後半は20%を超える成長をしていましたが、ここ数年は一桁台に鈍化。24/3期も前年より成長率が鈍化する見込みであることが懸念されていると考えられます。

成長率が今後さらに下がるのか、上向くのか次第で株価も大きく変わりそう。

リスク

23/3期は中堅層の退職が業績にも影響を与えたとしています。業績の拡大には人手を要するビジネスだけに、生産年齢人口が減少する中で十分な人員を確保できるかが鍵となります。

従業員の口コミサイトでもあまり評価高くないのは懸念材料といえます。

システナまとめ

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。