【あおぞら銀行】期末配当無配に転落!下方修正の理由と今後の見通しを解説

24/3期通期予想を大幅な下方修正。合わせて下期配当の「無配」を発表し、株価大幅下落中のあおぞら銀行。25/3期は黒字になる見通しも出していますが、下落中の今拾いに行くべきなのか?について考察していきます。

- あおぞら銀行への投資判断に迷っている

- 大幅に下落している株に興味がある

あおぞら銀行会社概要

旧日本債券信用銀行

東京都千代田区に本店を構える普通銀行。旧「日本債権信用銀行」であり、日本長期信用銀行(現新生銀行)、日本興業銀行(現みずほ銀行)と並んで長信銀3行と呼ばれていた歴史のある銀行です。

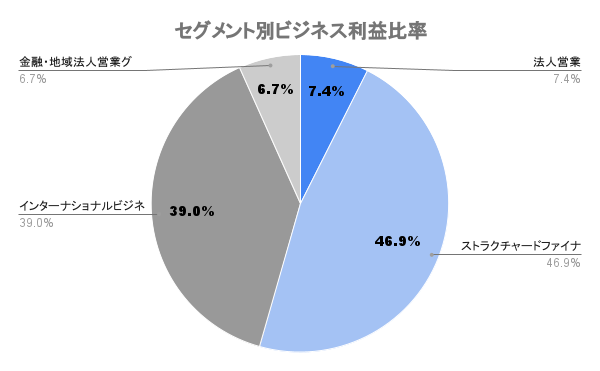

事業ポートフォリオ

- 法人営業

- スタートアップへの投融資、M&A関連

- ストラクチャードファイナンス

- 中・大型企業への投融資、環境ビジネス、不動産ビジネス等

- インターナショナルビジネス

- 北米・欧州コーポレートローン※等

- マーケット

- 自社における金融商品の運用等

- カスタマーリレーション

- 地域や個人に対する金融商品の販売等

今回下方修正の要因となったのはインターナショナルビジネスとマーケットの2つ。詳細は後述します。

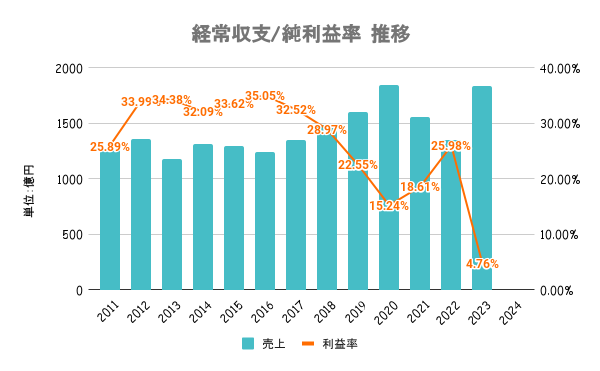

あおぞら銀行業績推移

売上(経常収支)/利益率

23/3期は純利益前期比75%減の大幅マイナス。理由は主に以下2つとしています。

- 有価証券の損失処理で国債等損益が111億円の損失

- 北米の不動産向け貸出で引当金を計上

①有価証券の損失処理

要は自社で運用している国債等の価格が下がったことにより、損失を計上。あくまで簿価上の損失であり、実際にキャッシュフローが生じない「非資金」での損失としています。

②北米向け不動産の引当金を計上

海外不動産ノンリコースローンにおいて保守的な評価に基づく引当金を計上。要は今後損失を被る可能性が高まったため、あらかじめ引当金を計上したということになります。

保守的という文言を使ってますが、本当に保守的だったのでしょうか?

24/3期予想

上記2点が23/3期の主な減益の要因としていますが、24/3期は純利益前期比2.8倍の240億円を見込むと当初発表しています。

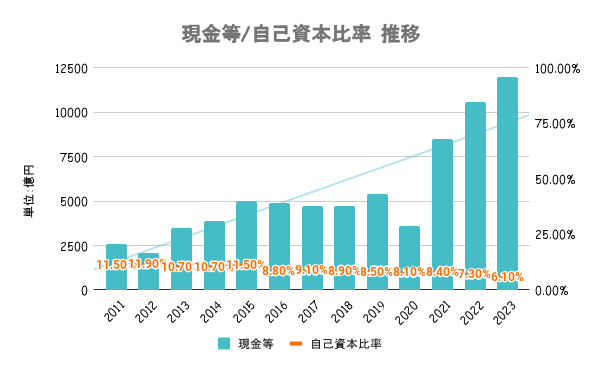

自己資本比率/キャッシュ

財務の健全性は?

銀行なので自己資本比率がビジネスモデル上低くなりますが、2010年台前半は10%前後あったにも関わらず、右肩下がりに減少傾向なのは気になるところです。

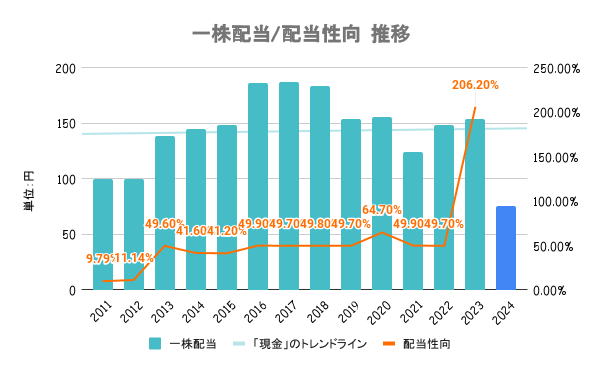

配当/配当性向

年4回配当

日本企業では珍しく年4回配当を行うことで有名。23/3期も最終赤字ながら配当は維持していましたが、結果的に配当性向は200%超の水準まで高まっていました。

24/3期減配(無配)を発表

既に24/3期中の2/4回の配当は済ませていましたが、今回の発表で残り2回の配当を「無配」にすると発表。1年トータルで見ると約半分に減配となります。

25/3期は前期から増配を目指すとしていますが、どうでしょうか?

24/3期下方修正の理由は?

2024/02/01の第3四半期決算において業績・配当の下方修正を発表。当期純利益予想は当初の240億円の黒字から280億円の赤字と大幅なマイナス修正。理由は主に以下の2点であるとしています。

- 米国オフィス向け不動産ノンリコースローンへの追記引当

- 有価証券ポートフォリオの再構築

言い方変えてるけど、去年の減益要因と一緒…?

①米国オフィス向け不動産ノンリコースローンへの追記引当

コロナ禍を通じて在宅勤務が浸透。米国オフィス不動産市場は流動性が極めて低い状態にあり、市場が安定的な状況に戻るまでに1〜2年程度時間を要する可能性があるとしています。

今後物件処分による債権回収が拡大することを想定し、追記引当による備えの強化を行うための損失。

去年「保守的」に見積もってたはずでは…?

②有価証券ポートフォリオの再構築

米国金利上昇等の影響を受けて評価損を抱える外国債権を中心に、売却による処理を加速。来期以降を見据えてポートフォリオの収益改善を目的としています。

①に乗じて悪い膿は出し切ってしまおうという感じでしょうか?

今後の見通しは?

25/3期の当期純利益は170億円程度を計画しているとのこと。2/1の発表以降、株価は大幅に下がっていますが業績が回復に向かうのであれば、下落している今が狙い目?

結論として「今は手を出さない方が良い」と個人的には考えています。23/3期通期決算時にも来期見通しに対して楽観的な予想を出していましたが、結局見立てを大きくはずしています。

25/3期見通しも現時点では信用できないですね。

規模の経済が効く銀行業(資金が多いほど、1%あたりの利益額が大きくなる)だけに、やはり三菱UFJ、三井住友などのメガバンクの方が安心な業界と言えそうです。

まとめ

- 24/3期の下方修正を行ったが、前期の減益理由とほぼ同じ理由での修正

- 年4回の配当を行っていたが、後半の2回分を無配に

- 25/3期はプラ転する見込みを公表するが、前回も見通し甘かったため、過度な期待は禁物

- 現時点ではメガバンクの方が投資対象としては安心

免責事項はこちら

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。