【ケーユーHD】業績好調&高配当!なのに株価低評価の理由とは?

過去最高益更新中で配当利回り5%に近づく高配当銘柄のケーユーホールディングス。にも関わらず、株価は低迷。今回は株価低迷の理由と、高配当投資として適しているのか否かを考察していきます。

ケーユーホールディングスへ投資を検討中の方、中古車販売業界が気になる方はぜひご覧ください!

日米高配当株投資を中心に投資歴は5年目を迎え、年間配当金は30万円オーバー。保有銘柄の評価益はプラス40%超。

数字(業績)だけの分析だけではなく、コンサルの経験も活かした事業分析や考えうるリスクなど、独自の視点で解説してます!

ケーユーホールディングス

中古車販売

「ケーユー」をはじめ、傘下に複数の新車・中古車販売会社を有する持株会社。設立は1972年、本社を東京都町田市に置き、主に首都圏(南関東)でビジネスを展開しています。最近では東北や北陸にも店舗拡大中。

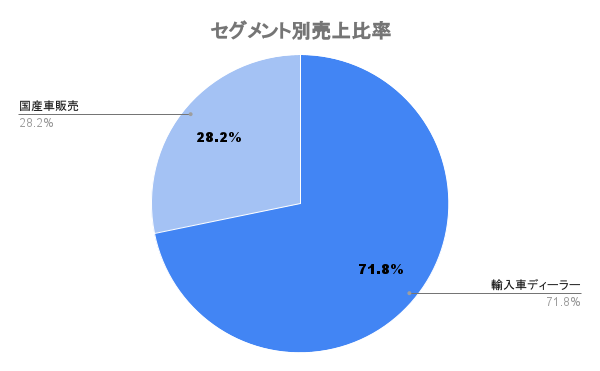

輸入車比率高く

BMWやメルセデス・ベンツなどと販売店契約を締結。新車輸入車の販売から、中古車販売、車検・メンテナンスまで手掛けています。

業績

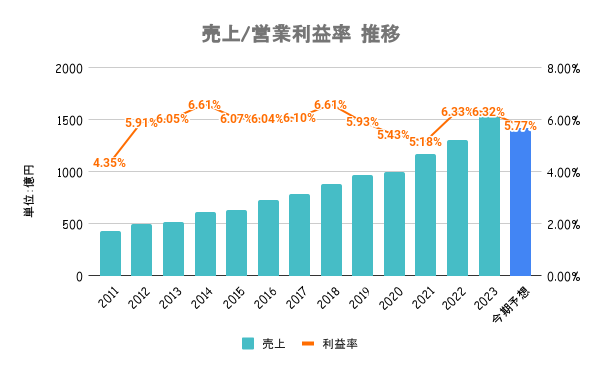

売上/営業利益率

ここ数年は、半導体不足などによる新車の納入遅れから中古車販売が順調も、新車の回復に伴い中古車販売に一服感。前期は輸入車販売が好調に推移し、過去最高益を更新。

今期は減収減益予想。前期も減益予想から一転増益に転じたことから、今期も一転して最高益更新なるか注目です。

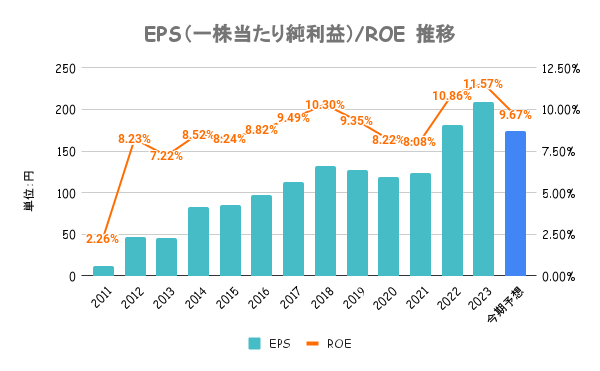

EPS/ROE

レバレッジこそ効かせていませんが、資本効率(ROE)は高く。稼いだ利益で、積極的に店舗展開を拡大することで利益も増加中。本店の町田を中心に神奈川などがメインでしたが、東日本への店舗拡大が功を奏するか。

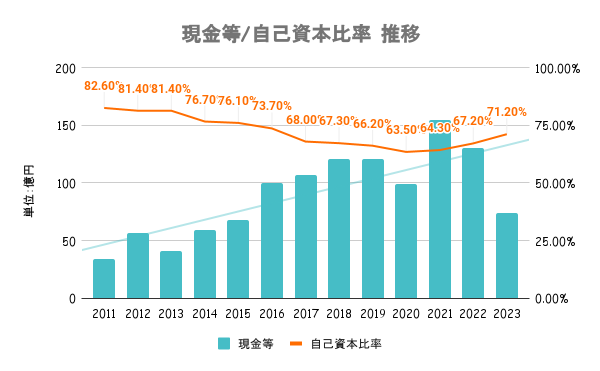

自己資本比率70%

流動比率は200%超え、自己資本比率も70%強、有利子負債比率も17%と全く問題なく。競合他社比で見ても、圧倒的な自己資本比率の高さを武器とした堅実な経営スタイルが特徴です。

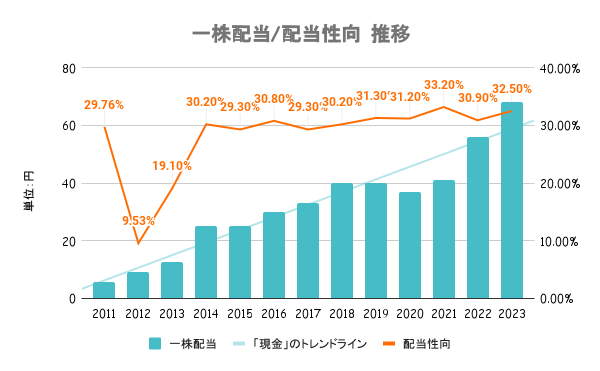

配当

- 配当利回り:4.81%

- PER:6.32倍

- PBR:0.61倍

- 株主優待制度:なし

配当性向は30%目安で業績連動型。そのため、20/3期のような業績を落としたタイミングでは減配もあるので注意が必要です。ただ、業績も安定して上昇しているので、配当も安定して上昇していることが分かります。

また、PBRも0.6倍と低いことから、今後も株主還元は厚めに行われるものと推測しています。

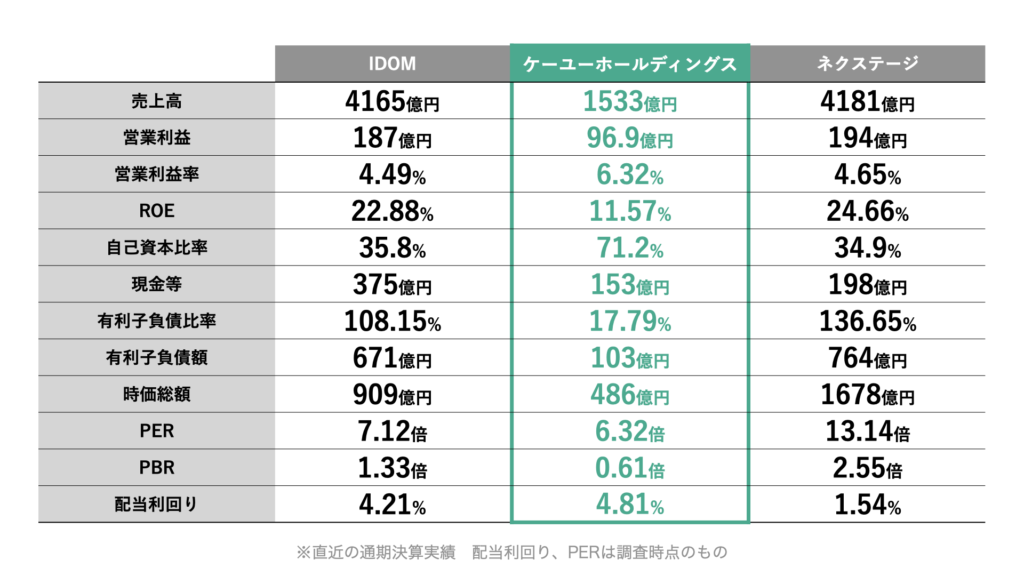

IDOM、ネクステージ比

2社に比べると規模感は劣るものの、営業利益率は高く。ROEこそ劣りますが、これは他2社がレバレッジ(負債)を効かせていることが影響。ケーユーホールディングスは過去から、あまり有利子負債を持たず、自己資本の中での堅実経営が特徴です。

株価

低パフォーマンス

年初来で日経平均及び競合他社とパフォーマンスを比較しているのが上図です。いずれも低パフォーマンスであることが分かります。ネクステージは不正報道の影響もあり大きく下落しましたが、そのネクステージとほぼ変わらないパフォーマンスです。

内需銘柄ですので、今後マーケット自体が成長しないことが低評価の大きい理由であると考えています。また、ケーユーホールディングスの場合、IR資料が乏しいため、今後の成長性や戦略が不透明ということも大きいのではないかと個人的に考えています。

割安?

株価が企業価値と釣り合わない理由として、投資家の感情で売買されている場合と、情報の非対称性から起きていることが多いです。今回の場合は、判断材料が不足しているという、後者の理由が大きいのではないでしょうか。

個人的には成長期待こそ不透明ですが、業績が大きく崩れることはなく、配当目的であれば「あり」な銘柄と考えています。

まとめ

- 輸入車の販売を主としており、南関東を中心に東日本へ店舗拡大中

- 過去最高益更新中ですが、今期は減収減益予想で、今後も市場は厳しい

- 財務は堅実で、低PBRもあり、今後も株主還元(配当)は厚いと予想

- 市場成長が見込みにくいことと、IR資料が乏しく、市場評価は低い

- 成長期待は不透明ですが、配当目的であれば狙いたい銘柄

免責事項

- 本ブログは株式購入の勧誘や推奨を行うものではありません。何らかの保証・約束するものではありませんので、投資判断はご自身でご判断いただきますようお願いいたします。

- 本ブログで紹介している数字やグラフは、信頼できると判断した情報に基づいて作成しておりますが、その情報の正確性を保証するものではございません。

- 本ブログは、予告なしに内容が変更・削除等されることがあります。

- 本ブログに掲載している情報は、その時点で調査した情報であり、時間の経過とともにその情報が陳腐化している可能性がございます。その場合もいかなる責任は負いかねますのでご了承ください。